Hipoteca variable de Banco Santander

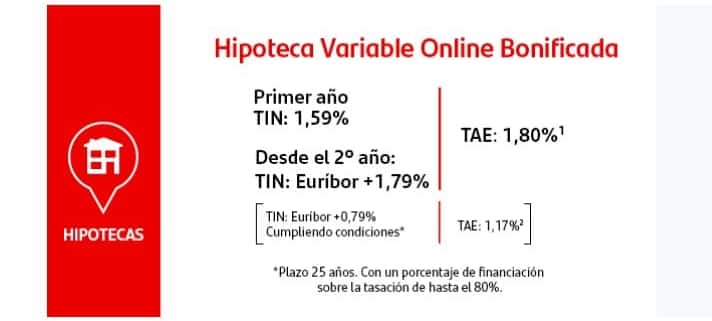

El Banco Santander S.A. tiene ahora mismo unas condiciones interesantes en sus hipotecas, entre ellas la hipoteca variable de Banco Santander. A día de hoy, su hipoteca a tipo variable es una de las más baratas del mercado (en términos nominales, hay que comparar también las diferentes TAE) siempre y cuando cumplamos una serie de requisitos y vinculaciones. Esta hipoteca oscila entre el Euríbor + 0,79 % (cumpliendo diversas vinculaciones) y el Euríbor+ 1,79 % (sin cumplir ninguna vinculación). Es decir, hay un punto porcentual de diferencia en base a dichas vinculaciones.

Desde Futur Finances para comparar hipotecas recomendamos empezar por los tipos nominales sin bonificación, para después empezar con las diferentes vinculaciones. Tengamos en cuenta que los seguros, por ejemplo, suelen tener pólizas más caras si las contratamos con los bancos que, la gran mayoría de veces, no compensan por mucha bonificación que nos ofrezcan en el tipo de interés. Otras, como la domiciliación de nómina o recibos, no tiene coste y si vale la pena cumplirlas si reducen el tipo aplicable. Si buscas una hipoteca variable mejor que la ofrecida por Banco Santander, o negociar en mejores condiciones la del banco, no dudes en solicitar información sin compromiso a los intermediarios de crédito seleccionados por este portal:

Contactar con Broker hipotecario

Indice

Bonificaciones de la hipoteca variable de Banco Santander

Para acceder al tipo de interés bonificado a partir del segundo año podemos elegir los productos o servicios hasta una bonificación tope del 1%:

Ingresos domiciliados:

Domiciliar una nómina o prestación por desempleo, o pensión, o pago Seguridad Social Autónomo o Ayudas de la PAC:

- Bonificación de 0,15% aplicable si la nómina o prestación por desempleo de alguno de los prestatarios es de al menos 600 €/mes, o la pensión es de al menos 300 €/mes, o el pago a la Seguridad Social en concepto de Autónomos de al menos 175€/mes o, las Ayudas de la PAC por un importe mínimo de 3.000 €/año.

- Bonificación de 0,25% aplicable si la nómina o prestación por desempleo de alguno de los prestatarios es de al menos 1.200 €/mes, o la pensión de al menos 600€/mes, o pago Seguridad Social autónomos de al menos 250 €/mes.

- Bonificación de 0,40% si la nómina es de al menos 2.400 €/mes.

Según la propia web del banco, la bonificación máxima por este concepto será de 0,50% sobre el tipo de interés nominal en vigor, independientemente de los productos o servicios que puedan tener contratados. No entendemos cómo es posible conseguir esta bonificación máxima del 0,50% si los tramos van del 0,15% al 0,40%. La única posibilidad sería que los tramos se acumularan y, de ganar a menos 2.400€ al mes, se sumara 0,15% + 0,25% + 0,40% = 0,80%, aplicando un 0,50% que es el límite máximo. Otra posibilidad es que la bonificación vaya por nóminas de cada solicitante. Así dos titulares que cobren cada uno 2.500 euros, tendrías una bonificación del 0,40% + 0,40%, pero el límite la dejaría en 0,50%.

Recibos:

Domiciliar y pagar al menos 3 recibos con distinta referencia, a través de una cuenta domiciliada en el banco de la que el prestatario sea titular, en los 3 meses anteriores a la revisión del préstamo, que no sean devueltos y cuyo importe sea superior a 0 euros. Bonificación: 0,10%.

Tarjetas:

Utilizar 6 veces tarjetas de débito o crédito Santander en los tres meses anteriores a la revisión del tipo de interés. Bonificación: 0,15%.

Seguros:

Tener contratado y en vigor algún seguro comercializado por Santander Generales Seguros y Reaseguros, S.A. o por Santander Vida Seguros y Reaseguros, S.A. o Santander Seguros y Reaseguros, Compañía Aseguradora, S.A. en las siguientes condiciones:

- Seguro de Vida Riesgo o Salud: bonificación del 0,15% por cada póliza contratada si la prima anual es igual o superior a 300 €.

- Seguro de Hogar o Accidentes o Incapacidad Laboral Temporal: bonificación del 0,10% por cada póliza contratada si la prima anual es igual o superior a 199 €.

- Resto de Seguros: bonificación del 0,01% si la prima anual es igual o superior a 50 €.

- Plan de Previsión Asegurado (PPA) con saldo mayor o igual a 50.000 € en los últimos 12 meses: bonificación del 0,05%.

Productos de inversión:

- Planes de Pensiones/ EPSV de la Entidad Gestora Santander Pensiones, S.A EGGP; comercializados y promovidos por el Banco: bonificación de 0,05% saldo superior a 5.000 € e inferior a 50.000 €, o una bonificación del 0,10% saldo igual o superior a 50.000 €.

- Fondos de Inversión o Carteras gestionadas de la Entidad Gestora Santander Asset Management, S.A., comercializados por el Banco: bonificación de 0,05% si el valor liquidativo del Fondo o de la cartera gestionada es superior a 5.000 € e inferior a 30.000 €, o una bonificación del 0,10% si el valor liquidativo del Fondo o de la cartera gestionada, o de cada uno de los Fondos de Inversión o carteras gestionadas si tiene contratados varios, es igual o superior a 30.000 €.

Certificado de Eficiencia Energética:

El solicitante deberá aportar al banco un Certificado de Eficiencia Energética del inmueble o alguno de los inmuebles objeto de hipoteca, con categoría A o A+ o de acuerdo con los certificados oportunos emitidos por empresas homologadas del sector: bonificación: 0,10% sobre el tipo de interés nominal en vigor.

Plazos y porcentaje de financiación

La hipoteca variable del Banco de Santander financia hasta un 80 % del valor de tasación en caso de primera vivienda, y hasta un 70 % en caso de ser segunda residencia. En cuanto a los plazos, el máximo que otorga en este caso es de 30 años para la primera vivienda y de 25 en caso de no serlo.

Comisiones

Sin comisión de apertura.

La comisión por amortización parcial queda fijada según el máximo aplicable por la Ley 5/2019, con dos opciones (que deberán reflejarse en la escritura):

- 0,25% del capital reembolsado anticipadamente los 3 primeros años.

o

- 0,15% los 5 primeros años.

Así pues, queda patente que la hipoteca variable del Banco Santander tiene unas condiciones interesantes siempre y cuando alcancemos ese 1% de bonificación. La ventaja es que tenemos un abanico bastante amplio para elegir y estudiar qué vinculaciones nos convienen más para poder llegar a ese 1 % máximo bonificado. Hay algunas que no nos suponen coste alguno, como domiciliar los recibos de agua, luz o internet. Otros productos, como los seguros y los planes de pensiones requieren de un estudio mucho más a fondo con el fin de no perder por un lado lo que nos ahorramos con la bonificación en el tipo de interés. Para más inri, los productos financieros como los fondos de inversión o planes de pensiones pueden resultar un poco complejos de entender para el ciudadano de a pié. Si estamos pensando en contratar una hipoteca con vinculaciones complejas, lo más aconsejable es acudir a un bróker hipotecario, un experto independiente que nos aclarará todas y cada una de las dudas que podamos tener sobre la hipoteca y sus productos vinculados. Y es que no es oro todo lo que reluce…

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!