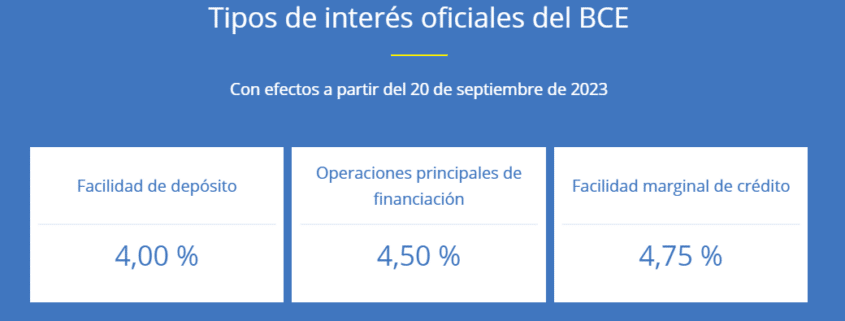

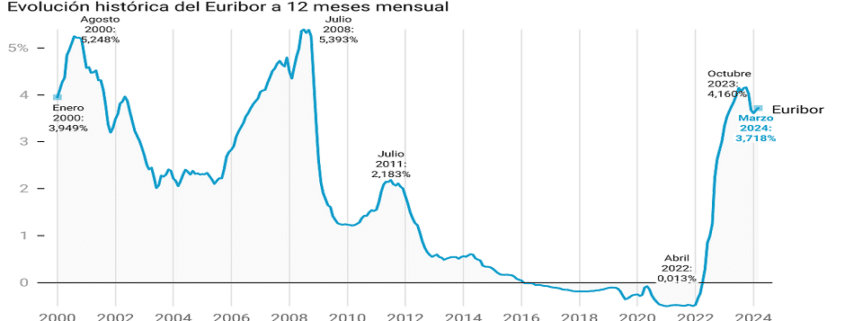

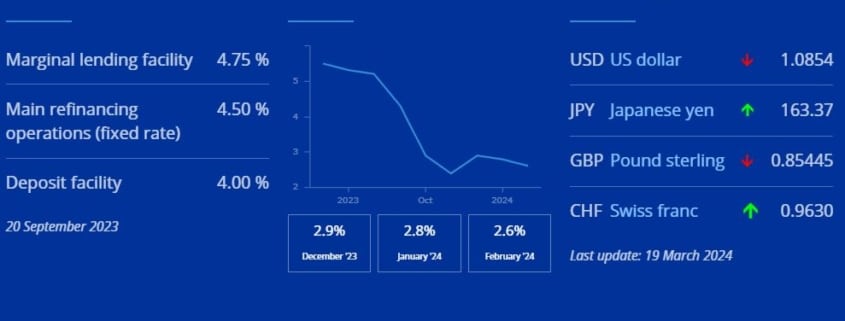

La reunión de política monetaria del Banco Central Europeo (BCE) o no ha dado ninguna sorpresa al mercado, que esperaba exactamente la decisión que ha tomado el banco central: mantener sus tipos oficiales.

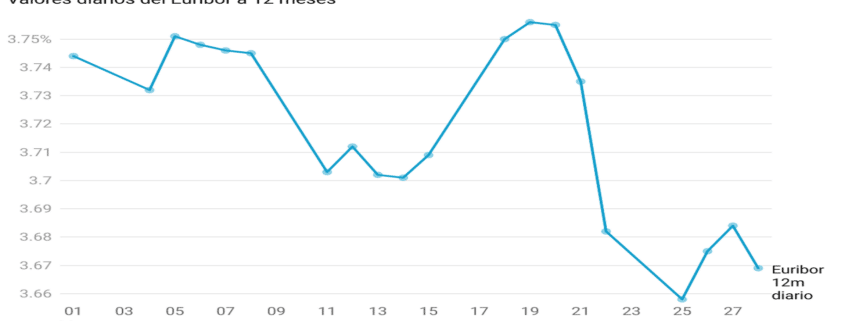

¿Qué ha dicho exactamente el BCE? ¿Qué podemos esperar de las hipotecas a partir de esta decisión?

Comentarios recientes