Hola Viviana,

La inversión en Japón puede ser muy útil para diversificar carteras y por lo tanto disminuir el riesgo de tus inversiones en bolsa sin sacrificar rentabilidades a largo plazo.

La bolsa japonesa tiene mucho potencial; tras muchos años de caídas, desde finales de la década de los 80’s hasta 2009 se depreció nada más y nada menos que un 80%; sin embargo desde ese punto mínimo ha cambiado claramente su tendencia. Incluso con los recortes que se vivieron en octubre en todas las bolsas mundiales (excepto la brasileña) ha mantenido intacto un soporte muy importante, el de los 20.900, lo que es señal de gran fortaleza:

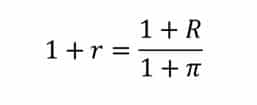

Respecto al fondo Fidelity Funds- Japan Aggressive, es uno de los que puedes utilizar para tener un porcentaje de tu cartera en bolsa japonesa. Es un fondo con el que podrías sacar una rentabilidad extra a la bolsa japonesa debido a la calidad de su gestión. Además tiene clase cubierta (ISIN LU1449576799) a través de la cual no asumirías riesgo de divisa y, aunque el Yen se siguiera depreciando respecto al euro, tu inversión no se vería afectada.

Luis García Langa

CorredorDeFondos.com

Llevo desde 2003 asesorando a clientes en sus inversiones. En este tiempo he visto de todo: además de varias guerras, recuperación de la burbuja punto com, crisis inmobiliaria, quiebra de Lehman Brothers, crisis del Euro, Brexit, COVID, crisis de inflación y hasta una (corta) crisis arancelaria.

Siempre hay un denominador común en estos escenarios: las familias pierden dinero, ya sea por no invertir, por vender por miedo o por invertir mal asesorados.

En este periodo me ha dado tiempo de promover tres SICAVs, una de ellas (True Time SICAV) es el único vehículo del mundo líquido que invierte en deportes y experiencias. El objetivo es acercar a todo el mundo la gestión patrimonial de calidad.

Sin ser lo más importante, me ha valido para ganar el premio a Mejor Banquero Privado (zona Cataluña, Baleares y Levante) por parte de Citywire en 2023 y ser finalista en 2024 (de momento no me he presentado más veces).

Si quieres estar informado, mando un mail cada día de lunes a sábado (o domingo) con información que creo útil para tomar buenas decisiones de inversión.

Comentarios recientes