El acta de transparencia no es un test de conocimientos, así que no se pueden “fallar preguntas”. El test es un listado de la documentación e información que has recibido por parte del notario.

Dice el artículo 15 de la Ley 5/2019 (negrita mía):

1. Sin perjuicio de las explicaciones adecuadas que el prestamista, el intermediario de crédito o su representante, en su caso, deben facilitar al prestatario, durante el plazo previsto en el artículo 14.1, el prestatario habrá de comparecer ante el notario por él elegido a efectos de obtener presencialmente el asesoramiento descrito en los siguientes apartados.

2. El notario verificará la documentación acreditativa del cumplimiento de los requisitos previstos en el artículo 14.1. (con antelación de diez días naturales a la firma del préstamo ante notario) En caso de que quede acreditado su cumplimiento hará constar en un acta notarial previa a la formalización del préstamo hipotecario:

a) El cumplimiento de los plazos legalmente previstos de puesta a disposición del prestatario de los documentos descritos en el artículo 14.1.

b) Las cuestiones planteadas por el prestatario y el asesoramiento prestado por el notario.

c) En todo caso, el notario deberá informar individualizadamente haciéndolo constar en el acta, que ha prestado asesoramiento relativo a las cláusulas específicas recogidas en la Ficha Europea de Información Normalizada (FEIN) y en la Ficha de Advertencias Estandarizadas (FiAE), de manera individualizada y con referencia expresa a cada una, sin que sea suficiente una afirmación genérica. Igualmente, y en presencia del notario, el prestatario responderá a un test que tendrá por objeto concretar la documentación entregada y la información suministrada.

3. El prestatario, o quien le represente a estos efectos, deberá comparecer ante el notario, para que este pueda extender el acta, como tarde el día anterior al de la autorización de la escritura pública del contrato de préstamo.

4. La obligación de comparecencia y las normas de protección al prestatario previstas en la presente Ley se extenderán a toda persona física que sea fiadora o garante del préstamo.

5. Si no quedara acreditado documentalmente el cumplimiento en tiempo y forma de las obligaciones previstas en el artículo 14.1. o si no se compareciese para recibir el asesoramiento en el plazo señalado en el apartado 3, el notario expresará en el acta esta circunstancia. En este caso, no podrá autorizarse la escritura pública de préstamo.

6. Conforme al artículo 17 bis apartado 2.b) de la Ley del Notariado y el artículo 319 de la Ley 1/2000, de 7 de enero, de Enjuiciamiento Civil, el contenido del acta se presumirá veraz e íntegro, y hará prueba del asesoramiento prestado por el notario y de la manifestación de que el prestatario comprende y acepta el contenido de los documentos descritos, a efectos de cumplir con el principio de transparencia en su vertiente material.

7. En la escritura pública del préstamo el notario autorizante insertará una reseña identificativa del acta a la que se refieren los apartados anteriores.

En dicha reseña se expresará el número de protocolo, notario autorizante y su fecha de autorización, así como la afirmación del notario bajo su responsabilidad, de acuerdo con el acta, de que el prestatario ha recibido en plazo la documentación y el asesoramiento previsto en este artículo.

8. El acta donde conste la entrega y asesoramiento imparcial al prestatario no generará coste arancelario alguno.

9. La actuación notarial regulada en este artículo en ningún caso eximirá al prestamista de dar al prestatario las oportunas explicaciones y aclaraciones sobre los efectos y cargas derivadas del préstamo, conforme a lo previsto en el artículo 14.2.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

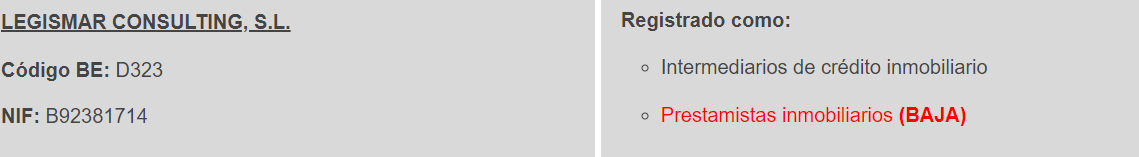

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Comentarios recientes