Me pueden dar algunas pautas para saber si vale la pena aportar más dinero a un plan de pensiones que contraté con mi banco?

2 Respuestas

Hola Wenceslao,

Como Pau ha explicado muy bien técnicamente el funcionamiento de este vehículo de inversión (y al que doy las gracias por la mención y los enlaces a los artículos) voy a hacerte algunas consideraciones prácticas:

Es muy útil hacer un ahorro para la jubilación, pero los planes de pensiones no son la única estrategia. Este producto le gusta mucho a la banca española: a cambio de algún “regalito” (que es un gasto para el plan y por lo tanto genera menos rentabilidad) tiene al cliente enganchado durante un tiempo, y cuando pasa ese periodo de permanencia, como no se puede reembolsar, y la mayoría de gente no se molesta en hacer un trabajo de análisis o comparación y por tanto no lo traspasa, tienen el dinero mucho tiempo. Cuando no, es una venta por chantaje: te doy el préstamo si me haces un plan de pensiones.

Tú ya tienes uno, no sé si fue por un regalo, porque pensabas que fiscalmente era bueno o porque te coaccionaron, pero ahora está muy bien que preguntes si te vale la pena.

Como ya lo ha puesto Pau no te voy a explicar de nuevo la perversa fiscalidad de los planes de pensiones (única inversión, junto a los alquileres directos de inmuebles, cuyos beneficios tributan al tipo marginal) y la liquidez (que para mí es positivo que no sean fácilmente rescatables y evitar tentaciones), sí me gustaría actualizar el cuadro de comparativa de rentabilidades (en este post está explicado):

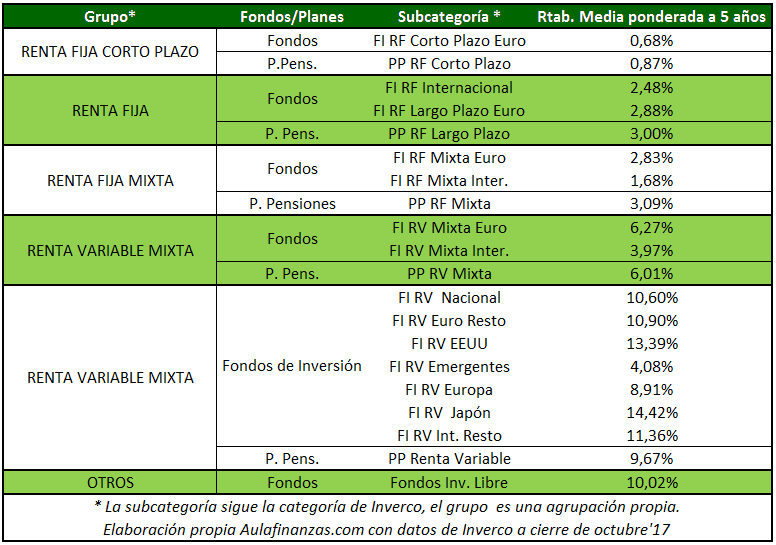

Como puedes ver en las categorías más rentables, los fondos sacan mucha rentabilidad.

Sea cuál sea tu elección y ahorres por plan de pensiones o fondos de inversión, sí debes hacer un trabajo de selección del plan o fondo en concreto, hacer una buena diversificación (nosotros tenemos unos 20 fondos de inversión en cartera) y hacerle un seguimiento adecuado. En este post explicamos cómo.

Luis García Langa

Director Mercados SDC Kapital.

Para valorar si vale la pena contratar un plan de pensiones antes que termine 2017 o en 2018, o bien hacer una aportación extraordinaria, recomiendo tener muy clara la naturaleza de los planes de pensiones y saber diferenciarlo de otros productos de naturaleza similar, como los fondos de inversión (ver explicación de las diferencias entre los planes de pensiones y los fondos de inversión de nuestro experto en mercados financieros Luis García Langa en este artículo y en este otro en Rankia).

Características de los planes de pensiones

Fiscalidad

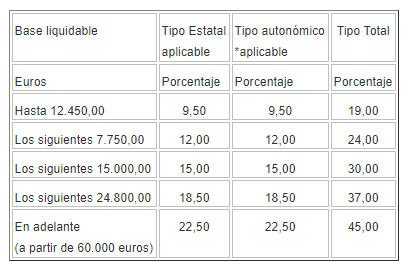

La “ventaja” fiscal de poder deducirse de la base imponible del IRPF las aportaciones a planes de pensiones, con un máximo de 8.000 euros anuales (con el doble límite máximo del 30% de los rendimientos netos del trabajo y actividades económicas). Así según la renta, el beneficio fiscal difiere, en base a los tramos y tipos marginales establecidos cada año. Para 2017:

Sin embargo, al jubilarnos o darse otra de las circunstancias que permiten el rescate del plan de pensiones, se tributa por las aportaciones y por los beneficios en el IRPF, lo que implica acabar pagando más impuestos de los que nos hemos ahorrado durante las aportaciones. Cobrar en forma de renta mitigaría el golpe fiscal del rescate, pero a día de hoy no es fiscalmente muy interesante ahorrar mediante planes, salvo que el beneficio fiscal de cada año lo reinvertamos en productos rentables, como los fondos de inversión (estrategia combinada de planes de pensiones y de fondos de inversión). Los rescates de planes de pensiones tributan al tipo marginal, mientras que los fondos de inversión tributan al tipo del ahorro, que según ingresos del cliente es más bajo.

Es importante saber que podemos cambiar de plan de pensiones sin tributar. De hecho, hay que implementar una estrategia dinámica para ir cambiando de tipo de plan de pensiones a medida que cambia nuestra situación.

Rentabilidad

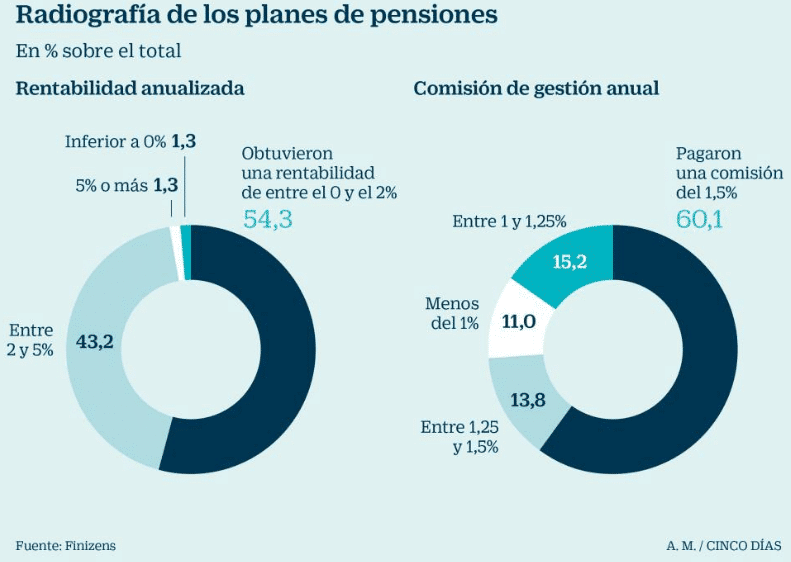

Muchos no han resultado una gran inversión, como podemos constatar en este reciente artículo de Cinco Días, que explica que el 54,3% de los planes de pensiones ha rentado menos de un 2% anual desde la entrada del euro hasta finales de 2016, de acuerdo con un análisis realizado por Finizens, una firma especializada en productos de inversión de bajo coste. En este periodo, la inflación media anual ha sido del 2,11%, de acuerdo con datos del Instituto Nacional de Estadística (INE). En otras palabras, más de la mitad de los planes de pensiones contratados ni protege los ahorros del efecto de la inflación.

Múltiples son las razones de este pobre resultado, cuando el vehículo de inversión es casi idéntico a los fondos de inversión. Por una parte, la mayoría de ahorradores de planes los eligen en base a la recomendación del personal del banco, que encasqueta planes gestionados de forma muy mejorable por gestoras vinculadas a la entidad financiera. Además, las gestoras extranjeras no pueden ofrecer planes de pensiones en España, limitándose así la competencia. La desidia o ignorancia de los ahorradores de planes de pensiones, que no se cambian de plan si hay de mejores, desincentiva el esfuerzo de los gestores para mejorar los resultados. Finalmente, si bien las comisiones de los planes de pensiones son menores que las de los fondos (máxima comisión de gestión del 1,50%, frente al 2,25% de los fondos), los costes pueden ser mayores si el banco de turno ofrece regalos” para los nuevos partícipes. El “regalo” es un coste que en realidad pagan los ahorradores del plan de pensiones, no el banco.

Liquidez

La liquidez de los fondos es su mayor pega o ventaja, según se mire. La limitación que se establecen legalmente para su rescate tiene el sentido de evitar que los ahorradores usen el dinero de forma “irresponsable” antes de su jubilación, verdadero fin de este tipo de ahorro a largo plazo. Los casos en que se permite el rescate de lo aportado a un plan de pensiones a diciembre de 2017 son:

- Jubilación.

- Invalidez.

- Fallecimiento.

- Dependencia severa o gran dependencia.

Además, hay que añadir los supuestos excepcionales de liquidez establecidos en cada momento. A diciembre de 2017 son:

- Desempleo de larga duración, una vez se hayan acabado todas las prestaciones contributivas.

- Enfermedad grave, tanto del titular como de su cónyuge, ascendientes o descendientes. Se considerará enfermedad grave a toda dolencia o lesión que incapacite para la actividad habitual durante al menos 3 meses y que requiera tratamiento hospitalario o cirugía mayor. También si hay secuelas permanentes que limiten el ejercicio de la actividad habitual.

- Rescate de aportaciones de al menos 10 años de antigüedad, contando a partir de enero de 2015. Es decir, que será a partir del 2025 que se podrán rescatar cantidades de los planes de pensiones sin mediar causa alguna.

- Rescate por desahucio, causa extraordinaria que deja de existir a partir de 2018.

Comparar y saber analizar

Además de entender perfectamente la naturaleza de un plan de pensiones, el ahorrador debe saber comparar los diferentes planes de pensiones del mercado, para elegir el mejor según sus necesidades y objetivo de inversión, no el primero que le ofrece el banco. Morningstar ofrece esta útil herramienta comparativa de fondos que vale la pena usar.

Comentarios recientes