La economía financiera

Este nuevo curso académico será mi cuarto año como profesor asociado de la asignatura de Economía Financiera que impartimos en la Universidad de las Illes Balears (UIB). Una asignatura diseñada desde hace décadas por el profesor titular Gonzalo Lozano Arnica, mi compañero de clases actual y mi profesor en su día, algo que para mi es un placer y un honor.

Muchos economistas que acaban la carrera sin entender apenas la importancia de la tecnología financiera y la verdadera naturaleza del dinero. Conceptos fundamentales para entender la economía. En la asignatura de economía financiera trato de dar a los alumnos unas bases, si bien solo profundizando es posible llegar a entender los principios fundamentales de la economía financiera y como determina en buena medida la economía real.

Voy a aprovechar la guía docente de la asignatura de economía financiera para explicar algunos aspectos relevantes de la materia.

Contexto de la economía financiera

Los mercados son ámbitos de intercambio. En los mercados financieros, el intercambio no es simultáneo, sino intertemporal: un agente entrega recursos financieros a otro a cambio de un flujo esperado de pagos más o menos inciertos, en un futuro más o menos lejano. El título de propiedad sobre ese flujo esperado de pagos que puede tomar múltiples formas: una acción cotizada en Bolsa, un bono corporativo o emitido por el sector público o un contrato de préstamo hipotecario, entre otros. A este tipo de acuerdos les denominamos activos financieros. El objeto de las transacciones financieras son los activos financieros que hoy en día, típicamente, son anotaciones en registros electrónicos que acreditan la titularidad sobre lo que es, finalmente, una expectativa de pagos con patrones y niveles de incertidumbre muy variados.

El futuro es un elemento central de los activos financieros, y la consecuencia es que el riesgo es la característica fundamental de todos los activos financieros, y que, siendo los agentes económicos aversos al riego, deban ser compensados por asumirlo. Es decir, que la medida y gestión del riesgo en que se incurre al comprar un activo financiero, y la cuantía de la recompensa correspondiente –la rentabilidad-, son los componentes, inmediatos o no, de las importantes cuestiones que trata la parte de la economía dedicada al estudio de los mercados y las decisiones financieras denominada ‘economía financiera’.

La asignatura Economía Financiera no cubre, ni mucho menos, el completo campo de la economía financiera, pero el título se justifica porque en ella se abordan directamente los problemas y conceptos centrales de la economía financiera que son, como señalábamos antes, la medida del riesgo y la relación del riesgo y la rentabilidad. Para hacerlo se utiliza el mercado de acciones observado con ojos de inversor: en el mercado de acciones el riesgo se manifiesta de manera especialmente directa y transparente.

Algunos temas de la asignatura

La asignatura se organiza en cinco temas. En el primer tema, Rentabilidad: Riesgo y recompensa, se aborda la consideración de la rentabilidad como una variable aleatoria, ya que la rentabilidad que se deriva de las decisiones de inversión es, básicamente, incierta. Los dos aspectos de la inversión: el riesgo y la recompensa por la asunción del riesgo, se articulan en la variable aleatoria.

Ahora bien, las decisiones de inversión suponen elegir activos de entre los muchos que hay en el mercado, por lo que resulta relevante estudiar cuál es la mejor manera de elegir activos para obtener un resultado óptimo. A eso le dedicamos el segundo tema, Carteras de acciones, en el que se explica las ideas de Markowitz que pueden considerarse el origen de de la economía financiera moderna y que tiene profundas consecuencias para la toma de las decisiones de inversión.

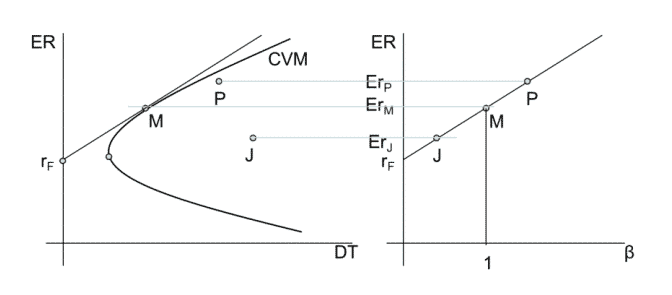

El mencionado análisis media-varianza de Markowitz es una aproximación normativa: postula que se invierta en carteras agotando la reducción de riesgo alcanzable mediante la diversificación. En el tercer tema, Riesgo y rentabilidad: un modelo de equilibrio (CAPM), se da un paso más y se plantea la cuestión de la relación de riesgo y rentabilidad que se debe establecer en el mercado si la aproximación de Markowitz fuera utilizada con generalidad. Es una cuestión fundamental que se plantea en el lado comprador del mercado: el de los inversores, pero que tiene repercusiones en todo el mercado: para inversores, gestores profesionales, empresas que buscan financiación o reguladores.

El cuarto tema, Valoración de acciones, está dedicado a la construcción de un modelo de valoración de acciones en el que se actualizan -la actualización y capitalización de flujos de caja es la idea básica de la matemática de las operaciones financieras- los flujos de caja esperados por el comprador de acciones de una cierta sociedad para llegar a obtener el valor ‘teórico’ de la acción.

Una pregunta relevante es, ¿hasta que punto los precios de las acciones -o de otros activos financieros- cotizados en el mercado reflejan los factores fundamentales que determinan su precio? O dicho de otra manera, ¿son los precios ‘correctos’ en el sentido de ofrecer en todo momento una combinación rentabilidad esperada adecuada a su riesgo? El mercado es, también, un mecanismo de formación de precios. Si el mecanismo funciona bien diremos que el mercado es eficiente, si funciona mal, por ejemplo porque a veces las acciones son injustificadamente caras en el sentido de ofrecer una rentabilidad esperada baja en relación al riesgo, o injustificadamente baratas, diremos que no es eficiente. A esta cuestión de la eficiencia del mercado se dedica el quinto tema, Eficiencia de mercado. También se estudian unos de los instrumentos de inversión más importantes para el pequeño inversor/ahorrador que son los que encuadran dentro de la llamada “inversión colectiva”, es decir, la inversión en fondos de inversión y de pensiones.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!