Buenas tardes, mi nombre es José Manuel.

Quisiera saber cuales serían los costes que me podría cobrar el nuevo banco en caso de subrogación. Tendría que volver a tasar el piso?

Por otro lado, querría saber los posibles costes que me podria aplicar mi banco en caso de hacer una novación a un tipo de interés fijo o mixto,

Muchas gracias y enhorabuena por el foro. Aprendemos mucho gracias a los grandes profesionales que da respuestas a nuestras dudas.

2 Respuestas

Hola José Manuel,

Gracias por tus palabras. Hacemos todo lo que podemos para que nuestros lectores y clientes siempre entiendan bien los contratos que tienen o van a tener firmados y así tomen mejores decisiones.

Tu pregunta es muy buena y la respuesta es compleja, pues en ocasiones nos podemos confundir en función de la ley que se deba aplicar en cada caso. Principalmente, los gastos de registro y los honorarios de la notaría suelen ser pagados por el banco. Por otro lado, como me estás preguntando por una subrogación, esto implica un nuevo acuerdo con otro banco y finalizar la relación hipotecaria con el primero. Por este motivo, la operación es susceptible de acarrear una comisión por cancelación anticipada del primer préstamo hipotecario. También, será necesaria una nueva tasación del inmueble que va a cargo del cliente, es decir, el hipotecante.

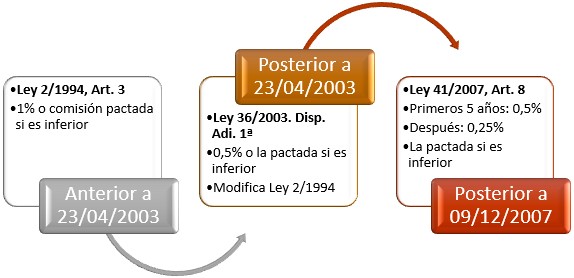

En referencia a los gastos de subrogación, la fecha de la firma de la hipoteca determinará la ley que se debe aplicar para su cálculo.

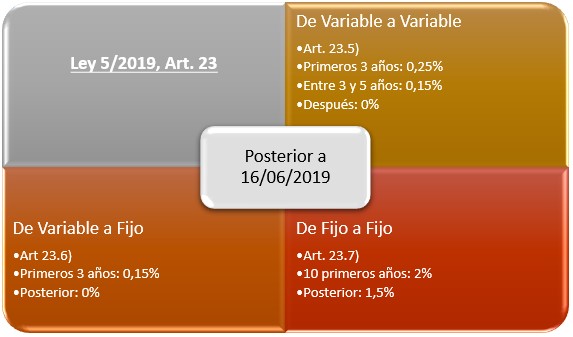

Además, la nueva Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario pone en vigor otro criterio en función de la tipología del nuevo tipo de interés pactado. Con esta nueva ley, las hipotecas firmadas posteriormente al 16 de junio de 2019 tendrán unas comisiones máximas dependiendo de si el cambio se produce de una hipoteca variable a otra variable, de una variable a una fija o de una fija a otra fija.

Estos porcentajes, en cualquiera de los casos, se aplica sobre el capital que resta por amortizar el día de la fecha de la subrogación, debiéndose pagar también los intereses devengados entre esa misma fecha y la fecha de la última cuota.

Espero que estos gráficos te haya aportado un poco más de claridad a tus dudas. Como posiblemente ya sabrás, los expertos de Futur Finances están siempre a vuestra disposición y encantados de resolver vuestras preguntas y asesoraros.

Comentarios recientes