Coste de la subrogación hipotecaria

La operación de subrogar una hipoteca implica cancelar anticipadamente el préstamo que está en vigor y pactar un nuevo acuerdo de crédito hipotecario. Dicho movimiento conlleva un coste de subrogación que se determinará dependiendo de la antigüedad de la hipoteca antigua y la fecha en la que se firmó.

El mercado hipotecario ha dado un giro de 180 grados en el último año. Esto ha hecho que muchos deudores se muevan y busquen mejorar las condiciones de su hipoteca adaptándola al escenario actual. Cambiar una hipoteca con la de otro banco implica afrontar una serie de gastos, entre otros, de subrogación.

Indice

Los costes de subrogación hipotecaria

Los gastos que nacen al subrogar una hipoteca, en concepto y en principio, son los mismos que al constituir una hipoteca nueva: gastos de gestoría y registro, de notaría y la tasación. A parte, dependiendo de la nueva oferta del banco, podríamos tener que afrontar en muchas ocasiones una comisión de apertura.

Sin embargo, como hemos mencionado anteriormente, hay unos gastos excepcionales para esta operación: el coste de la amortización anticipada del antiguo préstamo.

Coste de la subrogación que asume el banco

El banco ofertante, es decir, el banco al que traspasas la hipoteca por ley se encargará de pagar los siguientes gastos:

- Gastos de notaría

- Gestión y Registro de Propiedad

- Honorarios del notario o notaria

Coste de subrogación que afronta el cliente

El primer coste que sí o sí asume el cliente es la nueva tasación del inmueble. A pesar de que algunos bancos se ofrezcan a “pagar” la tasación por el cliente, esto realmente no es así. El cliente paga la tasación y el banco ofertante se compromete en la oferta vinculante a devolverle el importe. No obstante, este es el gasto relativamente más pequeño (entre 200€ y 400€).

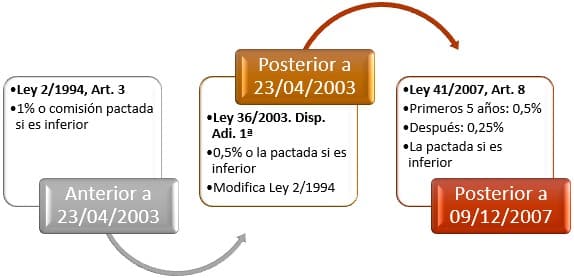

El segundo es el coste de la subrogación hipotecaria o comisión por cancelar el antiguo préstamo. Esta operación estará sujeta a una ley u otra en función de la antigüedad y la fecha en la que se firmó la hipoteca en vigor.

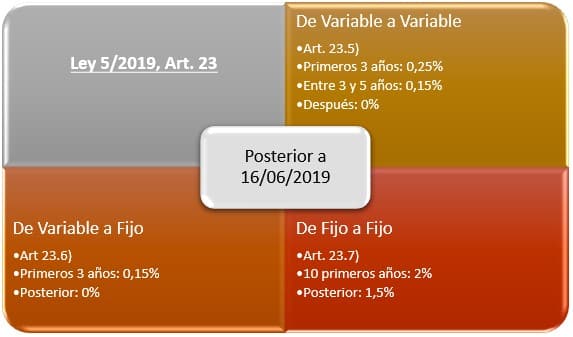

Por último, la Ley 5/2019, de 15 de marzo, reguladora de los contratos de crédito inmobiliario modifica la comisión por amortización anticipada a partir del 16 de junio de 2019. El coste de la subrogación, en este caso, dependerá de la tipología del nuevo interés. El artículo 23 de la citada ley desglosa como calcular la comisión por reembolso anticipado en cada escenario.

Nuevas medidas de alivio de los hipotecantes

A finales del 2022 el Consejo de Ministros acordó una batería de reformas junto a las entidades financieras. Estas iniciativas estaban destinadas a aliviar la carga hipotecaria que supone la cuota hipotecaria sobre los ingresos de las familias más vulnerables. Una de esas iniciativas es la de “reducir aún más los costes de conversión de las hipotecas de tipo variable a tipo fijo”.

El Euribor anual pasó del -0,50% a estar ligeramente por encima del 3% durante el año 2022. Simultáneamente, la oferta de hipotecas a tipo fijo experimentó una escalada similar. Además, hoy en día y con algunos analistas y previsiones colocando el Euribor de 2024 por debajo del que pueda cerrar 2023. Esto significa que hay generalmente se acepta la idea de que el Euribor no seguirá subiendo “mucho” y, por este motivo, las hipotecas a tipo fijo ahora mismo no son nada recomendables.

Muy recomendable para los hipotecados con problemas de pago de su hipoteca la guía y simulador del Banco de España.

Subrogación a través de un broker hipotecario

Como ya habrá visto el lector, la determinación del coste de subrogación hipotecaria tiene varias leyes candidatas a ser de aplicación dependiendo de la antigüedad del préstamo. Esta variedad es una de las complicaciones que aparecen a la hora de llevar a cabo este tipo de operaciones. Por este motivo, si estás considerando la opción de buscar mejores condiciones en tu endeudamiento hipotecario uno debería valorar la posibilidad de acudir a un experto.

El broker hipotecario es una pieza clave en la búsqueda y negociación de financiación hipotecaria. Generalmente suele ser un profesional independiente que conoce bien el mercado financiero de la zona y, en la mayoría de ocasiones, alcanza acuerdos bastante mejores que los que podríamos encontrar por nosotros mismos si negociáramos directamente con el banco.

Rellena el siguiente formulario, sin compromiso, si quieres que un broker hipotecario seleccionado por Futur Finances estudie tu caso:

¿Cuál es el coste de subrogación a través de un broker hipotecario?

Los costes de subrogación no cambian, siguen siendo los mismos conceptos que afrontaríamos si decidimos subrogar por nuestra cuenta. A parte de los costes de subrogación ya mencionados anteriormente se le añaden los honorarios que el broker nos cobrará por sus servicios. Estos suelen oscilar entre el 1% y el 5% del capital financiado, aunque lo normal es que no superen les 4.500€ o los 5.000€

Podríamos encontrar brokeres gratis para el cliente, es decir, que le cobra una comisión al banco ofertante sobre el capital concedido. Sin embargo, esto puede inducir a conflictos de intereses entre el broker y nosotros, el cliente. Esto significa que el broker estaría contento en que nosotros firmáramos con el banco que le entrega una mayor comisión al profesional. Además, el ahorro en tiempo y dinero que nos aportará este profesional al final de la vida del préstamo hipotecario excede en demasía los honorarios que nos pueda cobrar.

Ejemplo del coste de subrogación a través de un broker hipotecario

Pongamos por ejemplo que un broker hipotecario nos consigue subrogar nuestra hipoteca por una nueva con un capital de 150.000€ a devolver en 20 años. Supongamos que nosotros encontramos una hipoteca fija al 3,5% y que el broker tiene un preacuerdo estandarizado con un banco de hipotecas fijas al 3%. Veamos la diferencia en cuota y en intereses totales pagados al final de los 20 años:

- Hipoteca fija con TIN fijo 3,5%

- Cuota: 750,94€

- Intereses totales: 75.280,61€

- Hipoteca fija con TIN fijo al 3%

- Cuota: 711.32€ (39,62€ al mes menos o 475,44€ menos al año)

- Intereses totales: 63.395,09€ (11.885,52€ menos)

En el supuesto que pagamos los honorarios habituales (4.500€) o que pagamos el 5% del capital concedido (7.500€) lo que serían los honorarios máximos a los que podríamos hacer frente, aún así, nos estaríamos ahorrando 7.385,52€ o 4.385,52€ respectivamente. Además, como podemos ver, con el ahorro que nos supone el valor añadido de un broker hipotecario nos podríamos permitir pagar tanto los honorarios del mismo como cubrir la totalidad del coste de subrogación hipotecaria.

Realizando un doctorado en gobierno corporativo y finanzas de grupos empresariales en la Universitat de les Illes Balears. Completé el grado en Turismo y el máster en Economía del Turismo ofrecidos por la misma universidad y tras cursar parte de mis estudios en la Leopold-Franzens Universität de Innsbruck, Austria.

También soy editor en Futur Finances y analista económico en Futur Legal. Participo en discusiones sobre temas hipotecarios, laborales y sobre todo en gestión turística de destinos, gestión de propiedades turísticas y turismo sostenible.

Además, soy fundador de la marca Alturisme bajo la cual llevamos a cabo funciones de gestión y distribución de propiedades turísticas y también de estudios de mercado turístico y competitividad turística.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!