Hipotecas de ING más baratas en 2021

No es ninguna novedad si decimos que los bancos estén actualmente en una gran batalla para captar clientes hipotecarios. La gran bajada de los tipos de interés está obligando a los bancos a captar mucho volumen para paliar los márgenes mínimos con los que están trabajando actualmente.

ING no es una excepción y hace unos días ha rebajado en 0,10 puntos porcentuales su catálogo de hipotecas de ING.

Si bien es cierto que los porcentajes de financiación de ING siguen limitadas al 80% de tasación para vivienda habitual (puedes consultar a los brokers hipotecarios seleccionados por este portal la posibilidad de financiar por encima del 80% de tasación si eres funcionario o tienes un perfil de solvencia elevado), también es cierto que jamás las hipotecas a tipo fijo en España habían estado con unos intereses tan bajos. Y a mayor abundamiento, la diferencia entre los tipos de interés fijos sobre los variables se ha acortado mucho, tal y cómo se puede observar al ver que la contratación de hipotecas a tipo fijo ya superan a las de tipo variable.

Indice

Hipotecas de ING

ING, en este esfuerzo por captar clientes para sus hipotecas, ha decidido bajar un 0,10% el tipo de interés en cualquiera de sus tres hipotecas: a tipo fijo, a tipo variable y a tipo mixto.

Porcentaje de financiación

A fecha de hoy, ING financia hasta el 80% del valor de tasación para compra de vivienda habitual y un 65% de tasación si se financia la compra de una segunda residencia (porcentaje que llegará al 75% si se hipoteca otra vivienda como doble garantía).

Intereses de las hipotecas de ING

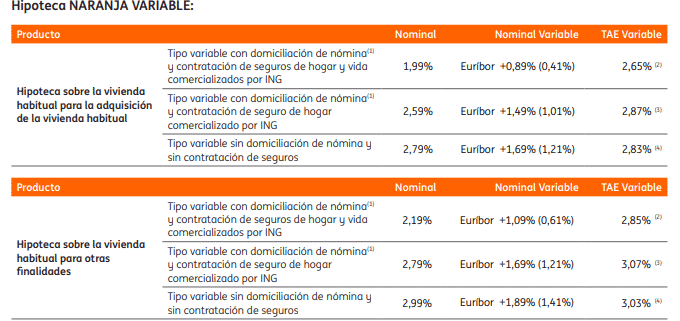

En cuanto a los tipos de interés, quedan ahora de la siguiente manera:

- Hipoteca Naranja Variable: Euribor + 0,89% (2,65% TAE variable) a Euribor + 1,69% (TAE var del 2,83%), si no contratas seguro de hogar, vida y domicilias nómina.

- Hipoteca Naranja Fija: 1,5% TIN (2,17% TAE). 2,30% nominal (2,32% TAE), sin vinculación.

- Hipoteca Naranja Mixta: Los primeros 10 años sigue en el 1,25% y pasado ese plazo, al convertirse en variable: Euribor + 0,89% (1,93% TAE var). Sin vinculación empeoran a 2,05% fijo los primeros 10 años y un Euribor + 1,69% si no queremos vincularnos.

Puede que un 0,10% de abaratamiento en los tipos de interés no parezca gran cosa, pero para entender cómo nos puede afectar, lo mejor es realizar un sencillo ejemplo empleando esta calculadora hipotecaria y que sean los números los que hablen.

Eso sí, lo que no ha cambiado ING son las vinculaciones o condiciones que el cliente debe cumplir para acceder a unos tipos de interés bonificados . Sin cumplir ninguna de las vinculaciones, los tipos de interés en cualquiera de las tres hipotecas de ING se incrementaría en un 0,80%. Si quieres saber más sobre los requisitos y vinculaciones para acceder a este tipo de interés, puedes hacerlo en la página de ING. También es importante comentar que la revisión de los tipos de interés variables y del cumplimiento de las condiciones se realiza cada 6 meses en lugar de cada 12.

Ejemplo práctico del ahorro

Suponiendo una hipoteca fija de 150.000 € a 25 años con el tipo de interés antes de la rebaja de ING de un 1,6%, la cuota mensual resultante sería de 606,98 €. Si aplicamos la rebaja actual del 0,10% y rehacemos el cálculo con el nuevo tipo del 1,5%, el importe de hipoteca desciende hasta los 599,90 € al mes. Es decir, ese 0,10% que ING acaba de abaratar nos supondría, en este ejemplo concreto, un ahorro mensual de 7,08 €, que al año suponen 84,96 € y si lo calculamos en base a los 25 años de la hipoteca, resulta que nos habremos ahorrado un total al final del préstamo 2.124 €.

Con todo esto, ING sigue batallando por ser una de las entidades bancarias con mejores condiciones hipotecarias, ofreciendo todo el proceso de contratación de manera online, lo que sin duda agiliza y facilita toda la tramitación de una manera importante.

Salvo que los tipos de interés suban próximamente, cosa improbable, el potencial cliente hipotecario se encuentra en un dulce momento para intentar conseguir la hipoteca fija más barata y que más se ajuste a sus necesidades y capacidades. Para ello, un análisis concienzudo es perentorio y si hay cláusulas que no entendemos perfectamente, es muy aconsejable buscar el mejor asesoramiento posible antes de firmar un contrato de tan larga duración como es una hipoteca.

Redactor de contenidos.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!