Hipotecas en tiempos de Coronavirus

Sin duda alguna, los acontecimientos relacionados con el Coronavirus marcarán un antes y un después en la historia de nuestras vidas. Aprovechando el necesario y obligatorio confinamiento de la ciudadanía, un análisis de las hipotecas en tiempos de Coronavirus para ayudaros a pasar el tiempo, con información.

Nadie puede negar la incertidumbre que nos provocará sobre la estabilidad en el futuro y es justamente lo que un banco pretende a la hora de conceder un préstamo hipotecario: Estabilidad.

Las noticias sobre la pandemia mundial del Covid-19 no nos dejan de llover y ya no diariamente sino minuto a minuto, pero como dice un viejo proverbio “siempre que llovió, paró”. Ante la incertidumbre, siempre información de fuentes fiables, como la OMS y el Ministerio de Sanidad.

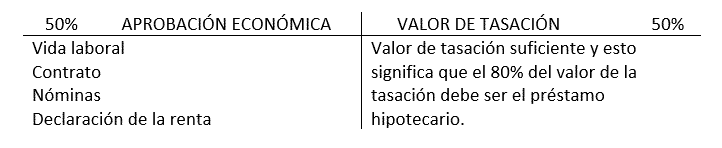

Me gusta explicar a mis cliente y amigos la gestión de una hipoteca con 2 T. La primera T al utilizo para explicar la aprobación económica de la hipoteca y la tasación:

Lo primero y más importante es saber que una operación hipotecaria es como una mesa de 2 patas bien definidas y diferenciadas, por esto lo del 50% y 50%, si tenemos una pero no la otra la mesa se cae. Con esto quiero explicar que si nos aprueban la parte económica (la parte izquierda de la T) pero luego la tasación no tiene el suficiente valor, no vale de nada el monto de la aprobación económica. Al contrario, se me han presentado casos en que, con la creencia que nos aprobaban el crédito, se realizó la tasación previamente y luego por distintos motivos no se aprueba la parte económica de la hipoteca, pues la operación igualmente se nos cae. En este sentido es que le llamo a este trámite un juego Tetris en el que es muy difícil encajar piezas. Siempre os recomiendo poneros en manos de un buen profesional en la materia, como los profesionales seleccionados por Futur Finances.

Documentación para aprobar una hipoteca

La vida laboral: es el certificado emitido por la Seguridad Social de nuestro historial como trabajador y es importante en varios sentidos, no sólo en el de demostrar que estamos fijos a la hora de pedir el crédito hipotecario, la estabilidad laboral es lo que prefieren ver lo bancos en nuestro historial. Lo normal que piden los bancos es uno o dos años de fijo en nuestro trabajo actual, pero está bien visto que si ha habido trabajos anteriores también hayan sido estables. Se me han dado varios casos en que un trabajador tiene varias altas y bajas de contratos temporales, pero han sido para la misma empresa y en muchos casos se asimilan a la preferida estabilidad del fijo.

El contrato de trabajo: lo óptimo es un contrato fijo de por lo menos un año o dos. En mucho casos se dan contratos fijos que se han transformado de temporal a fijo, tener en cuenta que en este caso, en principio, se cuenta desde la transformación y no desde la fecha en que el trabajador entró a la empresa. En el caso de los contratos fijos discontinuos, es verdad que son fijos, pero son personas que trabajan una cierta cantidad de meses en el año y por lo tanto los analistas bancarios calculan sus ingresos multiplicando la cantidad de meses que trabajan por el valor de las nóminas y lo dividen por 12, lo que hacen es calcular lo que gana es este trabajador por mes durante todo el año. Es verdad que estos trabajadores cuando no están trabajando reciben dinero del paro, pero los bancos no consideran ingresos a este seguro de desempleo.

Las nóminas: me he encontrado en muchos casos que un cliente viene por mi despacho sólo con una nómina, ésta ya contiene mucha información, por ejemplo leemos que la persona está fija o temporal por el porcentaje de descuento en concepto de cotización desempleo, 1,55% para el caso de los fijos y 1,60% cuando se es temporal; además tenemos la antigüedad del contrato, el tipo de contrato y si tiene las pagas extras incluidas o no.

La declaración de la renta: en este documento tan importante para el banco puede ver mucha información socio económica. En cuanto a nuestra situación social, nuestro estado civil, si estamos casados o solteros, si tenemos hijos o familiares a cargo, si vivimos de alquiler o ya tenemos hipoteca u otra situación, etc. En cuanto a nuestra situación económica encontramos información más amplia de nuestros ingresos anuales ya que en una nómina por ejemplo no podemos ver los ingresos de todo el año y más en el caso de personas que tienen ingresos extraordinarios o ingresos variables en el año fiscal; pueden las instituciones financieras ver también si tenemos más propiedades, ingresos derivados de ahorros, etc.

Importancia de la tasación

En cuanto a la tasación, poco puedo decir ya que no soy tasador pero un par de consideraciones a tener en cuenta. La tasación no la hace el banco la hace una empresa tasadora independiente del banco, que a la vez actúa a través de personas autónomos independientes tasadores que son los que nos visitan la casa. De alguna manera esta persona se transforma en el árbitro de esta operación y es la que emitirá un informe muy extenso en la que de acuerdo a la situación, ubicación y estado de la propiedad, además del valor de propiedades recientemente tasadas cercanas a la nuestra, nos dirá el importe de la misma. Este valor se emite por metro cuadrado, y es como los que trabajamos en este tema sabemos por estos mismos parámetros, el valor del m2 de tasación por zona, o por lo menos aproximadamente. Muy importante no confundir valores, no es lo mismo valor del m2 de la vivienda en cuanto a su precio de mercado que el m2 de tasación y el m2 del precio con el que se va a cerrar la operación de compra venta que es el valor de escrituras también.

Gastos hipotecarios

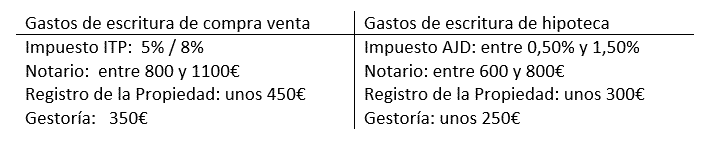

Hasta aquí la primera T de la explicación. La segunda tiene que ver con los gastos de las escrituras de compra venta y escritura de hipoteca:

Teniendo en cuenta que a la hora de comprar con financiación hipotecaria, firmaremos ante notario dos escrituras distintas, la de compra venta que nos relaciona comprador vendedor y la de hipoteca que nos relaciona al cliente comprador con el banco que le deja el dinero y versa sobre muchos puntos muy importantes de la relación con nuestro banco muy importante y muy duradera. Los gastos de Escritura de compra venta oscilan entre un 5% y un 8% (según comunidad y bonificación); el notario nos cobra por la escritura que nos confecciona, luego tenemos el Registro de la Propiedad que nos permite inscribir esta escritura para que el piso o casa sea definitivamente nuestro y por último una gestoría que nos liquida y paga el impuesto, paga la factura del notario, y lleva las escrituras al Registro para su inscripción.

Los gastos de hipoteca, actualmente, los paga el banco y los paga desde la entrada en vigencia de la nueva ley hipotecaria de 2019 en que se obligó a las entidades bancarias a asumir esos costes por su interés de inscribir las hipotecas y ellos como beneficiarios (de aquí la vieja leyenda “el piso no es mío es del banco hasta que lo pague”).

Evidentemente estos tiempos convulsos traerán consecuencias económicas que nos pueden jugar en contra o a favor. Si toda la economía sufre una paralización y créanme que así será, seguramente los precios de las viviendas también se relajarán, esto seguramente será oportunidad para la persona que busca comprar. Por otra parte, los bancos analizarán muy bien el ramo de la empresa en la que estamos trabajando, se supone que una de las que más van a sufrir esta ralentización serán las turísticas, tocará saber como reaccionarán las entidades financieras a esta nueva crisis sin precedentes. Hipotecas en tiempos de Coronavirus, quien nos lo iba a decir.

Gestor administrativo colegiado núm. 446 del Il•lustre Col•legi de Gestors Administratius de Balears.

Licenciado en Administración y Dirección de Empresas (UIB). Licenciado en Contabilidad (contador público nacional y perito partidor) en la Universidad Nacional de Cuyo (Argentina).

Gerente de la agencia Futura Propiedades en C/ Femenies, 9 Bajos de Palma, CP 07013.

“La compra de inmuebles y la financiación hipotecaria precisan de asesores independientes que sepan orientar a los clientes, para que tomen decisiones inteligentes de contratación. Un profesional puede ayudarte a entender las implicaciones económicas, jurídicas y fiscales que asumes con tu firma. Futura Propiedades es una empresa familiar donde tratamos a nuestros clientes como a nosotros nos gustaría que se nos trate.”

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!