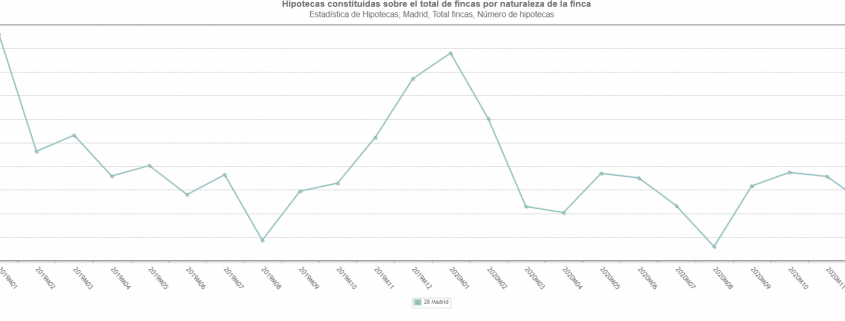

La contratación de hipotecas en Madrid cae un 12,59%

Los datos del Instituto Nacional de Estadística no hacen sino confirmar lo que era previsible: un descenso en la contratación de hipotecas en Madrid durante el año 2020 con respecto a 2019, año en el que se firmaron 94.126 en la comunidad de Madrid en comparación con las 82.272 que se han firmado durante el año de la pandemia. Ahora queda por ver cómo evolucionará el mercado hipotecario este año, en el que se espera lleguemos a la inmunidad de grupo una vez que la mayor parte de la población esté vacunada. Una vez alcanzada esta inmunidad en la eurozona, se espera que la apertura de los aeropuertos al tráfico de turistas conlleve un restablecimiento lo más normal posible de la economía.

Indice

No hay que desanimarse

Conseguir una (buena) hipoteca en Madrid se ha convertido en algo arduo (pero no imposible) en los últimos años, sobre todo en alguna provincias donde el precio de la vivienda está por las nubes. Entre las restricciones por parte de la banca a la hora de ofrecer hipotecas de más del 80% del valor de compra o tasación, hay que añadir que el elevado precio de la vivienda en algunas zonas complica todavía más la aprobación de una hipoteca por parte de la entidad bancaria de turno. En la provincia de Madrid, y a fecha de febrero de 2021, Idealista sitúa el precio medio de la vivienda en 2.877 €/m², alcanzando los 3.687 €/m² si nos referimos al municipio de Madrid. Si ya nos metemos en barrios como El Retiro o el barrio de Salamanca, los precios pueden superar los 5.000 €/m², ahí es nada.

Por lo tanto, aquellos madrileños que busquen una hipoteca deberán afinar más que nunca su búsqueda, con el fin de conseguir la hipoteca más barata posible según las posibilidades de cada uno.

¿Cuál es la mejor hipoteca que se puede conseguir en Madrid?

Es normal pensar que siempre hay un banco determinado que da las mejores condiciones en sus hipotecas, y que lo único que tenemos que hacer es enterarnos de qué banco se trata. La realidad es que el banco que ofrece muy buenas hipotecas para un perfil de cliente determinado, no las ofrece tan buenas para otros perfiles. Las entidades bancarias cambian sus condiciones hipotecarias con relativa frecuencia, enfocándose a veces a un tipo de clientes y otras, a otros. Por tanto, la contratación de hipotecas en Madrid no es algo tan sencillo como irse al banco en el que tenemos la nómina domiciliada y solicitarle la financiación, lleva mucho más trabajo de comparación y análisis del mercado.

De todo esto resulta que buscar la mejor hipoteca a nivel genérico es complicado y lo que da verdaderos buenos resultados es un estudio pormenorizado de cada cliente para entonces, ver en qué entidad bancaria se le puede conseguir la mejor hipoteca. Entender al 100% el producto que vamos a firmar es fundamental para nuestra salud financiera y económica.

A día de hoy, y a través de un bróker hipotecario seleccionado por Futur Finances, se están consiguiendo formalizar hipotecas en Madrid (para funcionarios) en las siguientes condiciones:

- A tipo fijo: desde Euríbor + 0,70% (TAE Variable 1,427%), plazo de 35 años y hasta el 100% de compraventa.

- A tipo variable: Desde el 0,90% de tipo nominal (TAE del 1,715%), plazo de 30 años y hasta el 100% de compraventa.

Estas condiciones corresponden a unos perfiles determinados de clientes, algo que debe ser analizado por un especialista que trabaje con todos los bancos posibles.

No sólo del tipo de interés vive nuestro bolsillo

Otro tema muy importante y que está muy en boga es la gran carga de vinculaciones que acarrean algunas hipotecas de algunos bancos. Estas hipotecas ofrecen tipos de interés muy atractivos, pero siempre y cuando cumplamos una serie de requisitos: domiciliar una nómina de un importe concreto, domiciliar los recibos de la casa, contratar un seguro de hogar con la aseguradora del banco, suscribir un plan de pensiones, etc. Mucho ojo con todas estas vinculaciones, ya que si a lo largo de la vida de la hipoteca dejamos de cumplir una, alguna o todas, nuestro tipo de interés se verá incrementado en la siguiente revisión de la hipoteca, que suele ser cada seis meses o un año.

Es conveniente pues, en la contratación de hipotecas en Madrid, que calculemos qué pasaría si dejamos de cumplir todas las vinculaciones, ¿seremos capaces de aguantar ese incremento del 1% sin que nuestra economía se resienta demasiado? Es mejor ponernos en el peor de los escenarios y que no suceda, a que firmemos algo al límite de nuestras posibilidades que en el futuro pueda suponer un ahogo para nuestra economía.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (octubre 1997) y en Administración y Dirección de Empresas (julio 1999) por la UIB. Master Universitario en Asesoría Fiscal por la UNIR (enero 2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo La educación financiera desde el sector privado (Libro La prevención del sobreendeudamiento privado, Aranzadi, 2017); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y restos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de derechos en el sector financiero.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!