El IPC adelantado por el INE de junio de 2022, que puede ser revisado al alza o a la baja en algunas décimas, ha cerrado al 10,2%. El IPC subyacente, inflación que no tiene en cuenta alimentos no elaborados ni productos energéticos, al 5,5% en términos interanuales.

No se veía un crecimiento interanual tan alto de la inflación desde abril de 1985.

¿Qué consecuencias tiene para el bolsillo del consumidor y para la caja de las empresas?

3 Respuestas

En primer lugar, no puedo estar más de acuerdo con los comentarios que se han hecho hasta ahora. Si bien, me gustaría añadir mi perspectiva sobre algunos aspectos.

1. El acceso a la vivienda

El primero de todo es sobre el acceso a la vivienda. Entrar a una vivienda requiere disponer como mínimo alrededor del 30% del valor del inmueble. La subida de precios ya supone una doble barrera de entrada: por un lado, suben los precios también de las viviendas; y, por otro lado, la subida del IPC dificulta acumular ese ahorro. A estas barreras de entrada se le añade ahora el coste de financiación.

El Euribor abandona los valores negativos (algo que los economistas entendemos como normal) y se adentra en una tendencia alcista que ya roza el 1%. Este fenómeno encarecerá las cuotas hipotecarias pues sube el tipo de referencia para las hipotecas variables y los bancos modifican su oferta de hipotecas a tipo fijo al alza.

2. La falacia de refugiarse en el efectivo como cobertura

Hay argumentos a favor de refugiarse en el dinero efectivo en tiempos de inflación. Es cierto que invertir a medio/largo plazo tus ahorros en letras del tesoro u otros productos “seguros” cuando estamos ante un pico de subida de tipos de interés pueda parecer una buena oportunidad. El argumento es que si hacemos esta inversión estando en la cresta de la ola de subidas de tipos, en el medio/largo plazo disfrutaremos de ir devengando esos intereses altos cuando los tipos han vuelto a bajar.

El argumento tiene un fuerte y veraz componente teórico, sin embargo, como todas las respuestas de los economistas: “depende”. Depende de cuál es la razón de la subida de los tipos de interés. Por un lado, Europa se encuentra en una situación económica bastante más adversa que Estados Unidos: más paro, deuda pública y privada… Por otro lado, la subida de tipos de interés tendría efecto inmediato si la inflación viniera dada por culpa de un aumento considerable de la demanda.

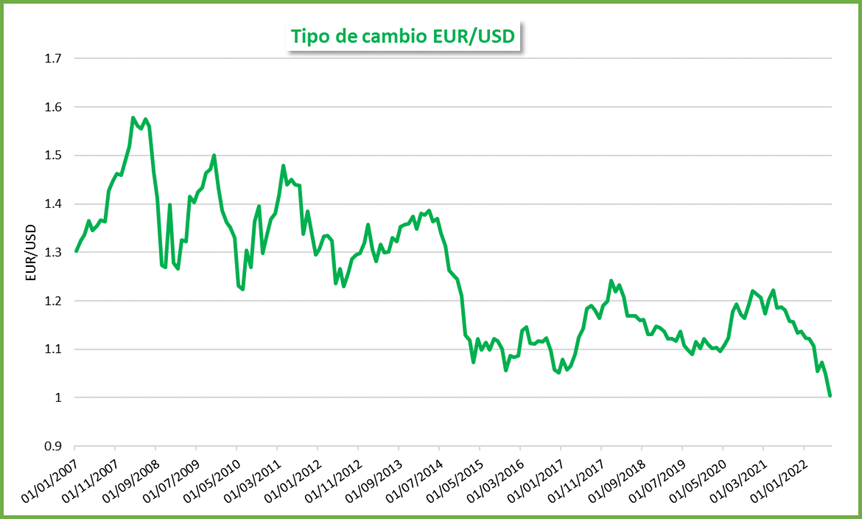

Pero es que hay un motivo por el cual se plantea e incluso se ejecute una subida de tipos de interés, incluso cuando no parece el mejor momento para hacerlo: proteger la divisa. ¿Qué puede pasarle al EUR si la FED sube los tipos de interés en EEUU? O también, si mantener una cuenta o inversión en dólares estadounidenses (USD) genera un interés mayor, sin contar que el petróleo se compra en USD, ¿Qué creéis que pasará con la demanda de euros (EUR)?

Exacto, si EEUU sube los tipos de interés, los inversores verán más atractivo mantener USD y vender o deshacerse de EUR. Para evitar entonces una devaluación mayor del EUR, el Banco Central Europeo (BCE) tiene la opción de subir también los tipos de interés del EUR para equipararse al USD y mantener competitividad financiera. Por este motivo, un servidor no acaba de ver cómo mantener el efectivo de una divisa que se está devaluando es una buena estrategia para combatir la inflación.

3. Renta variable

Como ya han mencionado anteriormente el señor Pau Monserrat y el señor Luis García, la renta variable es probablemente el único instrumento que puede (aunque no necesariamente siempre) superar la inflación en el medio/largo plazo.

El IPC en España en junio 2022 ha sido de más del 10% y esa es una tasa de retorno difícil de superar en tiempos tan adversos. Sin embargo, las demás estrategias se quedan muy por debajo de ese umbral del 10%.

No obstante, recurrir a la renta variable para controlar y/o combatir la inflación ya sea dada por factores de demanda, de oferta o incluso por la depreciación de la divisa nacional. Aquí os dejo uno de mis artículos en el blog de Futur Finances en los que analizamos como Suiza, más precisamente el Banco Nacional Suizo, controla la inflación invirtiendo en renta variable.

Hola!

Sin duda la inflación (siempre, aunque ahora más que nunca) es una losa para la salud de las familias, especialmente si éstas no la combaten.

Los entornos actuales son muy exagerados, pero voy a intentar buscar algunos factores positivos, dentro de la situación tan compleja, para ofrecer algunos factores que son necesarios para combartirla.

Esos “brotes verdes” son dos:

1.- Podría estancarse en cualquier momento:

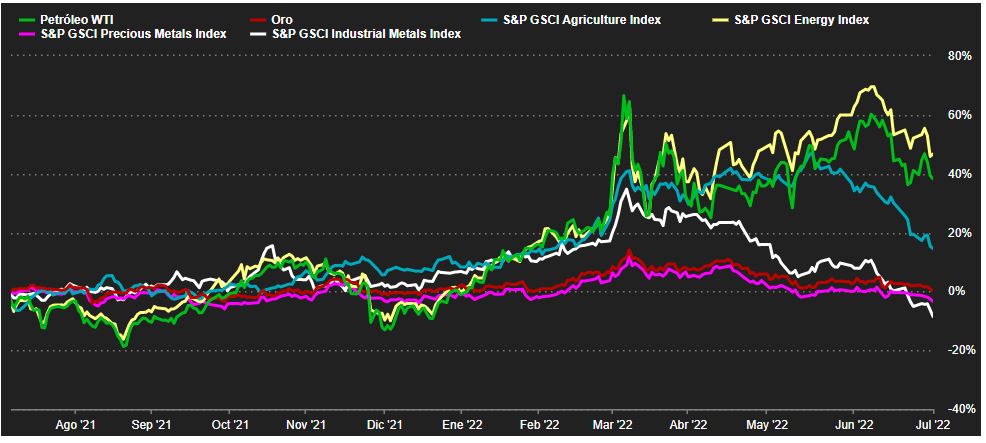

Como bien dice Pau, la mayor parte de esta inflación es por costes (si fuera por demanda no habría problema en un entorno empresarial sano: suben precios-> suben beneficios->suben salarios-> sube calidad de vida) pero estos costes se están frenando (ver gráfica de Marketscreeners):

Esta caída de las materias primas se debe, “curiosamente” a que están muriendo de éxito: se han puesto tan caras que han provocado ralentización (o recesión?) económica y la demanda se ha frenado.

Esta caída de MMPP, junto a las subidas de tipos de los Bancos Centrales como que las lecturas interanuales son cada vez sobre meses de más inflación hacen pensar que las nuevas se empezarán a suavizarse, eso sí, no creo que veamos caída de precios, que tampoco sería positivo (eso es otro tema).

2.- La inflación subyacente cada vez es más alta, esto que a priori es negativo (ya no solo nos suben alimentos básicos y combustibles) tiene una lectura positiva: si las empresas pueden repercutir subida de precios a sus clientes, pueden ir recuperando márgenes, además, eso significa que la salud financiera de los clientes se mantiene fuerte.

El otro tema a trata es cómo pueden luchar las familias contra esta inflación, también hay dos puntos:

1.- Hacer una planificación financiera, un presupuesto: está bien consumir, pero el consumismo extremo es malo. Si las familias son capaces de encontrar el equilibrio, les afectará menos la subida de precios, o al menos, el impacto será sobre bienes de primera necesidad.

Además, tendrán ahorros para afrontar el nuevo escenario de caída de poder adquisitivo.

2.- Hacer que los ahorros no pierdan valor: hay que invertir los ahorros, pero hay que invertir bien!! Tener una cartera de acciones, fondos o SICAVs de Renta Variable (combinada con activos más conservadores en la parte de ahorros de menos largo plazo) nos va a dar a largo plazo rentabilidades superiores a la inflación, incluso a ésta tan bestia, siempre que se haga en activos de calidad y bien diversificados.

Si vamos a buscar justamente el momento actual, la clave es buscar empresas (o fondos que inviertan en ellas) que no se vean muy afectados por las subidas de tipos de interés (que tengan poca deuda), que tengan poder de fijación de precios para que no les afecte la inflación (ya sea por tener una marca reconocida, un producto con mucho valor añadido, vender productos o servicios de demanda inelástica o bien por tener una situación monopolística natural). Además, si lo combinamos con sectores defensivos a los que no les afecte el ciclo económico, podemos sacar un extra a las inversiones en un entorno así; siempre teniendo claro que el riesgo es alto, aunque éste se va diluyendo a medida que aumenta la rentabilidad con el paso de los años.

Puedes ver un vídeo mío de menos de 3 minutos en el que hablo sobre inversión en bolsa e inflación:

Luis García Langa

Sidiclear SICAV y Sidigreen SICAV.

En primer lugar, hay que tener en cuenta que básicamente nos estamos enfrentando a una inflación de oferta o de costes, no a la habitual inflación de demanda. Es decir, los precios suben a causa de la escasez de materias primas y componentes que la política de Covid 0 de China y la Guerra en Ucrania provocan. El incremento de costes de energía propiciado por Rusia es parte del grave problema que vivimos.

Los bancos centrales utilizan todo su armamento de política monetaria para mantener la inflación cercana al 2%. Si la inflación fuera de demanda, es decir, que los precios suben porque se compra mucho, la receta estaría clara: subir tipos de interés para que el crédito se encareciera y frenar así las compras; “enfriar la economía”.

Sin embargo, atacar una inflación iniciada por los costes con subidas de interés tiene graves consecuencias: a los crecientes precios, se le suma un encarecimiento del crédito a tipo variable. Así las empresas que han visto como los costes de sus aprovisionamientos no han parado de subir, tendrán además que sufrir costes financieros al alza. Las familias que tienen una hipoteca variable, van a ver como sus cuotas crecen unos 100€ al mes cuando se les revise la financiación con el Euribor de junio de 2022 en adelante.

Además, cuando suben los intereses y, además, el BCE deja de hacer compras netas de deuda pública de los diferentes países, los intereses que los mercados financieros exigen a los países para financiar su endeudamiento, suben. La famosa prima de riesgo puede volver a ser noticia en los próximos meses. España es un país que enfrentará esta situación sin los deberes hechos, con una déficit público disparado (gastamos más de lo que ingresamos cada mes) y una deuda pública por encima del 115% del PIB (nuestra deuda pendiente de devolver es de 1,453 billones de euros). Una partida de tanto peso como el pago de las pensiones públicas, se disparará si se indexa con el IPC de este año.

La inflación supone que con el paso del tiempo el dinero “vale menos”, es decir, hay que pagar más euros para comprar los mismos productos y servicios que antes. Así podemos decir que una inflación interanual del 10,20% representa un empobrecimiento general del 10,20%.

Como en todos los movimientos económicos, unos pierden menos que otros. Las familias y empresas que no pueden luchar contra los efectos de la inflación, por estar endeudadas y sin capacidad de inversión, sufrirán la peor parte. Los que inviertan en acciones de empresas que pueden trasladar el aumento de costes a precios, verán como su inversión crece al mismo ritmo que la inflación. Invertir en activos que rentan la inflación o la superan es la forma de luchar contra la devaluación del poder de compra del dinero.

Comentarios recientes