Evolución histórica del Euribor (2000 a 2026)

En este artículo veremos la evolución histórica del Euribor a 12 meses del año 2000 a la situación actual a febrero de 2026.

La media del Euribor a 12 meses de 📅 febrero de 2026 baja ligeramente por segundo mes consecutivo: ✅ 2,221%.

Hay una rebaja respecto al año pasado (febrero de 2025: 2,407%), lo que supone una reducción de las cuotas de unos 10€ al mes (120€ menos al año). Por cada 100.000€ de hipoteca, a devolver en 25 años a un interés de Euribor + 1%, la mensualidad pasará de 496€ a 486€.

Si estás interesado por el futuro del Euribor, puedes visitar la página actualizada con las últimas previsiones del Euribor para los próximos años. En este artículo descubrirás la evolución histórica a 25 años vista.

Si buscas la mejor hipoteca a tipo variable referenciada al Euribor (Euro Interbank Offered Rate) o a tipo fijo, o bien mejorar las condiciones de tu actual préstamo hipotecario, no dudes en dejar tus datos de contacto en nuestro formulario, sin compromiso:

Indice

Evolución histórica del Euribor (2000 a 2026)

El Euríbor es un término que a menudo escuchamos en relación con los préstamos hipotecarios en España. Es un índice de referencia utilizado para calcular los intereses de las hipotecas variables en el país.

A lo largo de los años, el Euríbor ha experimentado una evolución significativa, afectando directamente a los pagos mensuales de los consumidores y a la carga financiera de las hipotecas. A continuación, se explica la evolución del Euríbor desde el año 2000 hasta la actualidad, destacando los principales hitos y sus implicaciones para el consumidor:

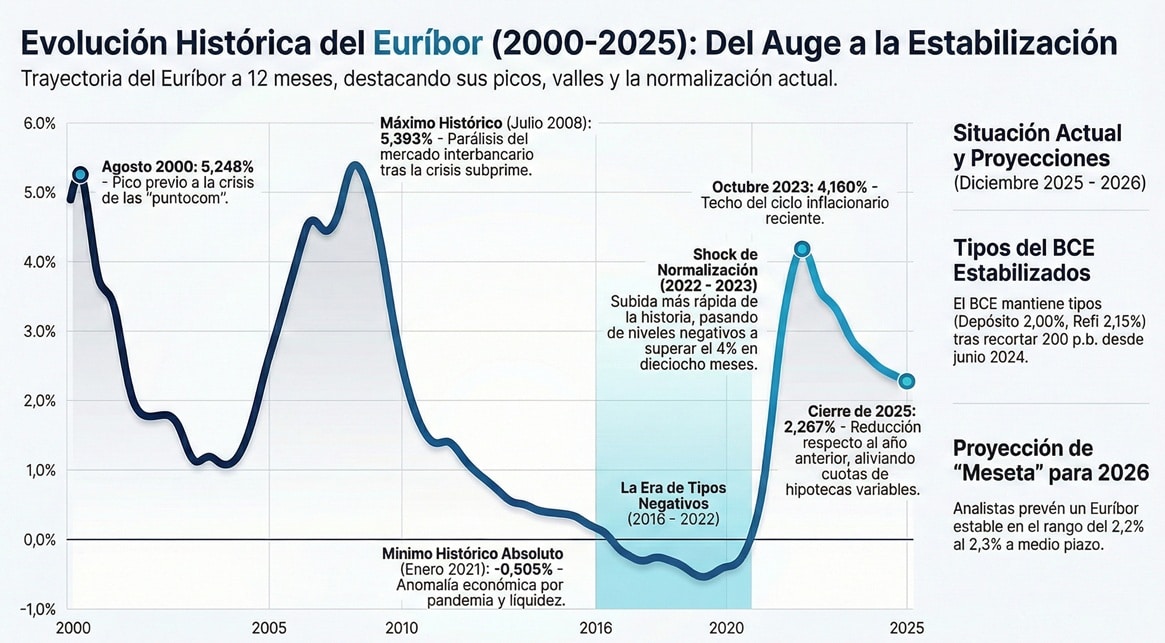

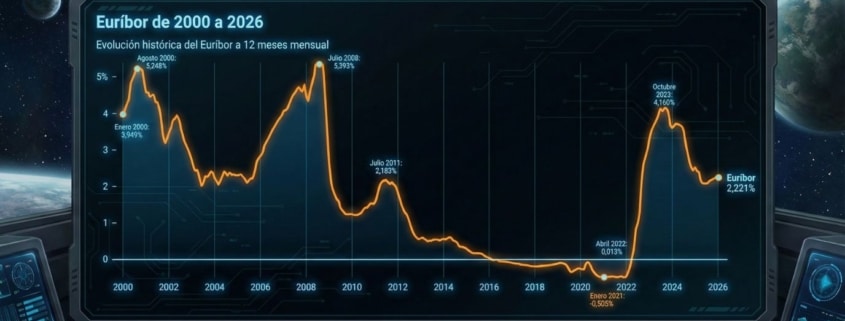

La siguiente gráfica del referencial de los últimos 25 años nos permite visualizar perfectamente lo que explicaremos a continuación:

Euribor de febrero de 2026

El Euríbor ha cerrado al 2,221%. Sigue siendo una buena noticia para los hipotecados a tipo variable, que verán bajar sus cuotas unos 10€ por mes.

Las previsiones manejan un Euribor bastante estable durante 2026 a 2028, sobre el 2,30 a 2,35%.

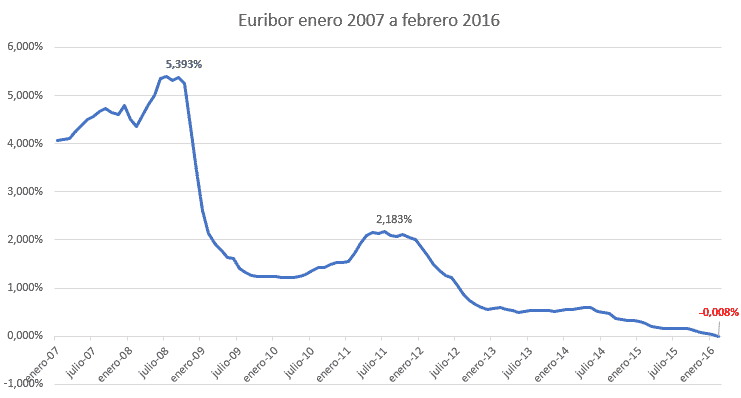

Antes de la crisis financiera de 2008

En el año 2000, el Euríbor se situaba en niveles relativamente altos, rondando el 4% y llegando al 5,248% de agosto de este mismo año. Durante los primeros años de la década, se mantuvo en valores similares, generando tasas de interés hipotecarias elevadas. Sin embargo, a partir de 2003, el Banco Central Europeo (BCE) comenzó a reducir gradualmente los tipos de interés para impulsar la economía. Esto tuvo un impacto directo en el referencial hipotecario, que comenzó a descender.

A medida que avanzaba el año 2004, se produjo una mejora en las perspectivas económicas tanto en España como en la eurozona en general. Esto generó un aumento de la confianza de los inversores y una mayor demanda de crédito. Como resultado, los tipos de interés comenzaron a subir gradualmente.

En 2005, la economía de la eurozona continuó mostrando un buen desempeño, impulsada por el crecimiento económico y la baja inflación. Ante estas señales positivas, el BCE decidió aumentar los tipos de interés para evitar un sobrecalentamiento económico y controlar la inflación. Esta política restrictiva contribuyó a un aumento progresivo del Euríbor a lo largo del año.

El año 2006 fue testigo de una continuación del ciclo alcista de los tipos de interés, impulsado por la preocupación del BCE por el riesgo inflacionario. A medida que los tipos de interés seguían subiendo, el Euríbor también experimentaba un aumento constante. La economía española, impulsada por el sector inmobiliario y la construcción, continuaba creciendo a un ritmo rápido, lo que contribuía al incremento de la demanda de crédito y a la subida del Euríbor.

En 2007, se empezaron a ver los primeros signos de debilidad en el sector financiero a nivel global. La crisis hipotecaria en los Estados Unidos, conocida como la crisis de las hipotecas subprime, comenzó a generar preocupaciones en los mercados financieros internacionales. Esto condujo a una mayor aversión al riesgo y a una reducción de la confianza de los inversores.

A medida que la crisis financiera se intensificaba, los bancos y las entidades financieras se volvieron más cautelosos al conceder préstamos y créditos. Como resultado, el mercado interbancario, donde los bancos se prestan dinero entre sí, experimentó tensiones significativas. Esto se tradujo en una subida rápida y pronunciada del Euríbor a partir de mediados de 2007.

En julio de 2008 se alcanzó su máximo histórico, del 5,393%.

Tras la crisis financiera de 2008

La quiebra de Lehman Brothers en septiembre de 2008 marcó un punto de inflexión en la crisis financiera global, agravando aún más las tensiones en los mercados internacionales. Los bancos centrales, incluido el BCE, tuvieron que intervenir de manera masiva para evitar el colapso del sistema financiero. El interés hipotecario cayó por debajo del 2%, alcanzando mínimos en torno al 1,2% en 2010.

No obstante, a medida que la economía se recuperaba, el BCE comenzó a aumentar gradualmente los tipos de interés a partir de 2011. Esto tuvo un impacto directo en el Euríbor, que comenzó a subir nuevamente. Durante los años siguientes, el Euríbor se mantuvo fluctuante, oscilando entre el 1% y el 2%. Tocó su máximo en este periodo en el 2,183% de julio de 2011.

Crisis del Euro

La crisis de la deuda soberana en la eurozona en 2012 volvió a generar incertidumbre en los mercados financieros y provocó que el BCE tomara medidas adicionales para impulsar la economía. Como resultado, los tipos de interés se mantuvieron bajos y el referencial hipotecario continuó en niveles reducidos.

Intereses hipotecarios negativos (2016 a marzo de 2022)

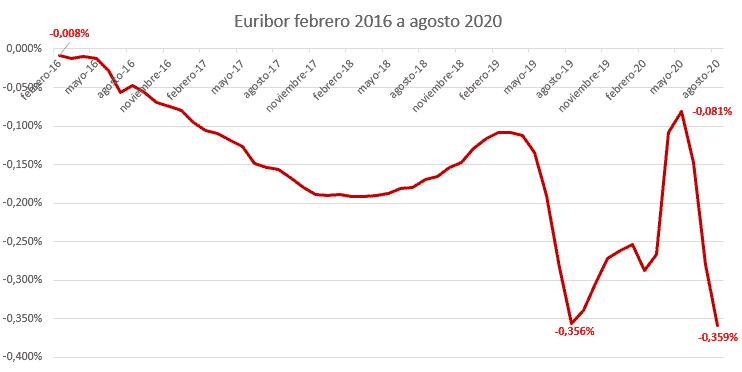

A partir de 2015, el Euríbor a 12 meses comenzó a mostrar una tendencia a la baja y en febrero de 2016 alcanzó valores negativos por primera vez en su historia. Esta evolución se debió a una combinación de factores, como las políticas monetarias expansivas del BCE y la persistente baja inflación en la eurozona.

A partir de febrero de 2016 y por primera vez en su historia el interés baja del 0%, manteniéndose en valores negativos hasta marzo de 2022, debido a las políticas monetarias expansivas del BCE y la baja inflación en la eurozona, agravando dicha política monetaria expansiva la llegada de la pandemia de COVID-19, que tuvo un impacto significativo en la economía global y llevó al BCE a tomar medidas extraordinarias. El banco central redujo aún más los tipos de interés e implementó programas de compra de bonos para estabilizar los mercados.

Tipos BCE y Euríbor

Comparativa de los tipos oficiales BCE y el Euríbor a 12 meses:

La evolución del Euribor a 12 meses de enero de 2019 a la actualidad ha tenido el siguiente movimiento:

| Mes | Mes | Euribor 12m |

|---|---|---|

| enero 2019 | 1 | -0,116% |

| febrero 2019 | 2 | -0,108% |

| marzo 2019 | 3 | -0,109% |

| abril 2019 | 4 | -0,112% |

| mayo 2019 | 5 | -0,134% |

| junio 2019 | 6 | -0,190% |

| julio 2019 | 7 | -0,283% |

| agosto 2019 | 8 | -0,356% |

| septiembre 2019 | 9 | -0,339% |

| octubre 2019 | 10 | -0,304% |

| noviembre 2019 | 11 | -0,272% |

| diciembre 2019 | 12 | -0,261% |

| enero 2020 | 13 | -0,253% |

| febrero 2020 | 14 | -0,288% |

| marzo 2020 | 15 | -0,266% |

| abril 2020 | 16 | -0,108% |

| mayo 2020 | 17 | -0,081% |

| junio 2020 | 18 | -0,147% |

| julio 2020 | 19 | -0,279% |

| agosto 2020 | 20 | -0,359% |

| septiembre 2020 | 21 | -0,415% |

| octubre 2020 | 22 | -0,466% |

| noviembre 2020 | 23 | -0,481% |

| diciembre 2020 | 24 | -0,497% |

| enero 2021 | 25 | -0,505% |

| febrero 2021 | 26 | -0,502% |

| marzo 2021 | 27 | -0,487% |

| abril 2021 | 28 | -0,484% |

| mayo 2021 | 29 | -0,481% |

| junio 2021 | 30 | -0,484% |

| julio 2021 | 31 | -0,491% |

| agosto 2021 | 32 | -0,498% |

| septiembre 2021 | 33 | -0,492% |

| octubre 2021 | 34 | -0,477% |

| noviembre 2021 | 35 | -0,487% |

| diciembre 2021 | 36 | -0,502% |

| enero 2022 | 37 | -0,477% |

| febrero 2022 | 38 | -0,335% |

| marzo 2022 | 39 | -0,237% |

| abril 2022 | 40 | 0,013% |

| mayo 2022 | 41 | 0,287% |

| junio 2022 | 42 | 0,852% |

| julio 2022 | 43 | 0,992% |

| agosto 2022 | 44 | 1,249% |

| septiembre 2022 | 45 | 2,233% |

| octubre 2022 | 46 | 2,629% |

| noviembre 2022 | 47 | 2,828% |

| diciembre 2022 | 48 | 3,018% |

| enero 2023 | 49 | 3,337% |

| febrero 2023 | 50 | 3,534% |

| marzo 2023 | 51 | 3,647% |

| abril 2023 | 52 | 3,757% |

| mayo 2023 | 53 | 3,862% |

| junio 2023 | 54 | 4,007% |

| julio 2023 | 55 | 4,149% |

| agosto 2023 | 56 | 4,073% |

| septiembre 2023 | 57 | 4,149% |

| octubre 2023 | 58 | 4,160% |

| noviembre 2023 | 59 | 4,022% |

| diciembre 2023 | 60 | 3,679% |

| enero 2024 | 61 | 3,609% |

| febrero 2024 | 62 | 3,671% |

| marzo 2024 | 63 | 3,718% |

| abril 2024 | 64 | 3,703% |

| mayo 2024 | 65 | 3,680% |

| junio 2024 | 66 | 3,650% |

| julio 2024 | 67 | 3,526% |

| agosto 2024 | 68 | 3,166% |

| septiembre 2024 | 69 | 2,936% |

| octubre 2024 | 70 | 2,691% |

| noviembre 2024 | 71 | 2,506% |

| diciembre 2024 | 72 | 2,436% |

| enero 2025 | 73 | 2,525% |

| febrero 2025 | 74 | 2,407% |

| marzo 2025 | 75 | 2,398% |

| abril 2025 | 76 | 2,143% |

| mayo 2025 | 77 | 2,081% |

| junio 2025 | 78 | 2,081% |

| julio 2025 | 79 | 2,079% |

| agosto 2025 | 80 | 2,114% |

| septiembre 2025 | 81 | 2,172% |

| octubre 2025 | 82 | 2,187% |

| noviembre 2025 | 83 | 2,217% |

| diciembre 2025 | 84 | 2,267% |

| enero 2026 | 85 | 2,245% |

| febrero 2026 | 86 | 2,221% |

Cuotas de una hipoteca contratada hace más de 20 años

De enero del año 2000 a la actualidad, el máximo histórico del Euríbor se produjo en julio de 2008, con un valor de 5,393%. En agosto del 2000 marcó el primer máximo de la serie histórica, con un 5,248%. Un cliente que hubiera contratado la hipoteca en diciembre de 1999, a Euribor a un año + 1%, financiando 180.000 euros a 30 años, había empezado pagando algo más de 950 euros al mes.

La cuota del año 2000 se le habría incrementado a unos 1.100 euros. El año 2008 pagaría 1.001 euros, viendo reducida su cota hasta los 665 euros de 2022. Una variación de cuota en 22 años de un 40%. A la baja por haber contratado en un momento de tipos altos. Si la hipoteca se contrata en la actualidad, en mínimos, la posible evolución será al alza.

Cuota de mínimos a máximos históricos

Cuando nos hipotecamos a interés variable, la volatilidad de los intereses implica oscilaciones muy relevantes en las mensualidad que pagamos, algo que hay que tener en cuenta, saber valorar y predecir en cierta forma. Un ejemplo exagerado sería el siguiente:

Pedimos una hipoteca referenciada al Euribor de febrero de 2022 + 1% (-0,335% + 1% = 0,665%), 180.000 euros a 25 años. La cuota inicial sería de 651 euros. Imaginemos que en la próxima revisión anual el Euribor marca un máximo histórico igual al de julio de 2008 (5,393%); el nuevo interés a pagar sería de 6,393%, lo que implicaría una nueva cuota de 1.179 euros. El hipotecado que pueda asumir pagar el doble en un momento dado, puede dormir bien tranquilo. Para el resto de personas, información cada año para ir haciendo previsiones en sus cuotas.

📜💡 Fecha de actualización de la información: 27 de febrero de 2026.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Comentarios recientes