Evolución del Euríbor: impacto en las cuotas de 2025 y 2026

📉 ¿Qué evolución del Euríbor podemos esperar en 2025 y 2026 y cómo afectarán al mercado hipotecario?

Vamos a analizar los efectos de las bajadas de tipos del BCE iniciadas en 2024 y sus efectos en el interés interbancario en los próximos años. 💶 ¿Me bajará la hipoteca?

Indice

El futuro monetario de intereses al 2%

En su última reunión del 12 de septiembre, el Banco Central Europeo (BCE) tomó una decisión previsible para los mercados: reducir nuevamente sus tipos oficiales en 0,25 puntos porcentuales, situando la facilidad de depósito en el 3,50%. La reducción técnica del interés de las operaciones principales de financiación OPF (tipo fijo) sitúa el valor al 3,65%.

Al operar los bancos en un mercado repleto de liquidez, el tipo de interés clave es la remuneración que el BCE ofrece por los depósitos de los bancos (facilidad de depósito), en lugar de la facilidad marginal de crédito o el tipo fijo de la OPF, que es el interés que pagan los bancos al BCE por solicitar crédito a corto plazo.

Es posible que, en la última reunión del BCE de este año, el 12 de diciembre, se produzca otra bajada, también de 0,25 p.p.

De producirse, la facilidad de depósitos despediría 2025 al 3,25%.

El equipo de 🔮 CaixaBank Research, en su último informe mensual de este mes, sitúa el interés neutral de la eurozona en la horquilla del 2%-2,25%. El nivel teórico de los tipos oficiales a medio plazo, por tanto, ni sería el frío mundo de los tipos negativos, ni el sofocante verano del interés por encima del 4%. Si los analistas aciertan esta vez, claro está.

Previsiones son previsiones, no adivinaciones

Tomemos cualquier previsión económica con la máxima cautela; la realidad puede ser diametralmente distinta.

O si no que se lo digan a Gonzalo Gortazar, consejero delegado de CaixaBank, que en unas ❌📈 declaraciones en octubre del 2020 señaló que los mercados descontaban que los intereses no volverían a terreno positivo hasta 2031. Y a los hipotecados que, en base a esta información, descartaron hipotecas fijas con nominales próximos al 1%.

Webinar en Rankia

Este lunes 7 de octubre de 2024, a las 18:00h, he participado en un webinar organizado por Rankia, comentando cuestiones relacionadas con:

- Resumen de la evolución reciente del Euríbor.

Factores clave que influyen en los tipos de interés.

Proyecciones para los próximos meses.

Impacto en las hipotecas.

Tendencias del Euríbor y cómo afectarán a las cuotas hipotecarias.

Tipos de interés en 2025 y 2026

La principal variable para predecir el comportamiento futuro del interés interbancario son las decisiones de política monetaria del BCE. Existe una correlación casi perfecta entre los tipos oficiales ↔️📊 y el Euribor en sus distintos plazos.

Mientras la facilidad de depósito ha estado en terreno negativo, el Euribor a 12 meses también. La brusca subida del interbancario se anticipó al golpe de timón monetario del BCE, e igualmente se ha adelantado a la bajada del banco central.

Ya observamos un interés interbancario diario por debajo del 3% en los últimos días de septiembre y entrado octubre (el valor diario del Euríbor del 4 de octubre de 2024 es de 2,688%).

Un vistazo a la historia del Euríbor de los últimos 24 años nos permitirá contextualizar el momento que vivimos:

Si el corto plazo es un precio por debajo del 3% a 12 meses en el mercado interbancario, ¿Qué podemos anticipar para los próximos años?

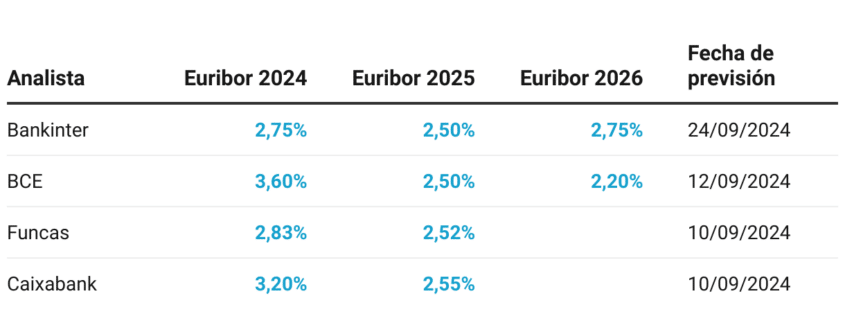

El BCE ha sido el último en hacer públicas sus proyecciones, situando el Euribor a 3 meses (en términos anualizados) en el 2,50% en 2025 y en el 2,20% en 2026.

El panel de previsiones de la economía española de FUNCAS y CaixaBank Research coinciden casi por completo en sus estimaciones para el Euribor a 12 meses a finales de cada año: 2,52% y 2,55%, respectivamente:

La educación financiera es clave

El ciudadano medio en nuestro país adolece de una carencia importante conocimientos financieros básicos. Sin embargo, para tomar decisiones acertadas debemos adquirir estas habilidades esenciales.

📚💡 En el momento de la contratación de un préstamo hipotecario, primero hay que saber valorar si nos conviene más una hipoteca a interés fijo que variable. Las previsiones sobre la evolución del Euríbor son uno de los factores a tener en cuenta, pero hay muchos más: ¿nuestros ingresos son muy estables o fluctúan? ¿sabemos ahorrar e invertir el dinero o nuestro gasto tiende a comerse nuestros ingresos? ¿podemos asumir una cuota calculada en base a un Euribor en máximos históricos?

¿Entendemos la diferencia entre el interés nominal y la TAE? En base a ello, ¿sabemos comparar la oferta hipotecaria del momento para elegir las condiciones que mejor encajan en nuestro perfil?

La figura del intermediario de crédito inmobiliario (conocida popularmente como bróker hipotecario) surge con fuerza para inyectar competencia al mercado hipotecario. ¿Cuándo vale la pena acudir a estos profesionales y qué factores tener en cuenta a la hora de seleccionar uno?

| Intermediario | Me interesa | Servicios | Experiencia | Honorarios | Reseñas (Google) | Legal |

|---|---|---|---|---|---|---|

| RN Tu Solución Hipotecaria | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 1999 | 1500€ / 6000€ | 4,9/5 (1357) | Leer |

| Bayteca | Contactar | 📝👨💼👩💼⏱️⚔️🏠 | 2006 | 0€ / 3000€ | 4,9/5 (780) | Leer |

| Agencia Negociadora | Contactar | 📝👨💼👩💼⏱️💻⚔️🏠 | 2004 | 0€ / 3995€ | 4,6/5 (330) | Leer |

| Hipotecas Plus | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 2002 | 0€ / 10% | 4,7/5 (87) | Leer |

| Gescamp | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 2006 | 3000€ / 5% | 5/5 (29) | Leer |

| Creditech | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 2019 | 3000€ / 1% | 5/5 (78) | Leer |

| DVS Intermedia | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 2021 | 2000€ / 1% | 5/5 (55) | Leer |

Cuotas hipotecarias en 2025 y 2026

Entender mínimamente el funcionamiento de un cuadro de amortización, normalmente generado por el sistema francés o de cuota constante, es clave antes y durante la vida de la hipoteca.

¿Podemos calcular la cuota con diferentes proyecciones del tipo de interés? ¿Qué efectos tiene amortizar anticipadamente parte de la deuda? ¿Me conviene acortar plazo o pagar menos cuota?

En caso de sufrir problemas puntuales de pago ¿conozco los requisitos del código de buenas prácticas? ¿Vale la pena negociar una carencia con el banco o hay otras opciones mejores?

Todas estas preguntas y muchas más podemos y debemos saber contestarlas o, en su defecto, acudir a un portal independiente como Rankia o Futur Finances que nos ponga en contacto con expertos que nos den su respuesta.

Veamos a continuación cómo traducir las previsiones de tipos en dinero contante y sonante que saldrá de nuestro bolsillo.

Hipoteca de 100.000 a 25 años

De cumplirse con las actuales proyecciones, ¿Qué cuotas mensuales pagarán los hipotecados a tipo variable en los próximos años?

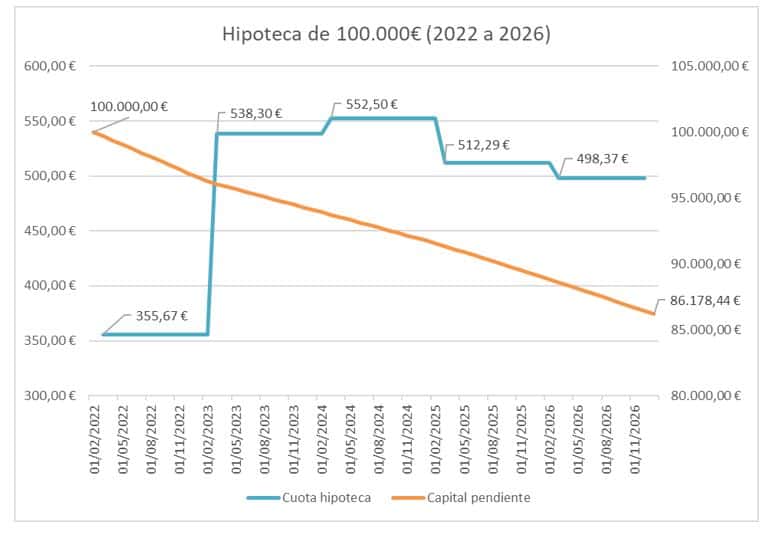

Veamos un ejemplo para un préstamo de 100.000 €: Euribor de enero de cada año más 1%, con un plazo inicial de 25 años, contratado a principios de 2022.

La cuota inicial de 355,67 € (interés de -0,523% + 1% = 0,523%) alcanzará un máximo de 552,50 € en 2024, lo que supone un aumento del esfuerzo hipotecario del 51,35%. A partir de este punto máximo, y bajo la premisa de que el Euribor descienda al 2,8% en la revisión de 2025 y al 2,50% en 2026, la cuota mensual se reduciría a 512,29 € en 2025 y a 498,37 € en 2026.

En términos porcentuales, el esfuerzo se rebaja en un modesto 9,8% respecto a la cuota máxima (casi 55€ mensuales en términos absolutos).

El hipotecado del ejemplo experimentaría una reducción de sus cuotas mensuales de 40€ en 2025 y de casi 14€ mensuales en 2026.

En un mundo monetario de tipos oficiales cercanos al 2%, podemos esperar cuotas de unos 500€ por cada 100.000€ de deuda inicial, simplificando.

¿Buen momento para endeudarse?

La gran pregunta para quién se plantea adquirir una vivienda en los próximos años.

🔒 En hipotecas a interés fijo, la respuesta parece clara: cada mes que pase podrían aparecer mejores ofertas de préstamos fijos.

Según mis cálculos y opinión técnica, cuando el interés nominal ofrecido (sin tener en cuenta bonificaciones) sea inferior al 3%, será un buen momento para optar por una hipoteca a tipo fijo a largo plazo. Por encima de ese nivel, la estabilidad de una cuota fija no compensaría el sobrecoste frente a las hipotecas variables.

Esta conclusión se basa en el promedio del Euribor desde el año 2000 hasta la actualidad: 1,835% (o 2,525% si excluimos el periodo de tipos negativos). Si sumamos un diferencial medio del 1% para compararlo con las hipotecas variables, obtenemos un valor de 2,835%.

📉 En cuanto a las hipotecas variables, el buen momento probablemente no vendrá de una mejora significativa de los diferenciales, sino por la reducción de cuotas que podríamos ver en 2025 y 2026. Además, podríamos anticipar algo de competencia entre los bancos, especialmente para los perfiles más atractivos, como funcionarios y trabajadores indefinidos con empleo estable.

El tiempo hipotecario que nos espera en los próximos años, si el cambio climático no lo desbarata, es primaveral, con tipos cercanos al 2,50%. Dejamos atrás el gélido invierno de los tipos negativos y el tórrido verano del Euribor por encima del 4%.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!