Previsiones Euribor hasta 2028 (febrero 2026)

Descubre el 📅 valor del Euribor de hoy y 🧿 previsiones del Euribor para finales de 2026, 2027 y 2028 que manejan los expertos, Banco Central Europeo (BCE), Bankinter, Funcas y Caixabank. Estaremos atentos a los cambios de proyecciones que las casas de análisis y los iremos actualizando.

⏱️Febrero de 2025: el BCE mantiene sus tipos oficiales: 2,00% (facilidad de depósitos), 2,15% (operaciones principales de financiación) y 2,40% (facilidad marginal de crédito).

⏱️Enero de 2026: FUNCAS eleva ligeramente su previsión para el Euríbor de finales de 2026: 2,17%.

En cuanto a la evolución real del referencial hipotecario, el Euribor a 12 meses de enero de 2026 cierra en el 💡2,245%. Ligeramente por debajo del mes pasado (2,267%) y del año pasado (2,525%). Por cada 100.000€ de deuda pendiente, en una hipoteca de 25 años de plazo y Euribor + 1%, la cuota pasará de 477€ a 487€: un ahorro al mes de 10€ (120€ al año).

Si quieres que un broker hipotecario de confianza, seleccionado por Futur Finances, te ayude en la búsqueda de una hipoteca fija, mixta o variable, ✅ rellena el siguiente formulario:

Indice

Últimas noticias relacionadas con el interés hipotecario

FUNCAS revisa su previsión del Euribor hasta el 2,17% a finales de 2026. La previsión de consenso apunta a una facilidad de depósitos del BCE estable del 2% durante 2026, sin cambios con respecto a la anterior valoración.

Broker hipotecario online

Si quieres que un intermediario de crédito inmobiliario te consiga la hipoteca que necesitas en condiciones óptimas y se encargue de todos los trámites hasta la firma en notaría, déjanos tus datos de contacto en el formulario y te llamarán.

Euríbor diario y promedio mensual

El valor de referencial hipotecario de hoy es:

Euríbor provisional de febrero 2026:

Comentario del día de Pau A. Monserrat

El Euríbor provisional de febrero de 2026 cotiza 0,04 puntos porcentuales por debajo del mes pasado y 0,202% por debajo del año pasado (la cuota bajará en la próxima revisión).

Resumen de previsiones

Los últimos pronósticos del tipo de interés privado a 12 meses más utilizado en las hipotecas a tipo variable son los siguientes:

Previsión del panel Funcas

Los 19 servicios de análisis que utiliza Funcas (think tank que forma parte de la Obra Social de CECA) en su panel de previsiones de la economía Española, entre las que figuran BBVA Research y Caixabank Research, o Analistas Financieros Internacionales (AFI), la Cámara de Comercio de España, Intermoney o Oxford Economics, a enero de 2026 pronostica un Euribor al 2,17% a finales de 2026 (por encima de su anterior previsión, que era de 2,05%).

Las previsiones de Bankinter

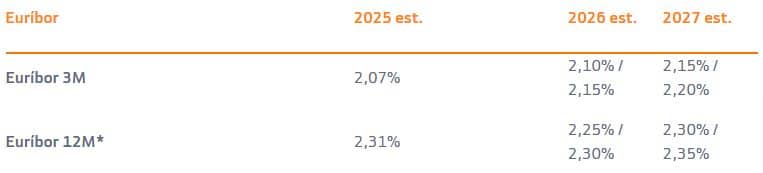

Los analistas de Bankinter pronostican para finales de 2026 y 2027 (diciembre de 2025):

Para los analistas de Bankinter en su informe de estrategia trimestral, las previsiones del referencial hipotecario para el futuro más próximo son:

- Predicción del Euribor anual: 2,25% a 2,30% (2026) y 2,30% a 2,35% (2027). Bankinter prevé una senda muy estable del Euribor a 12 meses hasta finales de 2027. Incrementa levemente sus previsiones anteriores.

- Previsión del Euribor a 3 meses: 2,10% a 2,15% (2026) y 2,15% a 2,20% (2027).

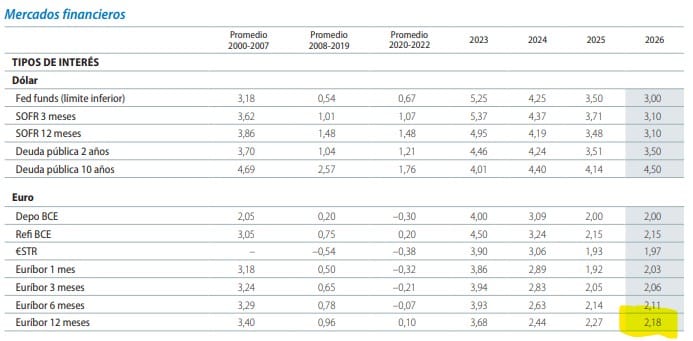

Previsión de Caixabank Research

Caixabank Research actualizó sus previsiones en su informe mensual de octubre de 2025. Sigue con la misma previsión del Euribor de 2026 en su informe núm. 508 de febrero de 2025.

Los analistas de Caixabank esperan un referencial hipotecario al 2,18% en diciembre de 2026.

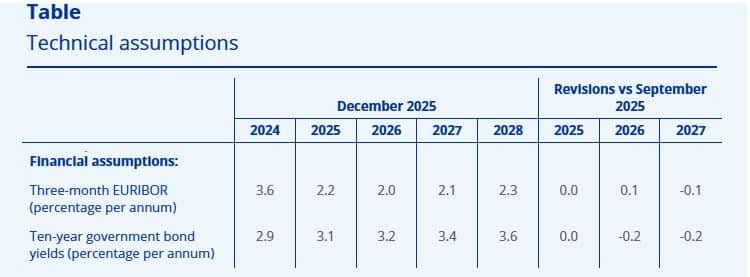

Euribor futuro según el BCE

Si bien el BCE no publica previsiones para el Euribor a 12 meses, sí que hace públicas sus previsiones para este mismo tipo de interés hipotecario a 3 meses.

En base a las previsiones del BCE del Euribor a 3 meses, podremos inferir las previsiones del banco central del interés privado a 12 meses. A diciembre de 2025 sus proyecciones son:

El BCE espera que en los próximos años la media del Euribor a 3 meses en porcentaje anual será:

- 2,00% en 2026 (ligero incremento respecto a su anterior previsión).

- 2,10% en 2027.

¿Por qué es tan importante el Euríbor?

Pues porque es el principal indicador de referencia que se usa para establecer las condiciones de una hipoteca a tipo variable. Si el Euríbor sube, las hipotecas a tipo variable encarecen sus cuotas y viceversa; así el cálculo del interés a pagar establecido en la escritura de préstamo hipotecario es del tipo:

🔢 Euribor del mes + Diferencial.

Si en la revisión de enero de 2026 se nos aplica el referencial de diciembre y se pactó un diferencial del 1,00%, el interés a pagar en los próximos meses (habitualmente un año), será:

- 2,268% + 1,00% = 3,268%

También afecta de forma indirecta a las hipotecas fijas, ya que la oferta en cada momento se ve afectada en función de la evolución de los tipos variables.

¿Qué es el Euríbor y cómo se calcula?

Euribor es acrónimo de Euro InterBank Offered Rate, que traducido al castellano es Tipo Europeo de Oferta Interbancaria.

¿Y esto qué significa?

Pues significa que se trata 💡 del tipo de interés al que los bancos se prestan dinero dinero entre sí en el mercado interbancario europeo.

Los encargados de realizar el cálculo diario de este tipo de interés y de publicarlo de manera oficial es el European Money Markets Institute (EMMI).

El Euribor, que nació el 30 de diciembre de 1998, se publica desglosado en diferentes plazos: a 1 semana, 1 mes, 3 meses, 6 meses y 12 meses. El de 12 meses es el más utilizado en España para las hipotecas a tipo variable, aunque también nos encontraremos con hipotecas a tipo variable referenciadas al Euríbor a 6 meses.

¿Cómo se calcula?

Actualmente, se calcula usando una metodología híbrida definida por el EMMI. Se persigue tomar para el cálculo valores reales de las transacciones en el mercado interbancario.

La información de las transacciones a los diferentes plazos es ofrecida por 19 bancos europeos; hay 4 españoles: BBVA, Banco Santander, Caixabank y Cecabank (banco mayorista).

El Euribor es ampliamente utilizado en la zona euro como referencia para fijar los tipos de interés en una amplia gama de productos financieros, como préstamos hipotecarios y créditos empresariales.

Inflación, tipos del BCE y Euribor

Es importante tener en cuenta las proyecciones que los diferentes organismos hacen del incremento de precios medido por el IPC, y muy especialmente los cálculos del BCE, para adelantar los movimientos que el BCE desplegará en cuanto a sus tipos oficiales, para combatir el alza de precios. A mayores expectativas de inflación manejadas por el BCE, más posibilidades de que suba sus tipos de interés oficiales.

Pregunta sobre el Euribor gratuitamente

Si tras leer este artículo te han quedado dudas sobre alguna cuestión relacionada con el referencial hipotecario más utilizado en España a la hora de fijar el precio de los préstamos hipotecarios a tipo variable, puedes usar nuestro foro gratuito de preguntas y respuestas, obteniendo respuestas de algunos de los mejores expertos en materia hipotecaria del país.

Solo tienes que acceder al foro y dejar tu pregunta, que será respondida en cuestión de horas por personas con experiencia y cualificación en materia de crédito inmobiliario.

Euribor de 2000 a 2025

Para hacernos una idea de cómo puede evolucionar el Euribor en los próximos años, además de estar atentos a las previsiones que hacen los diferentes departamentos de análisis de los bancos y de las diferentes empresas privadas e instituciones que se dedican a ello, es útil ver los valores históricos del referencial hipotecario.

En la siguiente gráfica confeccionada por Futur Finances puedes observar los valores del tipo de referencia del mercado hipotecario de enero del año 2000 a 2025:

El escenario más catastrófico para un hipotecado a tipo variable, si nos basamos en el pasado, sería un Euribor cercano al 5,4%, que sumando un diferencial del 1%, por ejemplo, supondría un tipo de interés a pagar del 6,4%.

📜 Fecha de actualización de la información: 21 de febrero de 2026.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Comentarios recientes