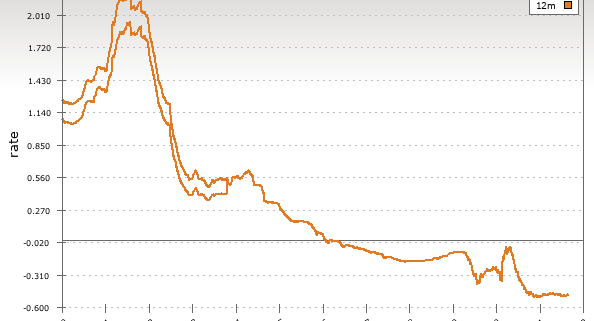

Empieza el mes y queremos saber cuáles son las hipotecas a tipo fijo de noviembre noviembre de 2021 más baratas. Y sí, hay que hacer un seguimiento mes a mes, ya que las condiciones bancarias cambian habitualmente, fruto de la competencia para captar nuevos clientes.

Es muy posible que este ranking no coincida con el de otras páginas que se puedan encontrar en internet y el motivo es muy simple: hemos tomado un ejemplo hipotecario en concreto, desechando otras opciones con hipotecas cargadas de vinculaciones o requisitos.

Comentarios recientes