Actualización diciembre 2008:

El 2008 acaba con buenas noticias para todos los hipotecados, ya que el euribor está en constante bajada debido a las reducciones incesantes de los tipos del BCE.

Hay estudios que se atreven a pronosticar un euribor cercano al 2% para finales del 2009.

Actualización noviembre 2008:

La crisis financiera se está propagando a toda mecha por la economía real, como era previsible. Las cifras de paro aumentan a niveles que teníamos olvidados. Ante esta situación, el BCE debe dejar de luchar contra la inflación con tipos altos y debe seguir bajando su tipo de intervención; de hecho así apuestan los expertos.

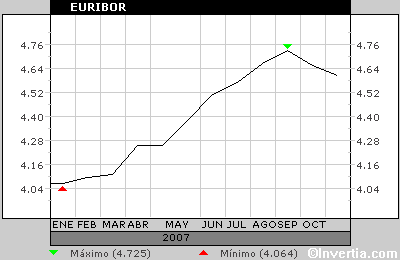

Dado la correlación entre tipos del BCe y el euribor, nos podemos arriesgar a especular con una bajada del indicador al que se referencian la mayoría de hipotecas hasta un 4 %; de hecho, mientras escribimos este artículo el euribor lleva 20 días de descenso continuado y está en el 4,701% (y seguirá bajando previsiblemente todo el mes).

El BCE acaba de bajar los tipos al 3,25%, lo que afianza la posibilidad de ver el euribor al 4,25% a finales de año (y tal vez más cercano al 4%).

Actualización octubre 2008:

La bajada coordinada de 0,5 puntos de los principales Bancos Centrales europeos debería tener un efecto balsámico en el euribor.

El BCE deja al 3,75 % sus tipos. Eso debería, a medio plazo, hacer bajar el euribor, al menos el 0,5.

Para finales de este año, con este dato en la mano, podemos arriesgarnos a vaticinar que el euribor podría acabar al 5% (siempre y cuando no siga agravándose la falta de confianza interbancaria).

Actualización septiembre 2008:

Para ayudar a los internautas que llegan a este Blog desde Google y otros buscadores interesándose por la evolución del Euribor en el 2009, dejamos un enlace a las entradas que hacen referencia al euribor de este Blog.

Por otra parte, con los datos que se tienen a día hoy, podemos hacer algunos comentarios sobre la posible evolución del euribor en los próximos meses:

El valor del euribor depende, principalmente y simplificando mucho, de dos variables:

1.- Del tipo de interés del BCE (qué podemos decir que es el precio que cobra el Banco Central Europeo a los bancos para dejarles liquidez). Actualmente está al 4,25% y no hay previsiones de que lo suba en el 2009. Como mucho algunos se arriesgan a aventurar que podría subir al 4,5%, pero dada la mala situación económica es poco probable.

2.- De la confianza entre los bancos. El euribor es la media de tipos de interés al que se dejan el dinero los bancos entre si en el mercado interbancario. Si un banco A no se fía de un banco B (no está del todo seguro que le va a devolver su dinero), o bien no le deja el dinero o bien se lo deja a tipos más altos, lo que hace que la media del euribor suba. Actualmente hay una crisis de confianza entre las entidades financieras, lo que frena las posibles bajadas del indicador. A medida que los bancos vayan reflejando las pérdidas debidas a las hipotecas basura americanas y a la creciente morosidad nacional, veremos si se va recuperando o no la confianza y disminuye el precio que se cobran por dejarse dinero.

Bajo la hipotesis de que este año 2008 el BCE mantenga tipos al 4,25% y la confianza bancaria no empeore (o mejore), nos atrevemos a pronosticar un euribor estable durante lo que falta del 2008 en un 5%.

Para el año 2009 las previsiones sobre el euribor son más optimistas; dependiendo de los estudios que uno lea podría situarse entre un 4 a un 4,5%. Nosotros nos quedaremos con la opción que nos parece más probable, que es la siguiente:

Euribor entre el 4,25% y el 4,5% (bajo la hipotesis que el BCE baja entre un cuarto a medio punto sus tipos).

Ya lo reconocen hasta los más conservadores. Servicios de estudios tan poco sospechosos de catastrofistas como los del BBVA, el Deutsche Bank o Standard & Poor’s hablan abiertamente de que en los próximos años caerá el precio de la vivienda por primera vez en 15 años. Eso sí, por el momento, todos anticipan bajadas moderadas, siempre y cuando la crisis crediticia que llegó de EE UU el pasado verano no pegue coletazos de última hora.

BBVA: Pronostica un ligero aumento del precio en 2008 y una caída del 1,9% en 2009

Deutsche Bank: Bajada de precios ya en el 2008

Standard & Poor’s: 2008 se cerrará con tasas de crecimiento cercanas al 0% y caída del 1,1% en 2009

¿Y en la calle, qué ocurre?

El experto inmobiliario José Barta dice que, tras varios años en los que el sector promotor ha sido el más rentable de la economía española, nadie está interesado ahora en reconocer la realidad. Las inmobiliarias se esfuerzan en negar la posible bajada de precios porque si sus clientes piensan que ésta es inminente, pospondrán sus decisiones de compra. Y además, la temida deflación supondría una pérdida de valor para su stock de viviendas. “Hacia fuera dicen que aquí no pasa nada, pero a puerta cerrada reconocen una honda preocupación”, dice.

La economía española, mejor preparada para afrontar la crisis:

Pero en lo que todos los economistas consultados están de acuerdo es en que la economía española está ahora mejor preparada para afrontar una crisis. Y aquí las buenas cifras de empleo son decisivas. “La renta disponible es la variable clave. En la medida en que no se destruya empleo en los próximos años, la crisis no será tan grave; y la UE prevé la creación de unos 400.000 puestos para 2009”, asegura Josep Oliver, catedrático de la Autónoma de Barcelona, que compara el millón de empleos que se destruyeron en seis trimestres de 1992, 1993 y 1994 con la buena marcha actual del mercado del trabajo.

Comentarios recientes