BCE mantiene sus tipos en abril: ¿Cómo afecta a las hipotecas?

La reunión de política monetaria del Banco Central Europeo (BCE) o no ha dado ninguna sorpresa al mercado, que esperaba exactamente la decisión que ha tomado el banco central: mantener sus tipos oficiales.

¿Qué ha dicho exactamente el BCE? ¿Qué podemos esperar de las hipotecas a partir de esta decisión?

Indice

Intereses oficiales sin cambios

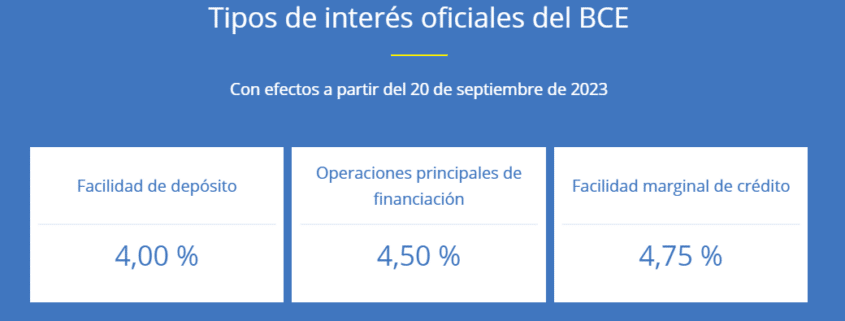

La decisión del BCE de mantener los tipos de interés en el 4,50% para las operaciones principales de financiación, 4,75% para la facilidad marginal de crédito y 4,00% para la facilidad de depósito, refleja una política destinada a controlar la inflación sin deteriorar en exceso el crecimiento económico.

No se ha telegrafiado en qué próxima reunión empezarán a bajar tipos, si en la de junio o en alguna posterior.

Inflación controlada

El BCE constata que la inflación general en Europa está disminuyendo, influenciada por la reducción de precios en alimentos y bienes. Sin embargo, la inflación de servicios permanece alta, lo que justifica su decisión de no reducir aún los tipos de interés actuales.

Concretamente, la inflación en la zona euro ha ha pasado de una tasa interanual del 2,6% en febrero al 2,4% en marzo, según datos preliminares de Eurostat. Este descenso se ha visto favorecido por la reducción en los precios de los alimentos, que disminuyeron del 3,9% en febrero al 2,7% en marzo, y por la contracción en los precios de la energía, que sigue bajando del -3,7% de febrero al -1,8% de marzo. En contraste, la inflación en el sector de los servicios se mantiene alta, al 4,0% interanual.

Además, la inflación subyacente, que excluye elementos volátiles como los precios de la energía y los alimentos, continuó su tendencia a la baja, lo que indica una relajación gradual en las presiones inflacionarias. A pesar de esto, los costes laborales unitarios se han mantenido elevados, resultado de un crecimiento salarial menos robusto de lo esperado y un avance limitado en la productividad. Sin embargo, se anticipa una moderación adicional en el crecimiento de los salarios.

Las proyecciones apuntan a que la inflación se mantendrá en niveles cercanos a los actuales en los meses venideros, pero se espera que disminuya progresivamente hasta alcanzar el objetivo del 2% el próximo año. Esta evolución será impulsada por una reducción en el crecimiento de los costes laborales, la efectividad de las políticas monetarias restrictivas previamente implementadas y la disipación gradual de los efectos residuales de la crisis energética y la pandemia. Las expectativas de inflación a largo plazo se mantienen estables y alineadas en torno al objetivo del 2%.

Tipos de interés del mercado privado

Los tipos de interés de mercado se han mantenido estables. Se observa una ligera reducción en los tipos de interés del crédito empresarial, que pasa del 5,2% de enero al 5,1% de febrero, y del interés de los préstamos hipotecarios, que pasan del 3,9% de enero al 3,8% en febrero. La demanda de préstamos sigue siendo baja debido a la cautela en los planes de inversión de las empresas y a criterios de aprobación de crédito estrictos.

En cuanto al crecimiento del crédito, hubo un incremento modesto en los préstamos a empresas, creciendo al 0,4% interanual en febrero, mientras que los préstamos a hogares mantuvieron un crecimiento estable del 0,3%. El agregado monetario amplio M3 también registró un crecimiento contenido del 0,4% en el mismo mes, reflejando un ambiente de crédito restrictivo pero ligeramente más activo en el sector empresarial.

Consultoría hipotecaria

Solicita por email a info@futurfinances.com las dudas hipotecarias que tienes y te mandaremos presupuesto de consultoría hipotecaria personalizado con el economista especializado en finanzas personales Pau A. Monserrat. Una sesión estándar “cuesta” 80€.

Broker hipotecario online

Si quieres que un intermediario de crédito inmobiliario te consiga la hipoteca que necesitas en condiciones óptimas y se encargue de todos los trámites hasta la firma en notaría, déjanos tus datos de contacto en el formulario y te llamará un broker de hipotecas seleccionado de tu zona.

¿Cómo afecta a las hipotecas en España?

La mayoría de nuestros lectores visitan el blog para informarse sobre las hipotecas en España y el Euribor, más que para conocer las decisiones del BCE.

El siguiente seguimiento diario del Euríbor a 12 meses del mes de abril de 2024 nos indica que el mercado interbancario se ha dejado dinero más caro el día 11 y 12, lo que nos indica que, al menos a corto plazo, la decisión de mantener tipos del BCE no ha ayudado a rebajar el mercado de dinero privado:

La media provisional a 12 de abril era del 3,685%, ligeramente por debajo del 3,757% de abril de 2023. El diario (3,748%), sin embargo, casi toca el valor del año pasado. En todo caso, salvo sorpresa, esperamos que abril de 2024 cierra por debajo de 2023 y las cuotas de los préstamos hipotecarios que se revisen con el Euribor de este mes bajen, muy poco, eso sí (no mucho más de 10 euros al mes).

Las previsiones que manejan los analistas para final de 2024 son de un Euríbor a 12 meses entre el 2,78% y el 3,30%, en estos momentos.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!