IRPF de 2021 e inflación

El IRPF de 2021 se verá golpeado por la galopante inflación que estamos viviendo. Con datos del INE, hemos pasado de una inflación interanual del 0,5% en enero de 2021 (respecto a enero de 2020), a un encarecimiento de los precios del 6,5% en términos interanuales en diciembre de 2021. Los datos de inicio de 2022 tampoco dan lugar a mucho optimismo: de enero de 2021 a enero de 2022 la inflación ha aumentado el 6,1%.

El estudio del Catedrático de Economía Aplicada de la Universidad Complutense de Madrid ¿Cuánto pagarán de más los contribuyentes españoles en el IRPF por la inflación durante 2021? nos servirá de guia para explicar cómo afecta la inflación al impuesto de la renta de las personas físicas (IRPF).

Indice

La factura fiscal de la inflación

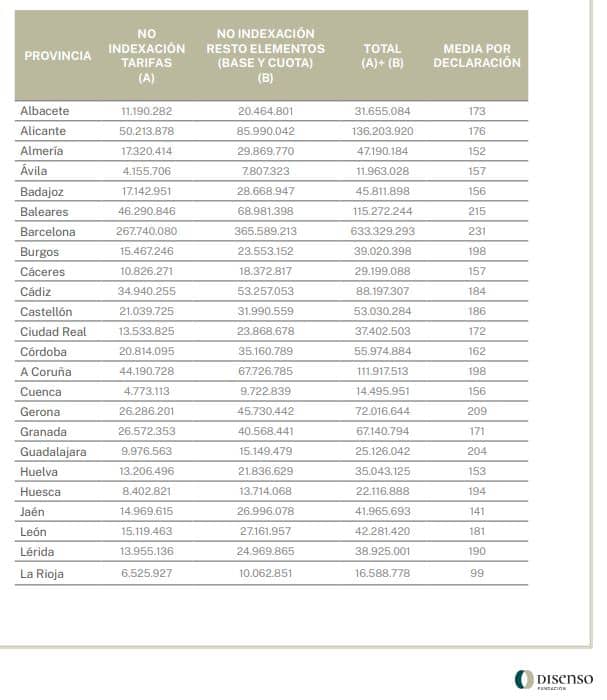

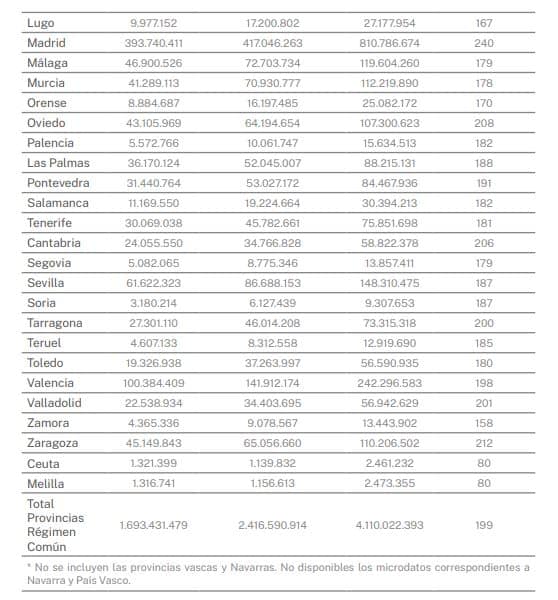

En base a una inflación del 6,5% en 2021, el Catedrático José Félix Sanz Sanz calcula la factura fiscal de la inflación en el IRPF de 2021, que se paga a partir de abril de 2022: 4.110 millones de euros. El no haber indexado las tarifas de gravamen supondrá un sobrecoste fiscal de 1.693 millones de euros y el no haber adaptado los ajustes de la base imponible y liquidable, otros 2.417 millones.

La inflación erosiona el valor del dinero, que vale menos en relación a los bienes y servicios que permite comprar. A nivel fiscal, nos hace pagar más a Hacienda. Es un impuesto invisible. O, en palabras del Nobel Milton Friedman:

Técnicamente, un fenómeno conocido como progresividad en frío o rémora fiscal.

¿Tiene sentido permitir un aumento automático de la recaudación?

Solo en determinadas circunstancias puede tener sentido económico no adaptar un impuesto a la inflación, circunstancias que ya adelanto no se cumplen en estos momentos. Para Utrera (1975), solo tiene sentido sí:

- La inflación tiene un origen de exceso de demanda (la actual, tiene un origen de oferta – alza de los precios energéticos, ralentización en los procesos productivos por la pandemia, cuellos de botella

logísticos y tensiones geopolíticas, entre otras causas -). - Ganancia recaudatoria percibida como permanente por los contribuyentes.

- Que la mayor factura fiscal no revierta en nuevo gasto público (algo que evidentemente no nos garantizan los políticos actuales).

Por tanto, en general y particularmente en estos momentos, no se justifica la no indexación del IRPF del a la inflación. Es decir, el IRPF debería estar automáticamente indexado a la inflación.

Inflación e IRPF

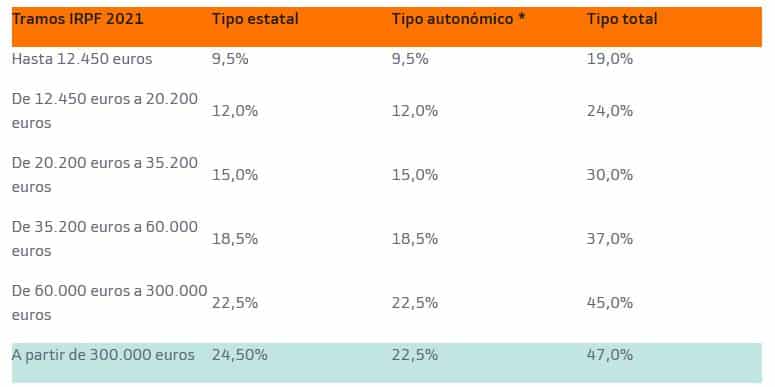

En el IRPF las rentas nominales (ingresos de los trabajadores, rentas de alquiler, ingresos de los autónomos, etc.) por encima de un umbral mínimo se gravan con tarifas progresivas, es decir, que se paga más según el tramo de renta en el que nos encontremos. Sin tener en cuenta modificaciones del tramo autonómico que haya hecho cada CC.AA, la Base Liquidable General tiene la siguiente tarifa (ver en Bankinter):

Un trabajador que cobraba en 2021 un sueldo de 35.200 euros al año, pagaba por el exceso de los 20.200 euros un 30%. Si suponemos un trabajador soltero en Illes Balears y usamos el simulador de renta de 2021, suponiendo una contribución a la Seguridad Social de 2.100 euros, pagaría en concepto de IRPF 6.548,5 euros. Un tipo medio de gravamen del 21,05%.

Si a este mismo trabajador la empresa le hubiera subido el sueldo el mismo porcentaje que la inflación, cobraría 37.488 euros. En términos reales su sueldo no habría aumentado (podría comprar lo mismo) y, sin embargo, pagaría 7.297,8 euros. Un tipo medio del 21,85% y una factura fiscal extra de 749,30 euros pese a que su poder de compra no habría aumentado.

Incluso siendo más técnico e imputando la inflación también al importe fiscal pagado de más, se puede constatar la factura fiscal de la inflación: sus ingresos han aumentado en términos nominales un 6,5% (nada en términos reales), mientras que lo que paga de impuestos ha aumentado un 11,44%.

¿Qué partidas del impuesto se ven afectadas por la inflación?

Distorsión de la Base Imponible del IRPF: Reduce en términos reales los mínimos exentos y las reducciones que se tienen en cuenta para calcular la Base Liquidable. En la simulación anterior, el mínimo exento es de 5.550 euros. Si no se aumenta a 5.910,75 (6,5% más), el mínimo exento en términos reales se reduce.

Efecto de la tarifa por tramos: perturba la progresividad del impuesto “al reducir la amplitud real de los tramos de renta sobre los que se aplican los tipos. En otras palabras, cuando se grava la renta nominal se empuja a los individuos hacia tramos superiores de la tarifa progresiva.”

Cuantificación del coste de la inflación en el IRPF de 2021

El estudio cuantifica tanto el total que pagamos de más como la media de declaración, por CC.AA:

Las CC.AA. que en 2021 han sufrido un mayor golpe de la Pandemia, como Illes Balears o Canarias, probablemente tengan una factura fiscal de la inflación menor a la que calcula el estudio, ya que el autor ha tenido en cuenta los microdatos de la AEAT de 2018 (últimos disponibles), con un ajuste del 4,14%. En palabras del autor: “Utilizando la información de Contabilidad Nacional, se han hecho los ajustes necesarios para aproximar las rentas muestrales de 2018 a las del año 2021 (i.e. las rentas se han inflactado un 4,14%).” Se recogen en parte mis declaraciones al respecto en el artículo de Ultima Hora de hoy titulado “Los baleares tendrán que pagar 215 euros más por la subida ‘en frío’ del IRPF“.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (octubre 1997) y en Administración y Dirección de Empresas (julio 1999) por la UIB. Master Universitario en Asesoría Fiscal por la UNIR (enero 2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo La educación financiera desde el sector privado (Libro La prevención del sobreendeudamiento privado, Aranzadi, 2017); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y restos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de derechos en el sector financiero.

Comentarios recientes