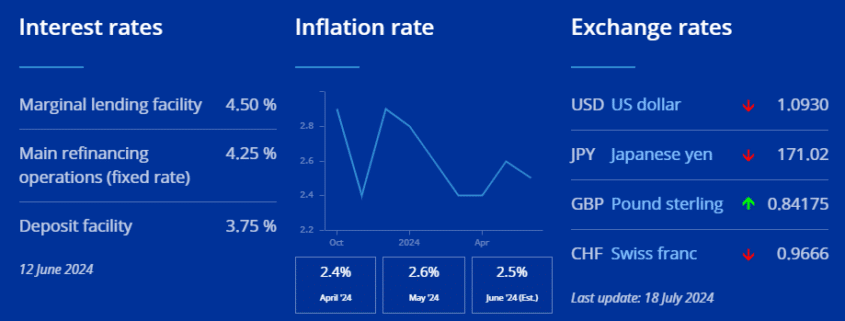

Si quieres saber cómo estará 🔍 el Euribor en 2025 (y en 2026), te podemos ayuda. Para ser más exactos, Funcas, Caixabank Research y los expertos del Banco Central Europeo (BCE) nos ayudarán con sus últimas previsiones del interés interbancario para 2025 y 2026.

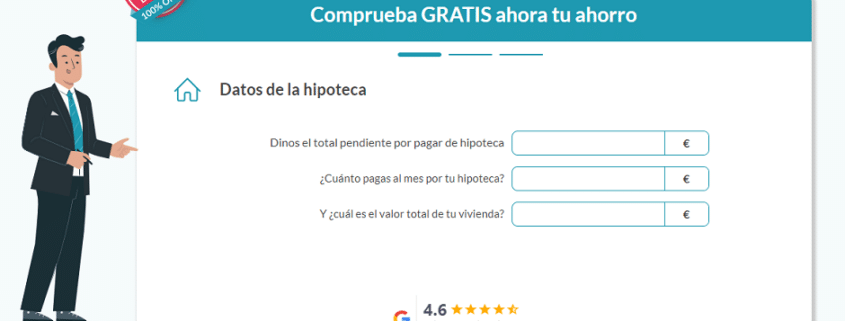

Tanto si ya estás hipotecado y quieres ver si hay manera de mejorar tus actuales condiciones, como si estás en búsqueda activa de financiación hipotecaria, 💡 consultar a brókeres hipotecarios de nuestra confianza puede ahorrarte tiempo, preocupaciones y dinero:

Comentarios recientes