Sobreendeudamiento hipotecario en el informe EBA

Nos informa el Banco de España que la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) ha publicado una nueva edición de su informe sobre las tendencias de los consumidores de productos y servicios bancarios correspondiente a los ejercicios 2022 y 2023 (Consumer Trends Report 2022-2023).

En este artículo veremos los principales problemas detectados por la EBA en materia de sobreendeudamiento hipotecario y las soluciones propuestas.

Indice

Endeudamiento hipotecario creciente

En endeudamiento hipotecario ha ganado peso en el total de préstamos a hogares en los Estados Miembros de la Unión Europea (UE), pasando del 75% en 2015 al 79% en 2022.

La EBA señala que una de las explicaciones de la importancia de las hipotecas en el endeudamiento familiar en Europa se debe a que las personas prefieren ser propietarios de una propiedad en lugar de alquilarla.

Los préstamos para la compra de viviendas subieron en una trayectoria ascendente constante de los 4,6 billones de euros en enero de 2015 a los 6,10 billones de euros en julio de 2022 (un crecimiento de cerca del 33%). El incremento de precios y de tipos de interés, no obstante, parece que va a cambiar la tendencia.

Tipos de interés al alza

El interés pagado por los hipotecados europeos disminuyó al 1,3% en octubre de 2021 desde el 5,5% de septiembre de 2008. A partir de este momento en encarecimiento hipotecario ha experimentado una trayectoria ascendente hasta el 2,9% de agosto de 2022.

Teniendo en cuenta que el Euribor en agosto de 2022 estaba en el 1,249%, podemos proyectar un encarecimiento del crédito hipotecario en UE a abril de 2023 hasta el 5,4%.

Tipos variables y fijos en Europa

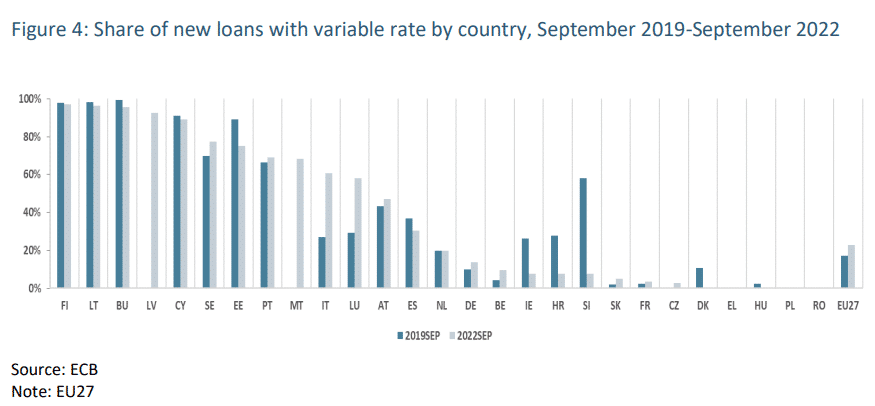

Especialmente interesante a la hora de valorar la fortaleza de un mercado hipotecario a la subida de los tipos de interés es observar el porcentaje de préstamos a interés fijo y variable. Así el informe de la EBA aporta la siguiente gráfica:

La gran novedad en España es que la proporción de nuevas hipotecas a interés variable sea de menos del 40% en 2022, algo insólito respecto al pasado, cuando el interés variable superaba el 90%. Este fenómeno no se debe a las bondades de la banca, sino a su interés por asegurarse unos ingresos mínimos en tiempos de intereses en negativo.

Sin noticias de la hipoteca digital

Para bien o para mal, la EBA señala que no se ha observado cambio en el uso de canales digitales para obtener una hipoteca entre 2020 y 2021, ya que en la mayoría de los casos los contratos no se concluyen digitalmente.

Información inadecuada

Un consumidor con una formación financiera insuficiente que recibe una información inadecuada, acaba tomando decisiones financieras incorrectas. Así la EBA refiere que una autoridad de supervisión observó riesgos para los consumidores derivados de la provisión inadecuada de información precontractual que se acompaña de un desconocimiento sobre el producto y sus características.

Sobreendeudamiento en los hogares de la UE

Hay una creciente preocupación de los supervisores nacionales en relación con el impacto de la subida de tipos en la capacidad de devolver los préstamos a interés variable concedidos, situación que se agrava por el incremento de precios que drena el bolsillo de los hogares.

Resume la EBA los siguientes problemas en relación al sobreendeudamiento de los hogares europeos: (i) el impacto de los procedimientos inadecuados de evaluación de la solvencia aplicados por varias instituciones financieras; (ii) los efectos de la creciente inflación que resultan en que los consumidores requieran más crédito; y (iii) los riesgos derivados del uso de canales digitales en el proceso de obtención de crédito.

En resumen, el informe de la EBA pinta un cuadro de un entorno de crédito hipotecario que está experimentando cambios significativos a medida que las tasas de interés aumentan en toda la UE. La creciente inflación, junto con las dificultades de reembolso y el sobreendeudamiento, plantean desafíos significativos para los consumidores. Estaremos atentos a estas tendencias y sus implicaciones a largo plazo para la gestión de tus finanzas personales.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (octubre 1997) y en Administración y Dirección de Empresas (julio 1999) por la UIB. Master Universitario en Asesoría Fiscal por la UNIR (enero 2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo La educación financiera desde el sector privado (Libro La prevención del sobreendeudamiento privado, Aranzadi, 2017); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y restos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de derechos en el sector financiero.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!