Dudas sobre el IRPH respondidas por expertos y afectados en nuestro foro.

IRPH: características y situación judicial (febrero 2026)

Panorama judicial relacionado con los préstamos hipotecarios referenciados al IRPH de entidades. Los hipotecados que tenían su hipoteca referenciada a un índice que desapareció, como el CECA, el IRPH de cajas o el de bancos, también encontrarán aquí información que les será de ayuda.

El CEO de Futur Finances, Pau A. Monserrat Valentí, economista con más de 25 años de experiencia en el sector hipotecario, actualiza el contenido y datos de esta página. ⏱️ Última actualización: 20/02/2026.

Última sentencias sobre IRPH del TS de Pleno 1590/2024, de 11 de noviembre de 2025.

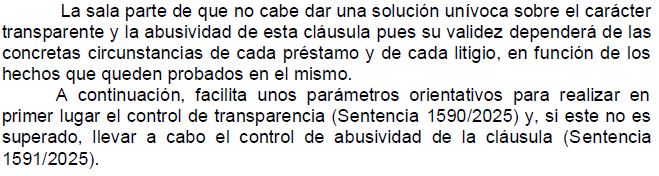

El TS ha resuelto varios casos de IRPH, tras la última sentencia del TJUE de 12 de diciembre de 2024. La sentencia de Pleno 1590/2025 y 1591/2025, de 11 de noviembre de 2025, no ha supuesto un giro esperanzador para los afectados. Análisis jurídico-financiero de la postura del Tribunal Supremo en el artículo de Futur Legal titulado IRPH tras las Sentencias del Tribunal Supremo de noviembre de 2025.

También proporcionamos información financiera útil y comparativas con el Euribor para poder tomar decisiones financieras en cada momento.

Si eres un afectado por una hipoteca IRPH y quieres que abogados especializados analicen tu caso, solicita información por email a los profesionales de Futur Legal:

Contacta con los abogados de Futur Legal, especializados en cláusulas abusivas

Indice

- 1 IRPH vs Euribor

- 2 ¿Qué es el Índice de Referencia de Préstamos Hipotecarios?

- 3 Desaparición de los IRPH de cajas y de bancos

- 4 Recorrido judicial del IRPH

- 4.1 TJUE de 12 de diciembre de 2024

- 4.2 Sentencia del TJUE de 13 de julio de 2023

- 4.3 Postura del TS en 2022

- 4.4 Tribunal Supremo en octubre de 2020

- 4.5 Sentencia del TJUE de marzo de 2020

- 4.6 Conclusiones del abogado general 2019

- 4.7 Informe de la Comisión Europea de septiembre de 2018

- 4.8 Sentencia del Tribunal Supremo de diciembre de 2017

- 5 ¿Es manipulable?

- 6 Perjuicio económico

Si estás cansado de pagar más por tu hipoteca referenciada al IRPH de entidades y quieres opciones de subrogación a un préstamo indexado al Euribor o bien quieres aprovechar el momento para cambiar a una hipoteca fija o mixta, también puedes solicitar información sin compromiso a los intermediarios de crédito inmobiliario de confianza del portal Futur Finances:

IRPH vs Euribor

IRPH de enero 2026: 2,762%

En la siguiente tabla puedes encontrar el valor del IRPH de entidades mensual y el Euribor a 12 meses, además de la diferencia:

| Mes | Orden | IRPH entidades | Euribor 12m | Diferencia |

|---|---|---|---|---|

| Enero 2022 | 13 | 1,485% | -0,477% | 1,962% |

| Diciembre 2021 | 12 | 1,448% | -0,502% | 1,950% |

| Noviembre 2021 | 11 | 1,470% | -0,487% | 1,957% |

| Octubre 2021 | 10 | 1,467% | -0,477% | 1,944% |

| Septiembre 2021 | 9 | 1,489% | -0,492% | 1,981% |

| Agosto 2021 | 8 | 1,529% | -0,498% | 2,027% |

| Julio 2021 | 7 | 1,485% | -0,491% | 1,976% |

| Junio 2021 | 6 | 1,527% | -0,484% | 2,011% |

| Mayo 2021 | 5 | 1,507% | -0,481% | 1,988% |

| Abril 2021 | 4 | 1,480% | -0,484% | 1,964% |

| Marzo 2021 | 3 | 1,571% | -0,487% | 2,058% |

| Febrero 2021 | 2 | 1,565% | -0,501% | 2,066% |

| Enero 2021 | 1 | 1,558% | -0,505% | 2,063% |

| Febrero 2022 | 14 | 1,481% | -0,335% | 1,816% |

| Marzo 2022 | 15 | 1,513% | -0,237% | 1,750% |

| Abril 2022 | 16 | 1,540% | 0,013% | 1,527% |

| Mayo 2022 | 17 | 1,624% | 0,287% | 1,337% |

| Junio 2022 | 18 | 1,799% | 0,852% | 0,947% |

| Julio 2022 | 19 | 1,986% | 0,992% | 0,994% |

| Agosto 2022 | 20 | 2,198% | 1,249% | 0,949% |

| Septiembre 2022 | 21 | 2,410% | 2,233% | 0,177% |

| Octubre 2022 | 22 | 2,666% | 2,629% | 0,037% |

| Noviembre 2022 | 23 | 2,877% | 2,828% | 0,049% |

| Diciembre 2022 | 24 | 3,116% | 3,018% | 0,098% |

| Enero 2023 | 25 | 3,345% | 3,337% | 0,008% |

| Febrero 2023 | 26 | 3,585% | 3,534% | 0,051% |

| Marzo 2023 | 27 | 3,664% | 3,647% | 0,017% |

| Abril 2023 | 28 | 3,683% | 3,757% | -0,074% |

| Mayo 2023 | 29 | 3,967% | 3,862% | 0,105% |

| Junio 2023 | 30 | 4,045% | 4,007% | 0,038% |

| Julio 2023 | 31 | 4,186% | 4,149% | 0,037% |

| Agosto 2023 | 32 | 4,237% | 4,073% | 0,164% |

| Septiembre 2023 | 33 | 4,305% | 4,149% | 0,156% |

| Octubre 2023 | 34 | 4,330% | 4,160% | 0,170% |

| Noviembre 2023 | 35 | 4,276% | 4,022% | 0,254% |

| Diciembre 2023 | 36 | 4,219% | 3,679% | 0,540% |

| Enero 2024 | 37 | 4,062% | 3,609% | 0,453% |

| Febrero 2024 | 38 | 3,985% | 3,671% | 0,314% |

| Marzo 2024 | 39 | 3,901% | 3,718% | 0,183% |

| Abril 2024 | 40 | 3,823% | 3,703% | 0,120% |

| Mayo 2024 | 41 | 3,861% | 3,680% | 0,181% |

| Junio 2024 | 42 | 3,710% | 3,650% | 0,060% |

| Julio 2024 | 43 | 3,728% | 3,526% | 0,202% |

| Agosto 2024 | 44 | 3,671% | 3,166% | 0,505% |

| Septiembre 2024 | 45 | 3,506% | 2,936% | 0,570% |

| Octubre 2024 | 46 | 3,423% | 2,691% | 0,732% |

| Noviembre 2024 | 47 | 3,206% | 2,506% | 0,700% |

| Diciembre 2024 | 48 | 3,105% | 2,436% | 0,669% |

| Enero 2025 | 49 | 2,960% | 2,525% | 0,435% |

| Febrero 2025 | 50 | 2,872% | 2,407% | 0,465% |

| Marzo 2025 | 51 | 2,923% | 2,398% | 0,525% |

| Abril 2025 | 52 | 2,851% | 2,143% | 0,708% |

| Mayo 2025 | 53 | 2,852% | 2,081% | 0,771% |

| Junio 2025 | 54 | 2,802% | 2,081% | 0,721% |

| Julio 2025 | 55 | 2,748% | 2,079% | 0,669% |

| Agosto 2025 | 56 | 2,791% | 2,114% | 0,667% |

| Septiembre 2025 | 57 | 2,695% | 2,172% | 0,523% |

| Octubre 2025 | 58 | 2,796% | 2,187% | 0,609% |

| Noviembre 2025 | 59 | 2,807% | 2,217% | 0,590% |

| Diciembre 2025 | 60 | 2,788% | 2,267% | 0,521% |

| Enero 2026 | 61 | 2,762% | 2,245% | 0,517% |

En enero de 2026 el IRPH superó en 0,517 puntos porcentuales al Euribor a 12 meses (2,762% vs 2,245%).

Gráfica IRPH vs Euribor (2000 a 2026)

En la siguiente gráfica de la evolución del IRPH de entidades comparada con el Euribor a 12 meses de 2000 a 2025, podemos observar como siempre el IRPH ha estado por encima del Euribor, con una excepción en abril de 2023:

¿Qué es el Índice de Referencia de Préstamos Hipotecarios?

La Circular 8/1990 del Banco de España hoy derogada definía el IRPH (Índice de Referencia de Préstamos Hipotecarios) como "la media simple de los tipos de interés medios ponderados por los principales de las operaciones de préstamo con garantía hipotecaria de plazo igual o superior a tres años para adquisición de vivienda libre que hayan sido iniciadas o renovadas en el mes al que se refiere el índice por el conjunto de bancos."

La Circular 5/1994, de 22 de julio, a entidades de crédito, sobre modificación de la circular 8/1990, sobre transparencia de las operaciones y protección de la clientela aporta una información que deja claro el diferencial que se debería haber aplicado al IRPH: un diferencial negativo. Literalmente:

"Los tipos medios de préstamos hipotecarios para adquisición de vivienda libre de los bancos y del conjunto de entidades, lo son de forma rigurosa, pues incorporan además el efecto de las comisiones. Por tanto, su simple utilización directa como tipos contractuales implicaría situar la tasa anual equivalente de la operación hipotecaria por encima del tipo practicado por el mercado. Para igualar la TAE de esta última con la del mercado sería necesario aplicar un diferencial negativo, cuyo valor variaría según las comisiones de la operación y la frecuencia de las cuotas."

La actual Circular 5/2012, de 27 de junio, del Banco de España en su anejo 8 define el IRPH de conjunto de entidades de la siguiente forma:

"Se define como la media simple de los tipos de interés medios ponderados por los principales de las operaciones de préstamo con garantía hipotecaria de plazo igual o superior a tres años, para adquisición de vivienda libre, que hayan sido iniciadas o renovadas por los bancos y las cajas de ahorros en el mes a que se refiere el índice."

La Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancario, recoge los seis actuales tipos de interés oficiales del mercado hipotecario, entre los que figura el IRPH de conjunto de entidades o "Tipo medio de los préstamos hipotecarios a más de tres años, para adquisición de vivienda libre, concedidos por las entidades de crédito en España".

La Ley 7/1998, de 13 de abril, sobre condiciones generales de la contratación (LCGC) establece en su artículo 1 que "Son condiciones generales de la contratación las cláusulas predispuestas cuya incorporación al contrato sea impuesta por una de las partes, con independencia de la autoría material de las mismas, de su apariencia externa, de su extensión y de cualesquiera otras circunstancias, habiendo sido redactadas con la finalidad de ser incorporadas a una pluralidad de contratos" y que "el hecho de que ciertos elementos de una cláusula o que una o varias cláusulas aisladas se hayan negociado individualmente no excluirá la aplicación de esta Ley al resto del contrato si la apreciación global lleva a la conclusión de que se trata de un contrato de adhesión." El IRPH de conjunto de entidades es una condición general de la contratación.

La Directiva 2014/17/UE traspuesta parcialmente en la Ley 5/2019 dice en su artículo 24 sobre los índices o tipos de referencia de los créditos de tipo variable que los Estados miembros ha de asegurarse que "todo índice o tipo de referencia utilizado para calcular el tipo deudor sea claro, accesible, objetivo y verificable por las partes en el contrato de crédito y por las autoridades competentes". Condiciones que consideramos incumple el IRPH.

Desaparición de los IRPH de cajas y de bancos

La desaparición de los IRPH sectoriales causó nuevas injusticias a los afectados, cuando la cláusula pactada si desaparecía el referencial principal y el sustitutivo era que se aplicaba el último tipo fijo pactado, al aplicarse un tipo fijo alto, y también al no existir tipo sustitutivo aplicable, transformando la hipoteca a un tipo fijo o a un tipo variable de índice de referencia de préstamos hipotecarios más un diferencial establecido en base a la disposición adicional decimoquinta de la Ley 14/2013, de 27 de septiembre, de Apoyo a los Emprendedores y su Internacionalización. Cuando el banco aplicó la interpretación menos favorable, pasar la hipoteca a tipo fijo, el hipotecado se vió obligado a pagar una cuota constante a un interés bastante alto. El abogado Xavier Solà i Cabanes nos ha pasado la sentencia 5/2018 de la Audiencia Provincial de Girona, cuyo abogado de la parte actora era Marc Prat Pérez, de fecha 11/01/2018. La demanda contra Caixabank pedía la declaración de nulidad de varias cláusulas: cláusula suelo y el IRPH de cajas. Además, se discutía la aplicación del último IRPH publicado, según estipulación recogida en la escritura; a este respecto dice la AP de Girona declara nula por abusiva la cláusula que establece la aplicación del último IRPH de cajas publicado. Impone aplicar el índice de referencia de préstamos hipotecarios de entidades según establece la Ley 14/2013 y devolver los intereses pagados de más.

Preguntas frecuentes sobre el IRPH

1. ¿Cómo saber cuánto has pagado de más?

Con la calculadora IRPH puedes estimar la diferencia entre tu cuota y una con Euríbor.

Leer más2. ¿Dónde compartir tu caso?

Únete al foro de IRPH y comenta con otros afectados. Puedes preguntar y recibir orientación.

Leer más3. ¿Sigue existiendo el IRPH de entidades?

El índice se sigue aplicando, pero su legalidad depende de cómo se informó al cliente.

Leer más4. ¿Puedo pasarme a tipo fijo?

Sí, puedes negociar el cambio a una hipoteca fija. Revisa comisiones y condiciones.

Leer más5. ¿Se puede denunciar el IRPH?

Si no se informó bien al cliente, se puede acudir a los tribunales para reclamar.

Leer más6. ¿Qué dice Europa sobre el IRPH?

El TJUE permite revisar si hubo transparencia. Si no la hubo, el IRPH puede anularse.

Leer másRecorrido judicial del IRPH

Veamos las últimas noticias del controvertido referencial a diciembre de 2024, información que iremos actualizando en este apartado.

TJUE de 12 de diciembre de 2024

El TJUE hace pública su sentencia de 12 de diciembre de 2024, respuesta a las cuestiones prejudiciales elevadas por la jueza Eva Cerón Ripoll del juzgado de 1ª Instancia de Donosti.

En la cuestión prejudicial la juzgadora pregunta 7 cuestiones controvertidas sobre el índice IRPH, relatando la abusividad de su cálculo, al tratarse de una TAE que incorpora multitud de comisiones y gastos, incluidos algunos cuya abusividad ha sido reconocida por el propio TJUE, como los gastos hipotecarios y la comisión de apertura.

Vídeo explicativo del despacho que ha propiciado la decisión del TJUE:

Sentencia del TJUE de 13 de julio de 2023

Puedes consultar la Sentencia del TJUE sobre el asunto c-265/22 que que tiene por objeto una petición de decisión prejudicial planteada, con arreglo al artículo 267 TFUE, por el Juzgado de Primera Instancia n.º 17 de Palma de Mallorca (Illes Balears), mediante auto de 19 de abril de 2022, recibido en el Tribunal de Justicia el 20 de abril de 2022, en relación a un préstamo hipotecario indexado al IRPH de un consumidor con Banco Santander.

Declara el TJUE:

Los artículos 3, apartado 1, 4 y 5 de la Directiva 93/13/CEE del Consejo, de 5 de abril de 1993, sobre las cláusulas abusivas en los contratos celebrados con consumidores, deben interpretarse en el sentido de que, para apreciar la transparencia y el carácter eventualmente abusivo de una cláusula de un contrato de préstamo hipotecario a tipo de interés variable que designa, como índice de referencia para la revisión periódica del tipo de interés aplicable a ese préstamo, un índice establecido por una circular que fue publicada oficialmente y al que se aplica un incremento, es pertinente el contenido de la información incluida en otra circular de la que se desprende la necesidad de aplicar a ese índice, dado su modo de cálculo, un diferencial negativo a fin de igualar dicho tipo de interés con el tipo de interés del mercado. También es pertinente determinar si esa información es suficientemente accesible para un consumidor medio.

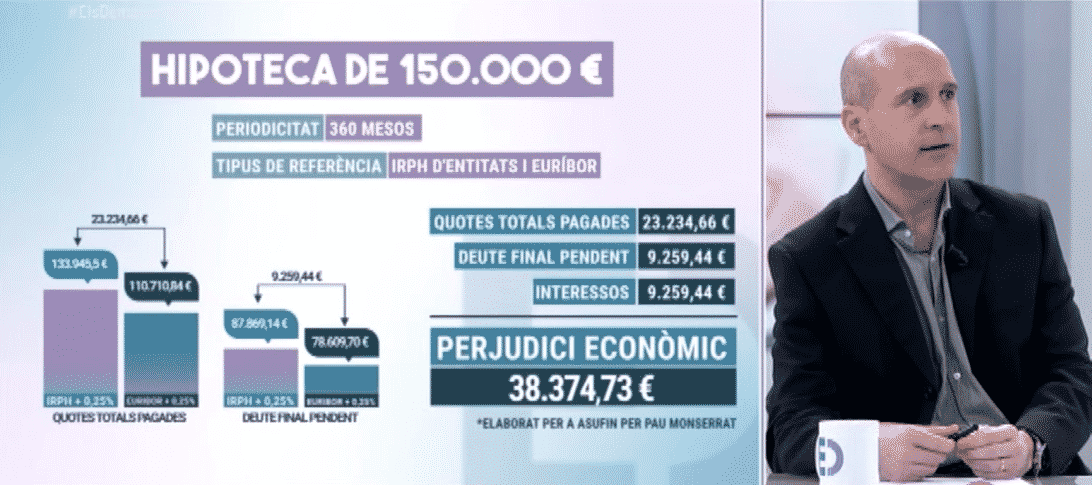

Os invitamos a ver el siguiente vídeo de el canal youtube de El Hipotecante, Pau A. Monserrat, CEO de Futur Finances y economista con una larga trayectoria en el sector financiero:

Postura del TS en 2022

El 28 de enero de 2022 se hace pública la decisión de la Sala Segunda del Tribunal Supremo sobre la abusividad del índice hipotecario, en tres demandas contra Kutxabank.

28/01/2022: TS vuelve a dar por bueno el IRPH

El TS vuelve a dar por buena la utilización del índice por parte de las entidades financieras, con una argumentación que, cuanto menos, debería ser cuestionada por los matemáticos y los expertos financieros: "... no se ha justificado que el índice IRPH, que está fiscalizado en todo caso por la administración pública, sea más fácilmente manipulable que el resto de los índices oficiales." Leer nota del TS respecto a las sentencias 42, 43 y 44/2022, de 27 de enero.

Si se ha eliminado el LIBOR por ser manipulable, las deficiencias técnicas del IRPH y los pocos agentes que ofrecen datos para su confección hacen del índice hipotecario un referencial mucho más cuestionable y sigue vigente y amparado por TS y legisladores españoles. Inexplicable.

Tribunal Supremo en octubre de 2020

El pleno del Tribunal Supremo del 21 de octubre de 2020 toma una cuestionable decisión jurídica sobre el IRPH: aprecia falta de transparencia del índice de referencia de préstamos hipotecarios por no haberse informado al cliente de la evolución del índice en los dos años previos a la firma, pero acto y seguido analiza la abusividad y la descarta (nota de prensa del Tribunal Supremo).

Algo que los juristas consultados considera vulnera la normativa europea, la nacional e incluso la jurisprudencia del TS en otro tipo de cláusulas declaradas abusivas. La abogada Cristina Borrallo analiza las sentencias Sentencias 595, 596, 597 y 598/2020 en su análisis sobre el IRPH tras la decisión del TS.

Con toda probabilidad se volverá a plantear una cuestión prejudicial al TJUE, en los siguientes términos:

- Una clausula declarada no transparente, ¿puede ser considerada no abusiva?

Puedes ver el webinar organizado por ASUFIN en el que participa la Magistradas Margarita Poveda y Carmen Robles junto a Patricia Suárez, presidenta de ASUFIN, Pau A. Monserrat (CEO de Futur Finances), Cristina Borrallo, vicepresidenta de ASUFIN Illes Balears y Félix Alonso, Director General de Consum del Govern Balear, previo a la sentencia del Supremo:

Sentencia del TJUE de marzo de 2020

El 3 de marzo de 2020 se fijó la lectura de la sentencia del TJUE. Los tribunales nacionales (hay que demandar) pueden analizar la abusividad del IRPH. Puedes consultar la sentencia del TJUE sobre IRPH aquí.

Análisis de la sentencia del TJUE sobre el IRPH de cajas

En primer lugar hay que dejar claro que el Tribunal de Justicia de la Unión Europea en su sentencia de 3 de marzo de 2020 en relación al asunto C-125/18 tiene que interpretarse en profundidad por abogados especializados, ya que hace referencia solo al índice de referencia de préstamos hipotecarios de cajas. Habrá que estudiar cada caso en concreto, entre otros: (i) afectados por IRPH de cajas con sustitutivo IRPH de bancos o de entidades y sin sustitutivo; (ii) afectados por IRPH de bancos, con y sin sustitutivo pactado; (iii) afectados por IRPH de cajas o bancos sustituido por un tipo fijo; (iv) hipotecas indexadas al IRPH de entidades, aún vigente.

Sin entrar en tecnicismos que analizaremos en otros artículos que iremos enlazando, el TJUE considera que la banca no está obligada a ofrecer el índice de referencia de préstamos hipotecarios en lugar del Euribor u otros referenciales hipotecarios y que pese a referirse al objeto principal del contrato (el precio), opera el control de transparencia entendido "como la obligación no solo de que la cláusula considerada sea comprensible para el consumidor en un plano formal y gramatical, sino también de que posibilite que el consumidor medio, normalmente informado y razonablemente atento y perspicaz, esté en condiciones de comprender el funcionamiento concreto del modo de cálculo de dicho tipo de interés y de valorar así, basándose en criterios precisos y comprensibles, las consecuencias económicas, potencialmente significativas, de tal cláusula sobre sus obligaciones financieras". Un juez español deberá sentenciar al respecto de la abusividad del IRPH que tengas contratado en tu hipoteca, lo que supone la obligación de demandar de cada consumidor; el TJUE nos indica ya un argumento para ganar: si la entidad financiera no cumplió con su obligación de "informar a los consumidores de cuál había sido la evolución del IRPH de las cajas de ahorros durante los dos años naturales anteriores a la celebración de los contratos de préstamo y del último valor disponible."

A la pregunta de qué efectos tiene la declaración de abusividad de un IRPH de cajas determinado, el TJUE deja dudas que se tendrán que dirimir en el futuro judicial que se abre, ya que no queda claro que se aplique automáticamente el Euribor, que se deje el interés fijo al tipo nominal establecido en el diferencial o se abra la puerta abierta a que sea aplicable el IRPH de entidades establecido en la Ley 14/2013 como índice aplicable tras la desaparición de los IRPH sectoriales. Narra el TJUE: "...en el supuesto de que el juzgado remitente constatara, en primer lugar, el carácter abusivo de la cláusula controvertida; en segundo lugar, que el contrato de préstamo hipotecario sobre el que versa el litigio principal no podría sobrevivir sin tal cláusula, y, en tercer lugar, que debido a la anulación del contrato el demandante en el litigio principal quedaría expuesto a consecuencias especialmente perjudiciales, podría reemplazar la cláusula controvertida por el índice sustitutivo contemplado en la Ley 14/2013, siempre que pueda considerarse que con arreglo al Derecho nacional el referido índice tiene carácter supletorio."

La banca se escuda en esta difícil interpretación (leer la nota de prensa de la patronal bancaria) para concluir que en caso de que el IRPH de cajas sea considerado abusivo por un tribunal, se aplicaría el índice de referencia de préstamos hipotecarios de entidades (muy cuestionable, pero será su vía de defensa). Para nuestro CEO Pau A. Monserrat aplicar el índice de entidades en sustitución de los sectoriales va en contra del espíritu de la Directiva 93/13, que busca el efecto disuasorio en la aplicación de cláusulas abusivas impuestas por empresarios (bancos) a consumidores. El índice de entidades no puede aplicarse como supletorio por los jueces nacionales, ya que en esencia es idéntico al IRPH de cajas y de bancos.

Conclusiones del abogado general 2019

El día 10 de septiembre de 2019 los afectados por una hipoteca con IRPH lo marcarán en fuego. El abogado general del TJUE dio la razón a la tesis de los que defendemos que el IRPH puede ser abusivo por falta de transparencia. Veamos las principales conclusiones del asunto C-125/18M Gómez del Moral Guasch / Bankia:

- El Abogado General Sr. Szpunar, propuso al TJUE que en su futura sentencia declarase, en primer lugar, que una cláusula contractual pactada entre un consumidor y un profesional, como la cláusula de IRPH Cajas, que fija un tipo de interés tomando como valor de referencia uno de los seis índices de referencia oficiales legales que pueden ser aplicados por las entidades de crédito a los préstamos hipotecarios con tipo de interés variable, no está excluida del ámbito de aplicación de la Directiva 93/13. Aunque el IRPH sea un tipo de referencia legal, no es obligatorio para el banco y, por tanto, puede ser objeto de escrutinio por el juez nacional. Así lo consideró el TJUE en su sentencia de 3 de marzo de 2020.

- No se puede alegar la excepción de la Directiva que considera "que la apreciación del carácter abusivo de las cláusulas no se referirá a la definición del objeto principal del contrato ni a la adecuación entre precio y retribución, por una parte, ni a los servicios o bienes que hayan de proporcionarse como contrapartida, por otra, siempre que dichas cláusulas se redacten de manera clara y comprensible" ya que esta excepción no ha sido traspuesta al Derecho español. El TJUE considera no es aplicable la excepción.

- La fórmula de cálculo del IRPH Cajas resulta compleja y poco transparente para un consumidor medio.

- No cabe exigir al banco que ofrezca diferentes índices de referencia a los consumidores, ya que según el abogado general el IRPH Cajas era un índice oficial publicado en el BOE, de relativamente fácil acceso. Por tanto, para el abogado general no es preciso que el banco comparara el IRPH con el resto de índices oficiales. El TJUE para valorar la transparencia exige, entre otras cosas, que se haya entregado la evolución pasada del IRPH de los dos años anteriores a la firma.

- Al efectuar el control de la transparencia de la cláusula IRPH Cajas, el juez nacional debe comprobar, teniendo en cuenta el conjunto de circunstancias que rodearon la celebración del contrato, por una parte, si éste exponía de manera transparente el método de cálculo del tipo de interés, de manera que el consumidor estuviera en condiciones de valorar, basándose en criterios precisos e inteligibles, las consecuencias económicas que del mismo se derivaban para él (con una referencia a la evolución en el pasado del IRPH) y, por otra parte, si el citado contrato cumplía con todas las obligaciones de información previstas en la normativa nacional.

- El abogado general no se pronuncia sobre las consecuencias que se derivan de la declaración del carácter abusivo del IRPH, por lo que no sabemos si procederá aplicar el Euribor, dejar sin interés el préstamo o qué consecuencias. El TJUE sí se pronuncia, si bien no queda del todo claro qué efecto tiene: sin referencial (préstamo a tipo de interés del diferencial), con Euribor u otro tipo de referencia hipotecario oficial.

Se puede descargar el documento de las conclusiones del Abogado General del TJUE aquí.

Informe de la Comisión Europea de septiembre de 2018

La Comisión Europea (CE) da un espaldarazo muy importante a los afectados por una hipoteca de este tipo, que habían visto como el Tribunal Supremo les cerraba la vía judicial para reclamar. En un documento de la CE fechado el 31 de mayo de 2018 remitido al TJUE, que puedes consultar aquí, arremete contra la inclusión opaca de este tipo de referencia en muchos préstamos hipotecarios en España. Aún tendremos que esperar a la decisión del TJUE, pero este informe de la CE da muchas esperanzas a los afectados por hipotecas IRPH.

Sentencia del Tribunal Supremo de diciembre de 2017

En este artículo en el blog de Futur Legal se analiza la Sentencia número 669/2017 de la Sala de lo Civil del Tribunal Supremo considera que el IRPH como referencial hipotecario "no puede ser objeto de control de transparencia, puesto que tanto la Ley de Condiciones Generales de Contratación como la Directiva 93/13, de protección de los consumidores, excluyen de su ámbito de aplicación las condiciones generales que reflejen disposiciones legales o administrativas, aunque sí pueda serlo la cláusula que lo incorpora."

Malas noticias jurídicas del Supremo para los afectados, a los que les queda esperar a que la cuestión llegue al TJUE y el tribunal europeo escuche los argumentos del voto particular que formula el Magistrado D. Francisco Javier Orduña Moreno, y al que se adhiere el Magistrado D. Francisco Javier Arroyo Fiestas.

En un artículo en Futur Legal analizo el contundente voto particular contra el IRPH en su control de transparencia.

¿Es manipulable?

Una vez tenemos claro que, de momento, la justicia solo considera abusivo el IRPH por falta de transparencia, surge la pregunta de si puede ser manipulable por las entidades financieras. Si el propio Líbor o e Euríbor han podido ser manipulados, no parece descabellado que un índice como el IRPH también corra este peligro. El artículo 26 de la Orden EHA/2899/2011 establece que "En el caso de préstamos concedidos a tipo de interés variable, las entidades de crédito únicamente podrán utilizar como índices o tipos de referencia aquellos que cumplan las siguientes condiciones:

a) Que se hayan calculado a coste de mercado y no sean susceptibles de influencia por la propia entidad en virtud de acuerdos o prácticas conscientemente paralelas con otras entidades.

b) Y que los datos que sirvan de base al índice o tipo sean agregados de acuerdo con un procedimiento matemático objetivo."

Agència Catalana de Consum

Informe firmado por Júlia Bosch y otros: l’aplicació de l’index de referència de préstecs hipotecaris (IRPH).

Síndic de Greuges y Banco de España

Probar hasta qué punto las entidades pueden influir coordinadamente en el valor del Índice es la base para saber si es manipulable o no. Mencionar lo que decía el Síndic de Greuges sobre esta cuestión en este documento de septiembre de 2015. El informe comunica que según se desprende de las respuestas del Banco de España al pliego de preguntas del interrogatorio por escrito del procedimiento de tramitación ante el Juzgado de lo Mercantil número 1 de Burgos, en el juicio ordinario 81/2014 (consultar respuesta por escrito del Banco de España sobre el IRPH aquí):

- El IRPH de cajas se calculaba a partir de los datos facilitados por las mismas cajas cada mes.

- El IRPH se calcula como media simple, con el mismo peso de todas las Cajas (IRPH sectorial), con independencia del volumen de préstamos concedidos. Por ello, si una caja, por haber incrementado un mes los tipos de interés o comisiones, perdía cuota de mercado, no variaba su representatividad en el índice.

- A menos Cajas, más influencia en el índice de las que quedan (igual que ahora con el IRPH de entidades).

- Cualquier caja podía influir en el resultado del índice de referencia de préstamos hipotecarios incrementado los intereses que aplicaba en el mes en cuestión.

- Se declara la TAE, no el tipo de interés nominal. Con lo que se cargan comisiones y gastos, además del interés nominal.

El Síndic añade que en su consideración, el IRPH de conjunto de entidades que queda vigente adolece de los mismos defectos. Indicios hay de que el actual IRPH de entidades puede ser manipulado, si bien de momento la justicia no ha considerado esta posibilidad.

A este respecto el 3 de mayo de 2016 se publica el Reglamento del Parlamento Europeo y del Consejo sobre los índices utilizados como referencia en los instrumentos financieros y en los contratos financieros o para medir la rentabilidad de los fondos de inversión (leer aquí) que puede ayudar a los abogados en sus demandas al respecto de la posibilidad de manipular el índice de referencia de préstamos hipotecarios.

Análisis desde la estadística

Fechado el 28 de junio de 2016, el Catedrático acreditado de Estadística Aplicada Juan Etxebarria Murgiondo emite el informe "Nota acerca del IRPH. Un análisis desde la Estadística" descargable aquí. Este informe fue encargado por Maite Ortiz y José María Erauskin, abogados voluntarios de IRPH Stop Gipuzkoa. Algunas de las conclusiones más relevantes del autor son:

- La falta de ponderación de las entidades en función del número de operaciones y cuantía de las mismas hace del IRPH un índice manifiestamente mejorable como indicador de tendencia central. También se deberían los valores atípicos para que el IRPH fuera un indicador más robusto; la media aritmética utilizada en el cálculo del índice de referencia de préstamos hipotecarios no elimina o atenúa los datos atípicos, distorsionando el indicador. En el cálculo del Euribor ya se ha corregido este defecto, trabajando con medias recortadas.

- Analizada la fórmula utilizada para obtener el valor numérico del Índice, concluye el experto en estadística que "se demuestra la posibilidad y capacidad de las entidades que aportan los datos para el cálculo del índice, para incidir, influir, manipular y condicionar el resultado final tanto de cada una de ellas de forma individual como de forma grupal, en el caso de que las mismas decidieran hacerlo de forma coordinada."

- Al incluir las comisiones en la información de los tipos medios ponderados que se envían al Banco de España, se produce un efecto inflacionista a la vez que multiplicador de dicha comisión. Los cálculos posteriores arrastran las comisiones, a las que se añaden las nuevas comisiones, simplificando. Para evitar este efecto, se deberían tomar tipos nominales, no TAE.

Estudio de la Direcció General de Consum del GOIB

El 9 de febrero de 2022 la Dirección General de Consumo publica un estudio financiero sobre el índice de referencia de préstamos hipotecarios. En su Portal Consumo explican que: "La Dirección General de Consumo ha publicado un estudio financiero sobre el índice de referencia de préstamos hipotecarios (IRPH) que tiene por objeto servir de herramienta de ayuda a abogados y juristas para descifrar la complejidad del índice desde el punto de vista financiero. Todo ello con un lenguaje accesible.

El informe hace referencia, entre otros aspectos, a lo que se consideran «los cuatro pilares del engaño financiero del IRPH», es decir, «una a redacción incomprensible, alambicada y con información parcial; los argumentos extrafinancieros; la cláusula freno, y la afectación del riesgo ajeno», conceptos que explica el documento de forma extensa."

El autor del informe es Guillem Bou Bauzá, autor de los cálculos financieros en el informe sobre la materia del Síndic de Greuges de Catalunya. También han participado los profesores titulares del Departamento de Economía de la Universidad de Barcelona, Josep González Calvet y Joaquín Turmo Garuz, quienes han colaborado en la redacción, elaboración de contenidos y revisión de conceptos económicos.

Consulta el Estudio sobre desequilibrio financiero en la contratación IRPH.

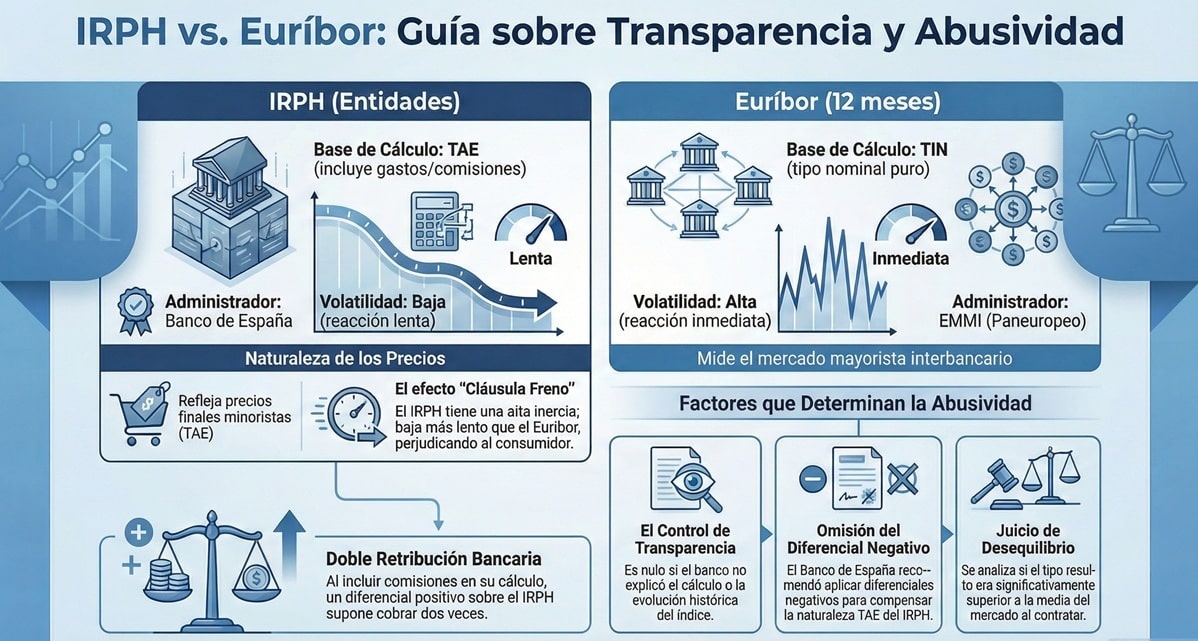

Perjuicio económico

Para una hipoteca de 150.000 euros contratada a 30 años a principios de 2004, referenciada a IRPH de entidades más 0,25%, el importe a reclamar en una demanda si se dicta sustituir el índice de referencia de préstamos hipotecarios por Euribor es de casi 40.000 euros:

Comentarios recientes