Si eres un abogado o un particular que busca que un perito economista experto en periciales hipotecarias calcule lo que has pagado de más por tener una hipoteca con IRPH o bien emita un informe pericial, contacta con nuestro CEO Pau A. Monserrat:

Leer másEn el mundo de las finanzas y la adquisición de viviendas, el papel del bróker hipotecario es vital pero a menudo malentendido. Un bróker hipotecario, ya sea operando online o presencialmente, es un profesional que se encarga de buscar y negociar las mejores hipotecas del mercado, adaptándolas a las necesidades específicas de cada cliente. Su objetivo principal es encontrar opciones de financiación que se ajusten a los perfiles financieros y preferencias personales, buscando siempre las condiciones más ventajosas para sus clientes.

Si quieres que un broker hipotecario de la confianza del equipo de Futur Finances analice tu caso, sin compromiso, rellena el siguiente formulario:

El Euribor, el barómetro que mide el interés al que los bancos se prestan dinero en la zona euro, ha sorprendido en diciembre de 2023 al cerrar al 3,679%, una cifra por debajo del umbral psicológico del 4% tras haberlo superado en los tres meses anteriores. Este cambio de rumbo no es aleatorio ni caprichoso, sino el reflejo de una serie de dinámicas económicas que merecen ser desentrañadas con cierta precisión y claridad.

Descubre algunos de los mejores intermediarios de hipotecas en España, sin compromiso!

¿Y si os dijera que una persona puede controlar una empresa sin tener ni 1€ invertido en ella ni tampoco una relación laboral o contractual?

Por ejemplo, una empresa podría tener invertido en varias empresas externas ejerciendo un papel relevante en la toma de decisiones de las mismas. Pero esta empresa tiene un propietario que la controla y que a lo mejor no tiene el mismo portfolio de inversiones (si tiene alguno). Por este motivo hay una gran diferencia entre lo que uno controla y lo que uno posee.

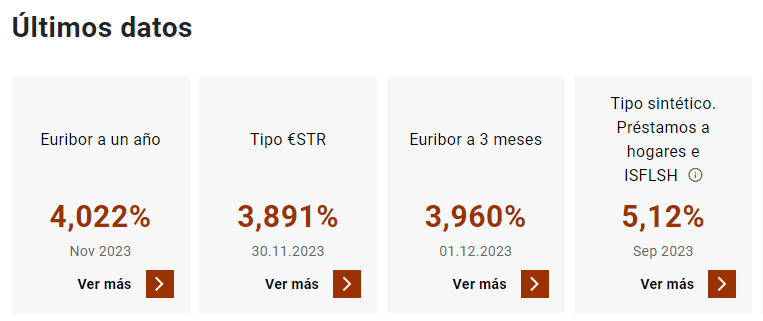

El Euribor de noviembre de 2023 vuelve a bajar, cerrando el promedio de los diferentes tipos diarios a un plazo de 12 meses en el 4,022%. El mes pasado este mismo indicador cerró en el 4,160%. Una bajada de 0,138 puntos porcentuales que, sin embargo, aún no se verá reflejada en una reducción de las cuotas hipotecarias.

El Euribor de noviembre de 2022 estaba en el 2,828%, por lo que un hipotecado que revisara su hipoteca de 180.000€, con un interés variable de Euribor a 12 meses + 1% y un plazo de 25 años, habría pagado 933€ al mes. Con la nueva revisión, la factura hipotecaria pasará a ser de 1.050€; un incremento de 117€ al mes.

El equipo de Doypo, intermediario de crédito inmobiliario dado de alta el el Banco de España con número D112, como se puede comprobar en nuestro comparador de brókeres hipotecarios, se ha puesto en contacto con Futur Finances para explicarnos en que consiste su trabajo.

La empresa que gestiona las operaciones hipotecarias que recibe el portal Doypo es HUBTECH GROUP 2020 S.L., CIF B67568014 y domicilio en la Gran Via de les Corts Catalanes 774, 3a 4a de Barcelona. Doypo es una fintech nacida en 2020 que pretende revolucionar la forma en que los clientes interactúan con el mercado inmobiliario e hipotecario, ofreciendo una experiencia integral y centrada en el cliente comprador de vivienda.

Leer más

El Euribor, o Euro Interbank Offered Rate, es el tipo de interés promedio al que un gran número de bancos europeos se prestan dinero entre sí. Este indicador es fundamental en el sistema financiero, ya que sirve de referencia para determinar el coste de numerosos préstamos y, en particular, el de las hipotecas a tipo variable en España. Cuando hablamos del Euribor a 12 meses, nos referimos a la tasa a la que los bancos se prestan dinero a un año de plazo.

Euribor a 12 meses: 4,160%

Irónicamente, existe una relación entre Dios y el dinero mayor de lo que nos imaginamos. El dinero, las inversiones y las empresas son espectros ficticios que, al igual que un Dios, solo existen si los creamos en nuestra imaginación. Si esto es cierto, tampoco tiene sentido el debate político-económico entre igualdad o libertad. Ambos también son conceptos tan humanos como la capacidad de imaginarnos una realidad utópica. Y cada uno tiene la suya. No nos consta que los perros tengan imaginación ni que entiendan de igualdad o libertad. Solamente entienden el hambre, el peligro, el dolor, la euforia o la excitación. Así, el capitalismo y el comunismo son simples religiones: conjuntos de normas elaboradas por el ser humano que aceptan la existencia de unas fuerzas supra humanas (la mano invisible o el colectivismo). Es más, en la mayoría de las ocasiones, las ideologías son enfermedades de transmisión sexual.

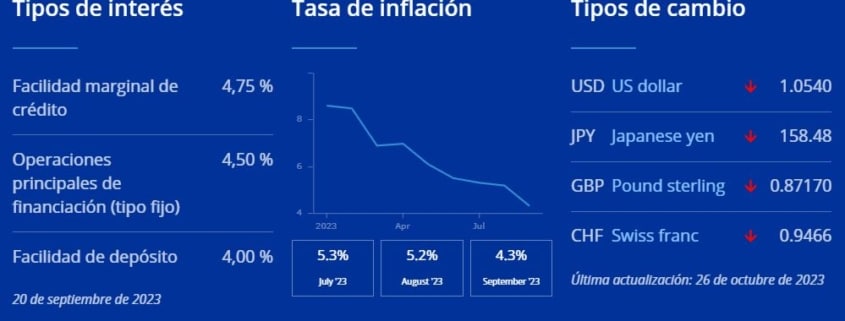

Ayer 26 de octubre de 2023, el Banco Central Europeo (BCE) dio a conocer una decisión crucial: mantendría inalterados sus tipos de interés oficiales. Esta decisión se materializa en una Facilidad Marginal de Crédito del 4,75%, un tipo fijo para las Operaciones Principales de Financiación del 4,50% y una Facilidad de Depósito del 4,00%. Esta medida, que surge en un contexto de presiones inflacionistas sostenidas y una economía de la zona euro aún tambaleante, se traduce en una pausa reflexiva en el camino de la política monetaria restrictiva que venía adoptando el BCE, que había subido tipos en 10 ocasiones consecutivas.

Una buena noticia para los hipotecados a tipo variable, que pueden ver ya un techo del Euribor más cercano, con la frontera del 4,50% más clara.

En el complejo mundo de las finanzas, la innovación se vuelve esencial para adaptarse a las cambiantes necesidades de los consumidores y enfrentar los desafíos económicos que surgen con el tiempo. Recientemente, tuve el honor de ser mencionado en un artículo de El Confidencial, donde se discutía la introducción de la Hipoteca Dual por Bankinter en el mercado español y otras hipotecas “innovadoras”, como la hipoteca de techo virtual, las hipotecas mixtas o la hipoteca inversa (puedes leer el artículo completo de Elena Sanz en El Confidencial de hoy).

Si buscas no solo hipotecas innovadoras, sino hipotecas que encajen en tu perfil y necesidades, pregunta a los brokers de confianza seleccionados por nuestro equipo:

Comentarios recientes