TAE de un préstamo hipotecario

Siempre he criticado que a TAE de un préstamo hipotecario a tipo variable, sin el debido conocimiento por parte del consumidor, puede confundir más que informar. Eso no implica que no tengamos que utilizar la Tasa Anual Equivalente además del tipo de interés nominal para valorar una oferta hipotecaria, pero sí que requiere de una comprensión de qué incorpora la TAE y las bases de su cálculo. En este artículo veremos si la Ley 5/2019 mejora el valor de transparencia de la Tasa Anual Equivalente.

Indice

TAE regulado en la Ley 5/2019

La definición y fórmula matemática de la Tasa Anual Equivalente (TAE) de la Ley 5/2019 establece las reglas de cálculo de la TAE de un préstamo hipotecario, de un crédito hipotecario y otras modalidades de financiación.

Definición del la TAE

Así en su art. 4. 14) define la TAE como “el coste total del préstamo para el prestatario, expresado como porcentaje anual del importe total del préstamo concedido, más los costes aparejados, si ha lugar, y que corresponde, sobre una base anual, al valor actual de todos los compromisos futuros o existentes, tales como disposiciones de fondos, reembolsos y gastos, convenidos por el prestamista y el prestatario.“

La TAE de un préstamo hipotecario es, por tanto, el porcentaje anual que nos cuesta, incluyendo el interés nominal más los costes, como seguros, cuotas de tarjeta, de cuenta, etc.

Cálculo de la TAE

En el art. 8 determina el cálculo de la TAE, con referencia a la fórmula matemática establecida en el Anexo II. Veamos lo concerniente a la TAE de un préstamo hipotecario:

Si hay que tener una cuenta o una tarjeta de crédito, las comisiones de mantenimiento deben computarse en la TAE: “Cuando la obtención del crédito, o su obtención en las condiciones ofrecidas, esté supeditada a la apertura o al mantenimiento de una cuenta, los costes de apertura y mantenimiento de dicha cuenta, de utilización de un medio de pago para transacciones y operaciones de disposición de crédito y los demás costes relativos a las operaciones de pago, se incluirán en el coste total del crédito para el prestatario.“

Se calcula bajo el supuesto de que no habrá amortizaciones anticipadas o impagos: “El cálculo de la TAE se realizará partiendo del supuesto de que el contrato de crédito estará vigente durante el período de tiempo acordado y que el prestamista y el prestatario cumplirán sus obligaciones en las condiciones y en los plazos que se hayan acordado en el contrato de crédito.“

En las hipotecas a tipo variable el tipo nominal que se paga en cada revisión no es conocido en el momento inicial que se calcula la TAE. El art. 8.4. expresa que “En los contratos de crédito que contengan cláusulas que permitan modificaciones del tipo deudor y, en su caso, de los gastos incluidos en la TAE que no sean cuantificables en el momento del cálculo, la TAE se calculará partiendo del supuesto de que el tipo deudor y los demás gastos se mantendrán sin cambios con respecto al nivel fijado en el momento de la celebración del contrato.” Se deberá informar al hipotecado, cuando el tipo puede variar, “de las posibles repercusiones de las variaciones en los importes adeudados y en la Tasa Anual Equivalente (TAE) al menos mediante la Ficha Europea de Información Normalizada (FEIN)“.

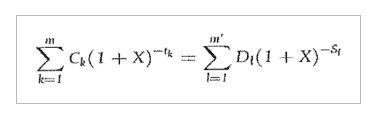

En el Anexo II de la Ley 5/2019 se plasma la fórmula matemática para obtener la TAE:

O bien:

Siendo S = 0 para conservar la equivalencia de los flujos de caja (lo que recibe el que pide la hipoteca y lo que paga es igual en el momento 0). Ak es el flujo de caja, positivo o negativo según se reciba o se pague. X es la TAE que se quiere calcular, tipo de interés que utilizamos para actualizar los flujos de caja. tk es el intervalo de tiempo, expresado en años y fracciones de año, entre la fecha de la primera operación de disposición de crédito y la fecha de cada una de las disposiciones siguientes, de modo que t 1=0. Actualización de tipos flujos de caja que mis alumnos de Economía Financiera en la UIB dominan a la perfección, pero evidentemente no un consumidor medio.

De entre los supuestos adicionales para calcular la tasa anual equivalente, destacamos en relación a la TAE de un préstamo hipotecario:

“Para los contratos de crédito respecto de los que se haya convenido un tipo deudor en relación con el período inicial, al final del cual se determinará un nuevo tipo deudor, que se ajustará periódicamente con arreglo a un indicador o un tipo de referencia interno convenidos, para el cálculo de la tasa anual equivalente se partirá del supuesto de que, al final del periodo del tipo deudor fijado, el tipo deudor es el mismo que el vigente en el momento de calcularse la tasa anual equivalente, en función del valor del indicador o tipo de referencia interno convenidos en ese momento, sin ser inferior al tipo deudor fijado.” Es decir, que en las hipotecas a tipo variable, el TAE tomará el tipo fijo inicial y el tipo variable que resulte de sumar el Euribor del momento el diferencial pactado. Una TAE que como ya hemos dicho, no será el verdadero coste al final del préstamo.

Ejemplo de TAE de un préstamo hipotecario

La hipoteca a tipo mixto de ING ofrece la siguiente información:

- 1,49% TIN los 10 primeros años.

- Después Euribor + 0,99%.

- 0% de comisión de apertura.

- 2,16% TAE Variable.

- Domiciliando nómina y contratando los seguros de hogar y vida que ofrecen.

¿Cómo calcula ING la TAE Variable?

Nos dice ING en la letra pequeña:

TAE Variable de 2,16 % para un ejemplo representativo de la Hipoteca NARANJA Mixta sobre la vivienda ofrecido por ING partiendo del supuesto de que el importe del préstamo es de 150.000 € y el plazo de duración de 25 años, a reembolsar en 300 cuotas mensuales de 599,20 €, siendo el importe total a pagar del préstamo hipotecario 193.812,50 €. Para el cálculo de la TAE Variable se ha tenido en cuenta, además, un coste de seguro de vida de 337,08 € / año (esta prima se ha calculado considerando un titular de 30 años, por lo que el importe puede variar en función de la edad del cliente y del capital pendiente) y un coste de seguro de hogar de 225,02 € / año (con una cobertura de 95.000 € de continente y 15.000 € de contenido). Este precio (tipo de interés inicial fijo, durante el período fijo, y diferencial, durante el período variable) está sujeto a la contratación de los seguros de hogar y vida comercializados por ING y a la domiciliación de la nómina en la Cuenta NÓMINA o al mantenimiento de las condiciones activas de la Cuenta SIN NÓMINA (ingreso mensual igual o superior a 600 € o saldo diario mínimo de 2000 €).

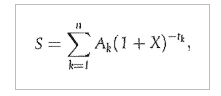

De momento no sabemos si el tipo nominal que toma solo es el del periodo fijo de 10 años o incorpora alguna hipótesis de tipo variable (si toma una cuota fija de 599,20 euros, es que no incorpora más que el tipo nominal fijo de 1,49%, lo que evidentemente aleja la TAE de la realidad). Vamos a ver con el simulador de TAE del Banco de España que resultado obtenemos:

Con los datos introducidos nos sale una TAE del 2,167%. De ser los usados por ING, el tipo TAE anunciado en su web debería ser o del 2,167% o del 2,17%, no del 2,16%. Dice la Ley al respecto:

“el resultado del cálculo se expresará con una precisión de un decimal como mínimo. Si la cifra del decimal siguiente es superior o igual a 5, el decimal precedente se redondeará a la cifra superior.”

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Comentarios recientes