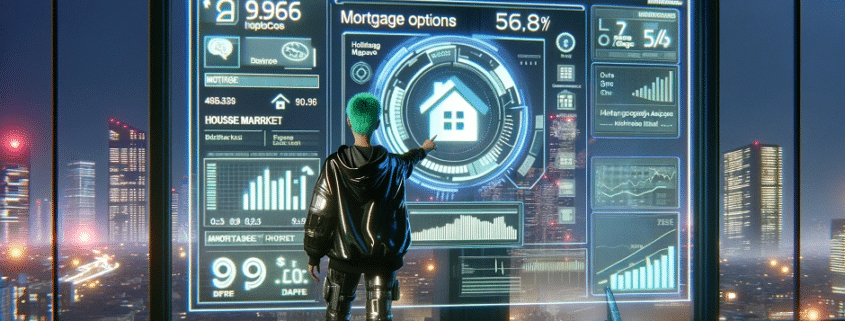

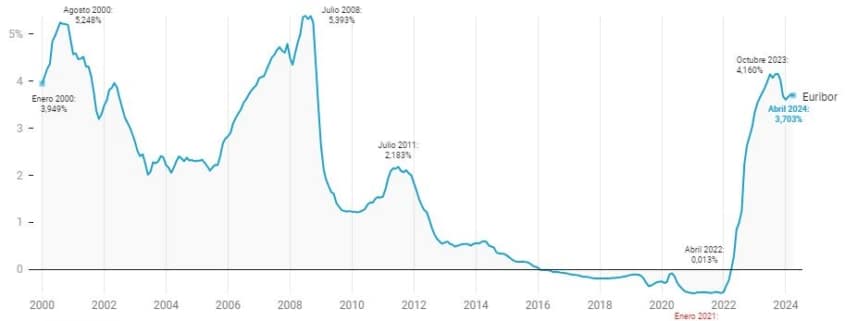

El momento más esperado para los hipotecados a tipo variable ha llegado: el Euribor de abril de 2024 a 12 meses (3,703%) baja respecto al valor del año pasado (3,757%). Para los préstamos hipotecarios que se revisen con este referencial, el ahorro es pequeño, pero cambia la tendencia que veníamos sufriendo en los últimos años, desde que en abril de 2022 el interés abandonó terreno negativo.

Además, teniendo en cuenta que el año pasado los valores estaban empezando a superar el 4% y la tendencia actual es ir bajando progresivamente del 3,7% hasta que en junio o septiembre el Banco Central Europeo (BCE) se decida a rebajar también sus tipos, es muy probable que las revisiones hasta fin de año sigan la misma tendencia: bajada de las cuotas en cada revisión.

Leer más

Comentarios recientes