Los perfiles boutique desbancan a los perfiles tradicionales como preferidos por los bancos al ir a contratar una hipoteca.

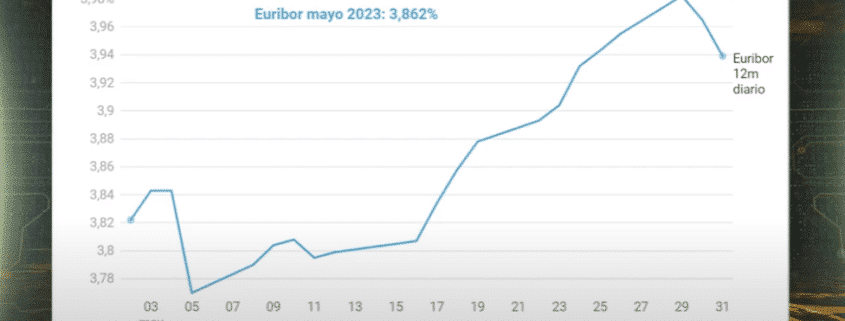

Adquirir una vivienda en la actualidad puede suponer todo un desafío en muchos casos. Más si cabe con un euríbor habiendo superado el 4% y tras una reciente subida de tipos por parte del Banco Central Europeo. Es por eso por lo que, cada vez resulta más complicado encontrar argumentos en los que apoyarse para dar el paso y llevar a cabo la compra de una vivienda. Por lo tanto, ante esta situación, ¿Qué aspectos debemos tener en cuenta hoy en día a la hora de adquirir una casa?

Comentarios recientes