Hipoteca Dual y otras hipotecas “innovadoras”

En el complejo mundo de las finanzas, la innovación se vuelve esencial para adaptarse a las cambiantes necesidades de los consumidores y enfrentar los desafíos económicos que surgen con el tiempo. Recientemente, tuve el honor de ser mencionado en un artículo de El Confidencial, donde se discutía la introducción de la Hipoteca Dual por Bankinter en el mercado español y otras hipotecas “innovadoras”, como la hipoteca de techo virtual, las hipotecas mixtas o la hipoteca inversa (puedes leer el artículo completo de Elena Sanz en El Confidencial de hoy).

Si buscas no solo hipotecas innovadoras, sino hipotecas que encajen en tu perfil y necesidades, pregunta a los brokers de confianza seleccionados por nuestro equipo:

Indice

Hipotecas de Pago Elástico Pactado

Antes de adentrarnos en la variedad de hipotecas existentes, es vital discutir cómo deberían ser las nuevas hipotecas que aparezcan en el mercado. Una propuesta interesante sería la incorporación de hipotecas flexibles o de pago elástico pactado. Estas hipotecas permitirían una mayor adaptabilidad en el cuadro de amortización basándose en circunstancias específicas pactadas y reguladas, ofreciendo así una solución a los desafíos actuales donde los índices de referencia como el Euribor suben, impactando las cuotas mensuales de los hipotecados.

Esta hipoteca, que tiene múltiples ventajas para los contratantes y para la economía en general, entiendo tiene encaje ideal. Los problemas puede que vengan de las exigencias contables del Banco Central Europeo, pero tampoco me parece que fuera un escollo complicado de sortear. Se trataría de incluir en el redactado del préstamo hipotecario un conjunto de pactos para flexibilizar el cuadro de amortización en base a una serie de circunstancias pactadas y reguladas.

Así, por ejemplo, en caso de que el Euribor superara un determinado límite, se podría pactar un techo fijo. La idea es que se pactara la cuota máxima posible, algo que tiene mucho sentido si tenemos en cuenta que la evaluación de solvencia se basa en los ingresos de una familia en relación con la cuota hipotecaria que va a pagar. Además, tendría mucho sentido articular algunas de las medidas incluidas en el Código de Buenas Prácticas hipotecarias, que se activarían en determinados casos tasados: desempleo no voluntario de alguno de los prestatarios, enfermedad grave o determinados sucesos que desequilibran de forma temporal las finanzas familiares. Se trataría de pactar posibles carencias temporales, ampliaciones de plazo o incluso bonificaciones del tipo de interés en este tipo de casos, en los que el cliente tiene problemas de pago temporales y reversibles.

Hipoteca Dual de Bankinter

La reciente introducción de la Hipoteca Dual por Bankinter representa una innovación en el mercado hipotecario español.

Este producto permite a los clientes definir desde el inicio del préstamo qué porcentaje de la hipoteca funcionará en modalidad variable y qué parte en modalidad fija, proporcionando una combinación de estabilidad y flexibilidad a lo largo de la vida del préstamo.

No es una hipoteca mixta, ya que la Hipoteca Dual lo que permite es que elijamos un porcentaje de la deuda prestada que se pagará a interés fijo y otro a interés variable (muy importante leer y entender la FIPRE de esta hipoteca).

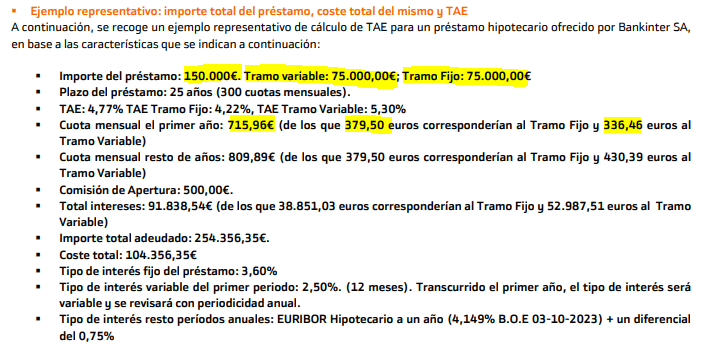

Solo si el cliente entiende bien cómo se confecciona un cuadro de amortización de cuota constante o amortización francesa es posible que entienda este tipo de hipoteca. Ejemplo de la FIPRE:

Hipoteca Mixta

La Hipoteca Mixta, aunque no es nueva en el mercado, ha ganado popularidad en los últimos años debido a las fluctuaciones del Euribor y las atractivas tasas de interés ofrecidas por las entidades bancarias. Esta hipoteca combina un período a tipo fijo y otro a tipo variable, permitiendo así cierta protección ante las subidas de los intereses en una primera fase.

Hipoteca de Techo Virtual

Una hipoteca de techo virtual, como la ofrecida por Caja Rural Granada, proporciona una limitación a la subida del tipo de interés. Sin embargo, esta limitación se activa sólo si el cliente contrata una serie de productos adicionales de la entidad financiera, lo que podría no resultar beneficioso dada la carga financiera adicional que implican estos productos.

Hipoteca Inversa

La Hipoteca Inversa, aunque ha estado presente en el mercado español por casi dos décadas, no ha ganado tracción significativa. Permitiendo a los jubilados obtener una renta o un pago único utilizando el valor de su vivienda como garantía, este producto tiene el potencial de proporcionar un alivio financiero a un segmento demográfico que podría necesitarlo.

Puedes leer en Ultima Hora un artículo de opinión mío sobre este tipo de hipotecas para pensionistas.

Reflexión final

La innovación en el sector hipotecario es crucial para satisfacer las necesidades cambiantes de los consumidores y fomentar una economía resiliente. Sin embargo, es igualmente crucial que los consumidores estén bien informados y asesorados para tomar decisiones financieras acertadas.

En Futur Finances, nos enorgullece ser parte de la conversación sobre innovaciones financieras y continuaremos brindando nuestra experiencia y asesoramiento a quienes buscan navegar por el intrincado mundo de las finanzas personales.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (octubre 1997) y en Administración y Dirección de Empresas (julio 1999) por la UIB. Master Universitario en Asesoría Fiscal por la UNIR (enero 2022).

Autor de libros y artículos académicos (ver en Dialnet): La Banca Culpable (Esfera de los Libros, 2013); capítulo La educación financiera desde el sector privado (Libro La prevención del sobreendeudamiento privado, Aranzadi, 2017); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); capítulo Un análisis práctico de la toma de decisiones de un consumidor medio (Perspectiva legal y económica del fenómeno FinTech, Wolters Kluwer, 2021); Del dinero mercancía a las criptomonedas (Situación, tendencias y restos del sistema financiero, Aranzadi, 2022); Los puntos de conexión entre el reglamento sobre la resiliencia operativa digital del sector financiero y el reglamento sobre los mercados de criptoactivos, y la regulación del mercado de valores (Comentarios sobre la Ley 6/2023, de 17 de marzo, de los mercados de valores y de los Servicios de Inversión, Aferre, 2024).

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!