Hola Mariano,

El Euribor ante una situación económica negativa debería dejar de subir e incluso bajar; lo que pasa es que tal vez esa recesión que comentas venga provocada, en parte, por la propia subida de los intereses (entre ellos el Euribor). Me explico:

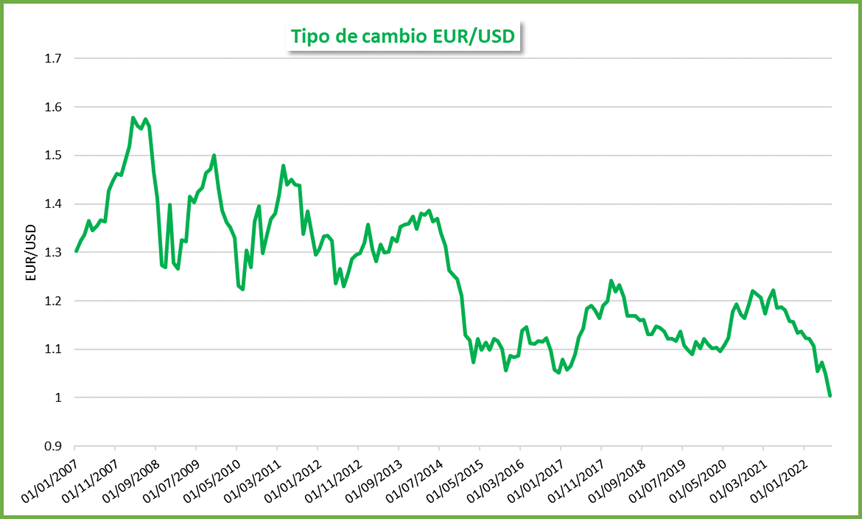

La situación económica actual viene marcada por la inflación. Para intentar estabilizarla, las autoridades monetarias (en la Zona Euro el BCE) han girado sus medidas: han parado las inyecciones de liquidez y han subido los tipos oficiales. De esta forma han provocado que los tipos reales (entre ellos el Euribor) hayan subido con fuerza.

La inflación debería estabilizarse (en España ya hemos visto un dato mensual en negativo este mes de julio) tanto por las políticas monetarias como por las caídas de precios de las materias primas con lo que los bancos centrales se podrían empezar a relajar (algo que les encantaría).

Sin embargo, si me equivoco y la inflación sigue subiendo y, por tanto los tipos también suben, lo que podemos ver es desde un freno del consumo a una nueva crisis de deuda (algo diferente porque las familias están menos endeudadas pero las empresas y Administraciones Públicas lo están más).

¿Qué provocaría esto? Una bajada de tipos de interés (entre ellos el Euribor), eso sí, esperemos que no sea volver a entrar en tasas negativas como las vividas durante los últimos años.

Viendo las curvas de tipos (instrumento predictivo muy útil) en Estados Unidos se contempla este escenario con bastante fuerza, no tanto en Europa.

En el siguiente vídeo explico cómo se relacionan subidas de tipos, materias primas e inflación, lo hago en un contexto de bolsas, pero creo que te puede ser útil también.

Luis García Langa

Director Corredordefondos.com y Asesor de Sidiclear SICAV.

Llevo desde 2003 asesorando a clientes en sus inversiones. En este tiempo he visto de todo: además de varias guerras, recuperación de la burbuja punto com, crisis inmobiliaria, quiebra de Lehman Brothers, crisis del Euro, Brexit, COVID, crisis de inflación y hasta una (corta) crisis arancelaria.

Siempre hay un denominador común en estos escenarios: las familias pierden dinero, ya sea por no invertir, por vender por miedo o por invertir mal asesorados.

En este periodo me ha dado tiempo de promover tres SICAVs, una de ellas (True Time SICAV) es el único vehículo del mundo líquido que invierte en deportes y experiencias. El objetivo es acercar a todo el mundo la gestión patrimonial de calidad.

Sin ser lo más importante, me ha valido para ganar el premio a Mejor Banquero Privado (zona Cataluña, Baleares y Levante) por parte de Citywire en 2023 y ser finalista en 2024 (de momento no me he presentado más veces).

Si quieres estar informado, mando un mail cada día de lunes a sábado (o domingo) con información que creo útil para tomar buenas decisiones de inversión.

Comentarios recientes