Tenía la casa tasada y el 80% del valor me bastaba para la hipoteca 100% + gastos. Ahora me dice la inmobiliaria que ING ha cambiado de repente de política y solo me da el 100%, que he de poner los gastos. Alguien sabe si es verdad?

ING ha sido un banco muy competitivo en tiempos pasados, pero a partir de la llegada de los intereses negativos y la batalla por las hipotecas a tipo fijo, que ING empezó tarde y mal, ha dejado de ser la referencia en hipotecas baratas del mercado. Llegó a financiar el 100% de compraventa + gastos, si al 80% la tasación bastaba, si bien cambió esta política a partir de mayo de 2018. En las respuestas de expertos vas a ver cómo va evolucionando la oferta de préstamos hipotecarios de ING y otras alternativas.

Para poder acceder a las mejores condiciones hipotecarias que están disponibles para funcionarios, te ofrecemos la siguiente tabla actualizada con las condiciones ofrecidas por los intermediarios seleccionados por Futur Finances. Estas condiciones son una referencia clave para evaluar las opciones hipotecarias que van más allá de lo que ING puede ofrecerte en cada momento:

Si quieres que un profesional de la intermediación hipotecaria estudie si puede mejorar las condiciones que te han ofrecido los bancos, deja tus datos de contacto:

28 Respuestas

Las hipotecas ING vienen con novedad este 2025: si eres menor de 36 años y necesitas financiar tu primera vivienda (hasta 400.0000€ de precio de compraventa), te ofrecen una hipoteca joven que financia hasta el 95% del menor valor entre tasación y compraventa. Si se financia más del 80%, en lugar de los 40 años, ING nos limita a 30 años, 25 años si queremos acceder a sus hipotecas fijas.

Si solicitamos una hipoteca de 260.000€ para adquirir una vivienda de 300.0000€ (86,7%) y tenemos menos de 30 años, las condiciones que nos ofrece el simulador de ING son:

- Hipoteca variable sin vinculación a Euribor+1,29% (3,69% TAE); Euribor+0,89% con domiciliación de nómina, seguros de hogar y vida (3,61% TAE).

- Hipoteca mixta, tomando un periodo inicial fijo de 5 años: 2,90% fijo y Euribor+1,45% a partir del año 6 (3,58% TAE) sin vinculación; 2,50% fijo nominal y Euríbor+1,05% en adelante (3m51% TAE) con máxima vinculación.

- Hipoteca Naranja fija: 4,00% nominal (4,09% TAE) sin vinculación; 3,60% nominal (4,02% TAE) con máxima vinculación.

Si eres funcionario y necesitas el 95% a 100% de compraventa, puedes solicitar información a los intermediarios de crédito inmobiliario de nuestra confianza, rellenando nuestro formulario. En la siguiente tabla actualizamos dichas condiciones:

Veamos cómo han evolucionado las hipotecas ofrecidas por ING hasta 📅 finales de julio de 2024, teniendo en cuenta que parece claro que estamos ante un cambio de ciclo en los tipos de interés, que han tocado techo y empiezan a bajar de forma suave.

El porcentaje máximo de financiación que ING ofrece, si nos basamos en la información de su web, es el “80% del valor de tasación de la vivienda o al máximo que os podemos financiar según los datos que tenemos sobre vosotros“. Entiendo que los clientes de ING pueden alcanzar mejores porcentajes de financiación si la entidad considera que son más solventes. Pero es mi suposición.

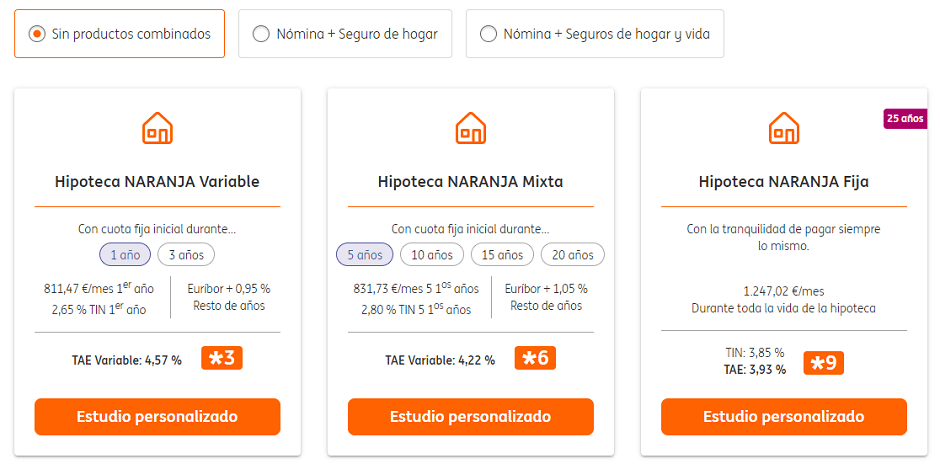

Simulando una hipoteca de 240.000€ a 40 años, si no queremos seguros de ningún tipo obtenemos las siguientes condiciones:

ING financia hasta 40 años a un Euribor + 0,95% si no asumimos seguros (peor diferencial que el año pasado); las condiciones de la hipoteca Naranja mixta a 5 años son de un tipo nominal fijo inicial del 2,80% y un Euribor + 1,05% en adelante (ha mejorado la parte fija y encarecido el diferencial respecto a julio de 2023); la hipoteca fija, cuyo plazo máximo es de 25 años, financia al 3,85% nominal (0,4% puntos más barata que en julio de 2023).

Asumiendo la vinculación de nómina, seguro de hogar y de vida, ING financia:

- Hipoteca variable: Euribor + 0,55% (4,48% TAE variable).

- Hipoteca mixta a 5 años: 2,40% y Euribor + 0,65% (4,14% TAE variable).

- Hipoteca ING fija: 3,45% nominal (3,90% TAE).

🔑 Mi opinión:

ING en hipotecas variables se mantiene competitiva, si bien ha empeorado ligeramente su diferencial: del Euribor + 0,89% que ofrecía en julio de 2023 al Euribor + 0,95% en julio de 2024 (condiciones sin seguros).

La hipoteca mixta está bien, pero con truco: un 2,80% nominal sin seguros los primeros 5 años me parece interesante. Pero no asumir un Euribor + 1,05% el resto de años (el año pasado ofrecía un diferencial mejor, del 0,99%).

La hipoteca fija de ING me sigue pareciendo cara: un 3,85% fijo a 25 años no es nada competitivo. Ayer mismo vi una oferta de novación de Caixabank a un 3% fijo, por ejemplo.

👊 No te olvides del poder negociador:

Si quieres viajar con un 🏎️ Transporter hipotecario que te proteja de los peligros del camino hipotecario, olvida ir a pie de banco en banco y solicita información de los servicios de los intermediarios de crédito inmobiliario que operan en el mercado. Utiliza nuestro comparador de brókeres hipotecarios o acude directamente a los que Futur Finances selecciona para ti:

| Intermediario | Que me llamen | Servicios | Experiencia | Honorarios (mín/máx) | Legal | Reseñas (Google) |

|---|---|---|---|---|---|---|

| RN Tu Solución Hipotecaria | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 26 (1999) | 1500€ / 6000€ | Leer | 4,9/5 (1357) |

| Bayteca | Contactar | 📝👨💼👩💼⏱️⚔️🏠 | 19 (2006) | 0€ / 3000€ | Leer | 4,9/5 (780) |

| Agencia Negociadora | Contactar | 📝👨💼👩💼⏱️💻⚔️🏠 | 21 (2004) | 0€ / 3995€ | Leer | 4,6/5 (330) |

| Hipotecas Plus | Contactar | 📝👨💼👩💼⏱️⚔️🏠🖋️ | 23 (2002) | 0€ / 10% | Leer | 4,7/5 (87) |

A finales de julio de 2023 y con el verano a la vuelta de la esquina, con un Euribor desbocado que ya amenaza con alcanzar el 4,25% en breve, las condiciones de las hipotecas Naranja de ING sin vinculaciones para compra de primera vivienda nueva de 300.000€ (el simulador nos dice que solo financiará el 80% del valor de compraventa, 240.000€, si bien el desplegable afirma poder financiar el 80% del valor de tasación) son:

La hipoteca Naranja variable sin vinculación alguna cuesta un Euribor + 0,89% a 30 años, mejorando condiciones respecto a octubre del año pasado. Con vinculación de nómina y seguros de hogar y vida se bonificaría hasta un Euribor + 0,49%. Siguen la tendencia del mercado hipotecario de mejorar los diferenciales del tipo variable.

La hipoteca Naranja mixta a un interés inicial fijo de 5 años al 3,35% nominal y después variable a Euribor + 0,99% sin vinculación, 2,95% y Euribor + 0,59% con vinculación máxima. Mejora en 0,10% el diferencial variable respecto a octubre de 2022. Si tomamos como referencia la media del Euribor a 12 meses de los últimos 20 años sin computar sus valores negativos, esta referencia estaría en el 2,4% aproximadamente. Nos sirve para valorar el periodo de interés fijo.

En cuanto a la hipoteca Naranja fija, a un plazo máximo de 25 años: 4,25% nominal sin vinculaciones y 3,85% con vinculaciones. Teniendo en cuenta el promedio histórico del Euribor, estos tipos de interés fijos que ofrece ING podríamos calificarlos de caros.

A octubre de 2022 ING ya no publica unos tipos de interés estándar, si no que hay que utilizar un simulador, que se supone ofrece tipos adaptados a los ingresos y ahorros que aportan los hipotecados.

Así para un ejemplo de dos hipotecados no clientes que ganan 6.000€ al mes, con un préstamo del que pagan ya 300€ al mes, con el titular de mayor edad de 47 años, que quieren una casa de segunda mano de 350000€ en Illes Balears, el simulador ofrece las siguientes condiciones, si no se quiere contratar ningún seguro:

- Hipoteca Naranja fija a Euribor + 0,99% a devolver en 28 años (75-47), cuota de 1061,51€ el primer año (1,80 nominal el primer año). TAE del 3,15%. Contratando hogar y vida, además de domiciliar la nómina, tendríamos un Euribor + 0,59%.

- Hipoteca Naranja mixta: 3,80 nominal los primeros 10 años y Euribor + 1,19% el resto. Cuota inicial los primeros 10 años de 1355,04€, TAE del 3,87%. 3,40% nominal 10 años y Euribor + 0,79% el resto si nos vinculamos al máximo.

- Hipoteca Naranja Fija al 4,00% nominal, cuota de 1477,94€ a 25 años. 3,60% nominal con vinculaciones máximas.

De los 350.000€ que vale la casa, el simulador nos dice que os financiará 280.000€, Tendríamos que aportar de ahorros 70.000€ (solo nos financiaría el 80% del valor de compraventa, al menos según el simulador).

ING empeora su hipoteca fija en julio de 2022, pasando del anterior 2,55% nominal (3,20% TAE) con vinculación y 3,35% nominal (3,40% TAE) sin vinculación, a un tipo fijo en julio del 2,99% nominal (3,64% TAE) con vinculación y un 3,79% nominal (3,86% TAE) si no nos vinculamos.

Para el colectivo de funcionarios, algunos de los intermediarios de crédito inmobiliario seleccionados por Futur Finances tramitan financiación a partir del 1,00% nominal (1,677% TAE) a 30 años, al 100% de compraventa.

A principios de junio de 2022 ING mantiene las condiciones de sus hipotecas que tenía:

- Hipoteca variable: Euribor + 0,79% (1,64% TAE) y para los que no acepten sus seguros, un Euribor + 1,59% (1,76% TAE variable).

- Hipoteca mixta: 1,90% nominal los primeros 10 años y Euribor + 0,79% en adelante, aceptando vinculación. TAE variable de 2,56%. 2,70% nominal primeros 10 años y Euribor + 1,59% en adelante si no queremos sus seguros de vida y hogar. 2,73% TAE variable.

- Hipoteca fija: 2,55% nominal (3,20% TAE) con vinculación, 3,35% nominal (3,40% TAE) sin vincularnos.

Ver condiciones en ING.

ING hace tiempo que ha dejado de ser la entidad financiera más competitiva en tipos variables y, en mi opinión, nunca lo ha sido en tipos fijos.

Si quieres conocer las mejores condiciones para funcionarios al 100% de compraventa mediante la gestión de los brokers de hipotecas seleccionados por Futur Finances:

- A partir de un tipo fijo nominal del 1,00% a 30 años (TAE del 1,677%).

- A partir de un tipo variable de Euribor + 0,49% (TAE variable del 1,192%) a 30 años.

Si quieres información personalizada, sin compromiso, por parte del broker de hipotecas, rellena este formulario.

La evolución del Euribor extraordinariamente alcista (pasa de un Euribor a 12 meses de marzo de 2022 del -0,237% al de abril de 2022 al 0,013% y un próximo Euribor de mayo de 2022 cercano al 0,3%), está provocando que los bancos empeoren al mismo ritmo las hipotecas a tipo fijo, “compensando” este aumento de su oferta de financiación a tipo fijo con mejora en los diferenciales de sus hipotecas a tipo variable.

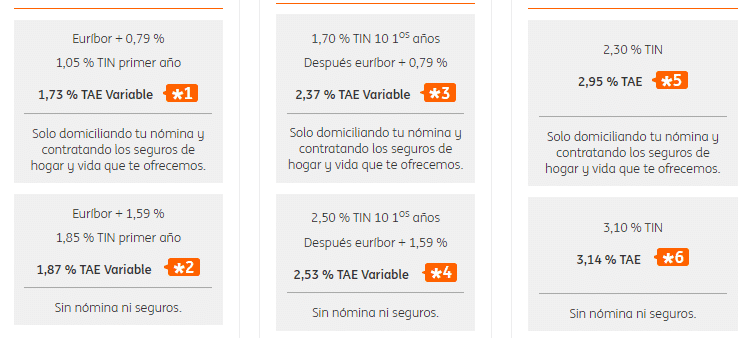

Así la hipoteca ING fija que estaba a principios de mayo al 2,30% nominal (2,95% TAE) en el caso de aceptar la máxima vinculación exigida por la entidad holandesa, a finales del mismo mes está a un 2,55% nominal (3,20% TAE) con vinculación, 3,35% nominal (3,40% TAE) sin vincularnos.

La hipoteca variable Naranja, en cambio, no mejora su diferencial, si bien baja el interés nominal del primer año. Así ofrecen para los clientes vinculados un Euribor + 0,79% (1,64% TAE) y para los que no acepten sus seguros, un Euribor + 1,59% (1,76% TAE variable).

La financiación hipotecaria ofrecida por ING a principios de mayo de 2022 sigue la misma tendencia que la mayoría de entidades financieras: mejorar el diferencial de sus hipotecas a tipo variable y encarecer las condiciones de sus préstamos hipotecarios a interés fijo.

Así su mejor oferta de hipoteca fija, cuando aceptamos domiciliar nómina y contratar los seguros de vida y hogar con la compañía que diga ING (y asumamos los mayores costes de sus pólizas), pasa del 1,99% nominal abril al 2,30% en mayo de 2022.

En cuanto a la hipoteca Naranja mixta, los 10 primeros años, en abril, se podían contratar a un fijo del 1,15% y en mayo ya hay que sumir un 1,70% a una década vista.

La mejora de condiciones se da en el interés variable, pudiendo contratar un Euribor + 0,79% (rebaja de 0,10 puntos porcentuales respecto al mes pasado).

En definitiva, ING nunca ha sido ni pretende ser un buen banco para hipotecas fijas y, en cuanto al interés variable, empieza a competir respecto al resto de mejores hipotecas variables en mayo, si bien queda fuera de la competencia de las hipotecas sin vinculación.

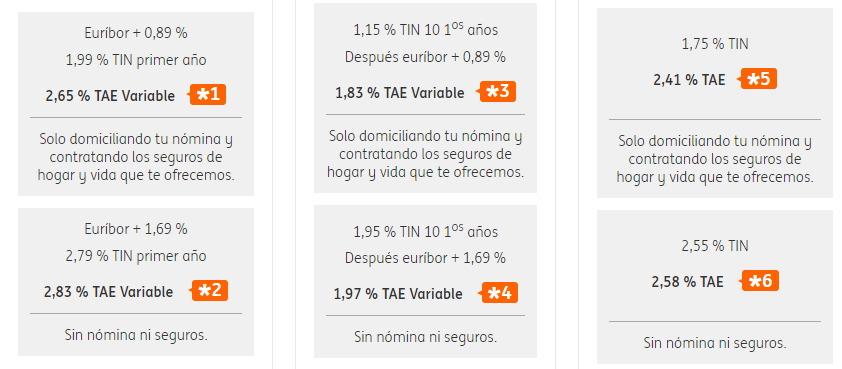

A 17 de abril de 2022 se observa una tendencia similar al resto de competidores, encarecer los préstamos a interés fijos y bajar el diferencial de las hipotecas variables. La razón es sencilla: las entidades financieras tienen previsiones del Euribor para 2022 y 2023 al alza y con valores positivos, lo que implica que las hipotecas a interés fijo que concedan “anclará” una potencial rentabilidad al alza; prefieren que sean los clientes los que asuman el riesgo de subida del interés y les “invitan” a firmar financiación con garantía real a tipo variable.

Así tenemos que la hipoteca Naranja de ING fija pasa de un 1,75% nominal a un 1,99% TIN (TAE del 2,65%) si aceptamos vinculaciones. Teniendo en cuenta que sus seguros de vida y hogar son más caros que seguros similares contratados en el mercado libre, recomiendo fijarse en sus condiciones sin cumplir vinculaciones: 2,79% TIN (TAE del 2,83%).

ING nunca ha sido una entidad financiera competitiva en financiación a interés fijo y, con este encarecimiento, menos. Como referencia de las mejores condiciones a interés fijo del momento, el 1,20% TIN (2,081% TAE) que ofrecen algunos de los intermediarios de crédito inmobiliario para funcionarios. Puedes solicitar información sin compromiso rellenando el siguiente formulario de contacto:

La hipoteca Naranja variable, en cambio, no ha mejorado aún sus condiciones y sigue ofreciendo un Euribor + 0,89%, si bien la TAE variable que anuncia es menor (1,73% TAE), algo que cuanto menos nos extraña, teniendo en cuenta que se debería calcular con un Euribor futuro más alto, al estar cambiando las previsiones. Si no aceptamos vinculaciones, el tipo pasa a ser de Euribor + 1,69% (1,87% TAE).

No mejorar el diferencial de sus hipotecas a interés variable, en un momento en que ya se pueden firmar hipotecas a Euribor + 0,49% (1,192% TAE) siendo funcionario, es empeorar la oferta de financiación variable.

De seguir esta tendencia en los próximos meses, ING constataría su renuncia a disputar la carrera de las mejores hipotecas en España.

Miles son las usuarias y usuarios que llegan a este foro gratuito de expertas y expertos en el sector hipotecario, buscando información sobre los préstamos hipotecarios ofrecidos por ING.

A marzo de 2022 ni la hipoteca variable de ING ni la fija están entre las 5 mejores del mercado hipotecario, si tomamos una financiación a 25 años, sin aceptar más vinculación que la nómina y el contrato de hogar.

Hipoteca ING a tipo fijo (marzo 2022)

Si bien todos nos fijamos en primer lugar en el mejor tipo ofrecido, del 1,75% nominal, con una TAE del 2,41% que han calculado para una hipoteca de 150.000 euros a 25 años, el “invitarnos” a contratar un seguro de hogar y uno de vida (con la aseguradora que ellos quieren, Nationale- Nederlanden Vida, Compañía de Seguros y Reaseguros SAE, y de Nationale-Nederlanden Generales, Compañía de Seguros y Reaseguros SAE), con las primas más caras que las pólizas contratadas directamente en el mercado libre y sin el asesoramiento de un verdadero experto independiente, un corredor de seguros, hace que el tipo supuestamente bonificado no valga la pena: lo que te ahorras de intereses, lo pagas de más en la sobreprima de los seguros; eso sin tener en cuenta que si las coberturas no son las adecuadas (algo que hay que verificar con un asesor verdaderamente independiente), puedes creer tener asegurado lo que no está.

En hipotecas a tipo fijo recomiendo siempre comparar los tipos fijos nominales sin bonificaciones o, como mucho, con nómina y seguro de hogar. Si acudimos a las condiciones sin contratar ningún seguro, tenemos: 2,55% nominal, 2,58% TAE.

La hipoteca fija de ING no es muy competitiva. Así a marzo de 2022 tenemos bastantes de mejores:

- Hipoteca para funcionarios que ofrecen algunos de nuestros intermediarios de crédito seleccionados (solicitar información): 0,80% nominal, TAE 1,474% TAE a 30 años (hasta 15 de abril de 2022).

- Hipoteca COINC (Bankinter) a 25 años: 1,45% nominal, 1,70% TAE.

- Hipoteca fija de Evo Banco: 1,59% nominal, 1,85% TAE.

- Hipoteca fija de Openbank a 25 años: 1,85% nominal, 1,86% TAE.

Comentarios recientes