La respuesta daría para un libro, así que trataré de responderte con algo más de brevedad. Hay multitud de criterios que podemos usar a a hora de hacer un listado de tipos de hipotecas en España.

La más usual es diferenciar las hipotecas según el sistema de cálculo de los intereses. Así tenemos:

- Hipotecas (mejor dicho, préstamos hipotecarios) a interés fijo.

- Préstamos hipotecarios a interés variable.

- Hipotecas mixtas, cuando durante los primeros años se calcula el interés fijo y varía a partir del plazo pactado.

La mayoría de hipotecas variables en España se calculan sumando al Euribor un diferencial. Si quieres unas pistas sobre cómo acertar, eligiendo una hipoteca fija o variable, accede al enlace anterior.

También podemos clasificar los préstamos hipotecarios en España según el hipotecado al que quieren financiar:

- Hipotecas para funcionarios.

- Hipotecas para indefinidos.

- Hipotecas para autónomos.

- Hipotecas para trabajadores temporales.

- Préstamos hipotecarios para empresas.

- Hipotecas a no residentes en España.

Si las clasificamos según la garantía real que se hipoteca, tenemos:

- Hipotecas para primera y segunda residencia.

- Hipoteca para casas rústicas.

- Préstamo hipotecario de VPO.

- Hipotecas sobre locales o naves industriales.

- Hipotecas para promoción y autopromoción.

Podríamos incluso hacer un listado de hipotecas más “raras” o más complejas, entre otras:

- Hipoteca inversa, para mayores.

- Hipoteca multidivisa, no aptas para clientes no expertos en finanzas.

- Hipotecas IRPH, malas salvo que se pacte un diferencial negativo suficiente.

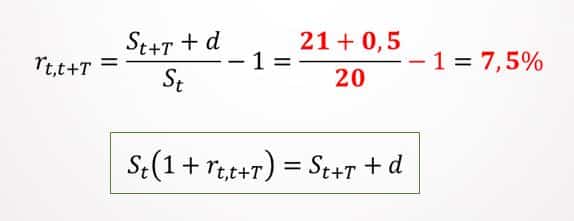

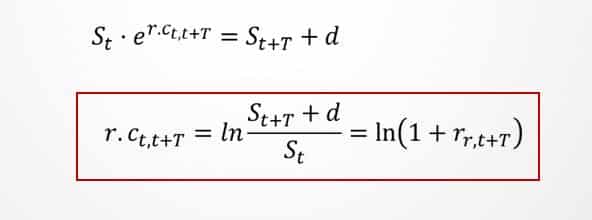

- Hipotecas con un cuadro de amortización diferente al usual (cuota constante o sistema de amortización francés), como serían los cuadros de amortización de cuota creciente, las hipotecas interest-only (carencia) o incluso hipotecas con cuadro de amortización alemán o cuota de amortización constante.

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Comentarios recientes