Hola Jaime,

Es una buena pregunta sin una respuesta exacta, depende de muchos factores. En este vídeo lo explico, pero a continuación te paso a detallar pros y contras de amortizar hipoteca:

Factores a favor de NO amortizar:

- Mantienes activos líquidos para afrontar necesidades (si las tuvieras).

- Si la cartera de fondos está bien gestionada, con fondos de calidad, de buenas gestoras internacionales, bien diversificado en varias zonas geográficas y sectores te debería dar una rentabilidad a largo plazo superior al Euribor+0,75%.

- Si además, es de renta variable (con todas las características comentadas en el punto anterior) la rentabilidad debería ser muy superior. Si sustituye una hipoteca convencional (no sé lo que te queda a ti por pagar) debería ser a muy largo plazo y por tanto la renta variable es óptima.

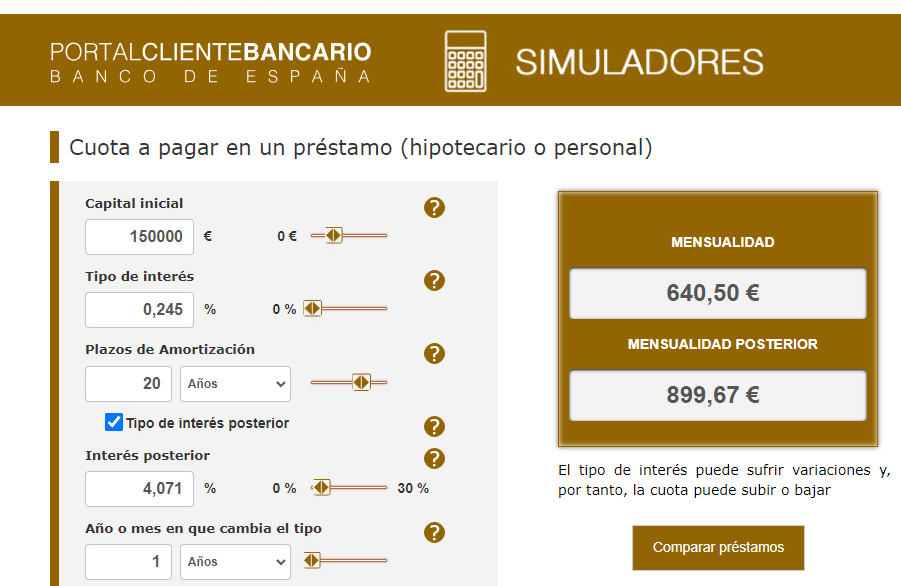

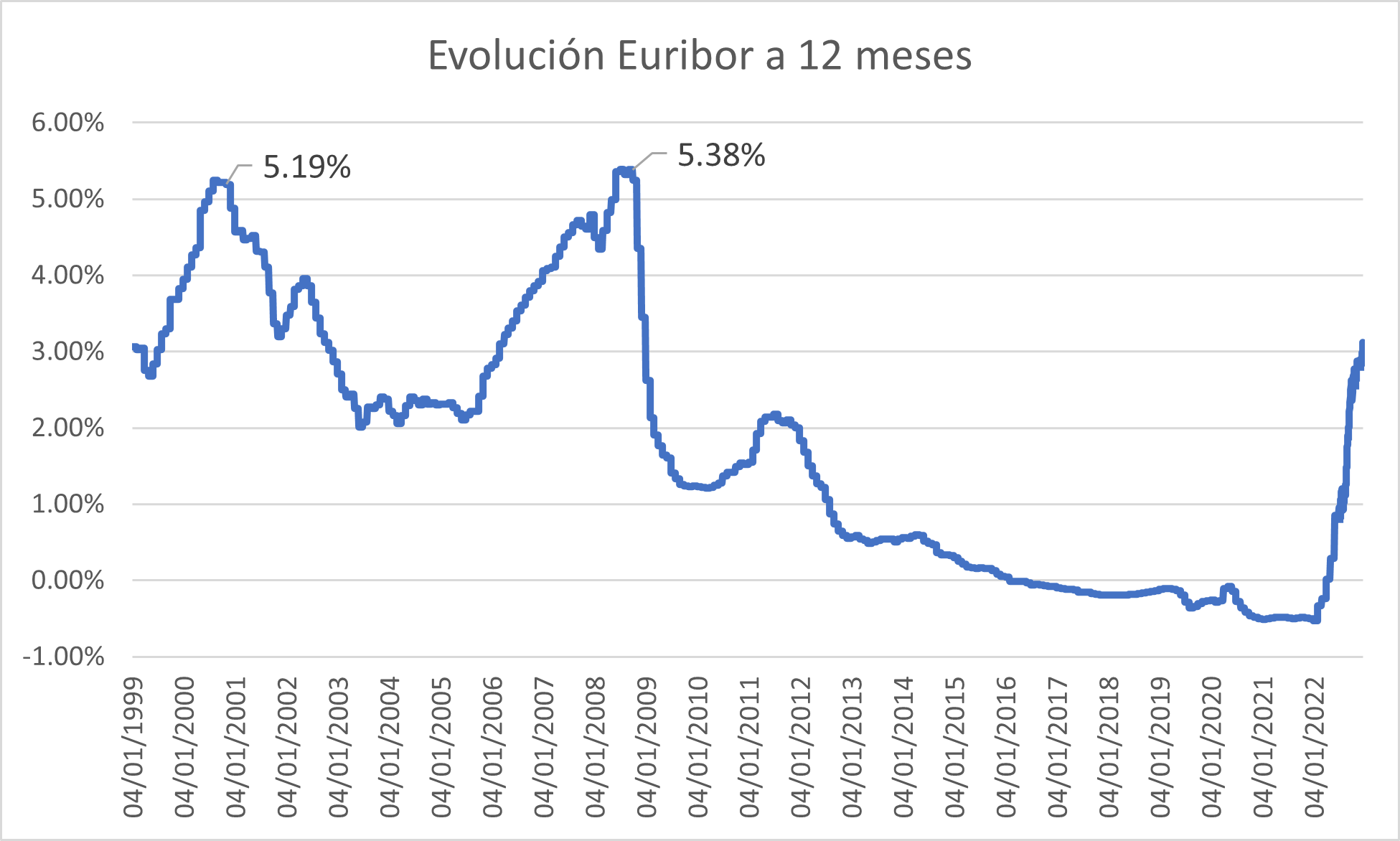

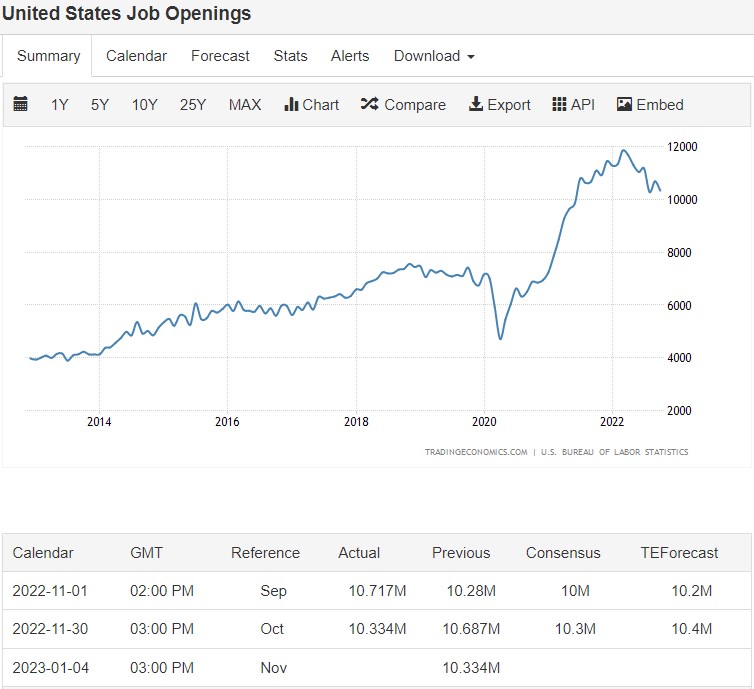

- Si, como es probable, el Euribor actual (con algún pico de subida más) sea el más alto y la media sea del 2% aprox (como venía siendo hasta ahora), por salvar un año de pagar más intereses, perderás la oportunidad de estar financiado muy barato durante muchos años.

- Si es tu vivienda habitual y la compraste antes de 1 de enero de 2013 te puedes desgravar lo amortizado con un límite de 9.015 euros. Por lo tanto este año te desgravarías esta cantidad pero luego perderías la ventaja fiscal para siempre.

Factores a favor de SÍ amortizar:

- Te quitas un dolor de cabeza que emocionalmente te puede pesar.

- Si tienes una mala cartera de fondos puedes estar obteniendo rentabilidades malas, incluso a largo plazo.

- Si el Euribor sigue alto durante muchos años, o sube todavía mucho más, te podría compensar el binomio rentabilidad-riesgo.

No sé si con tanto factor te he ayudado, pero es necesario ponerlos sobre la mesa, y si te sirve de algo más, yo no he amortizado.

Si necesitas algo más de ayuda, te puedes poner en contacto conmigo sin compromiso.

Luis García Langa.

Corredordefondos.com

SDCAnalistas.com

Llevo desde 2003 asesorando a clientes en sus inversiones. En este tiempo he visto de todo: además de varias guerras, recuperación de la burbuja punto com, crisis inmobiliaria, quiebra de Lehman Brothers, crisis del Euro, Brexit, COVID, crisis de inflación y hasta una (corta) crisis arancelaria.

Siempre hay un denominador común en estos escenarios: las familias pierden dinero, ya sea por no invertir, por vender por miedo o por invertir mal asesorados.

En este periodo me ha dado tiempo de promover tres SICAVs, una de ellas (True Time SICAV) es el único vehículo del mundo líquido que invierte en deportes y experiencias. El objetivo es acercar a todo el mundo la gestión patrimonial de calidad.

Sin ser lo más importante, me ha valido para ganar el premio a Mejor Banquero Privado (zona Cataluña, Baleares y Levante) por parte de Citywire en 2023 y ser finalista en 2024 (de momento no me he presentado más veces).

Si quieres estar informado, mando un mail cada día de lunes a sábado (o domingo) con información que creo útil para tomar buenas decisiones de inversión.

Comentarios recientes