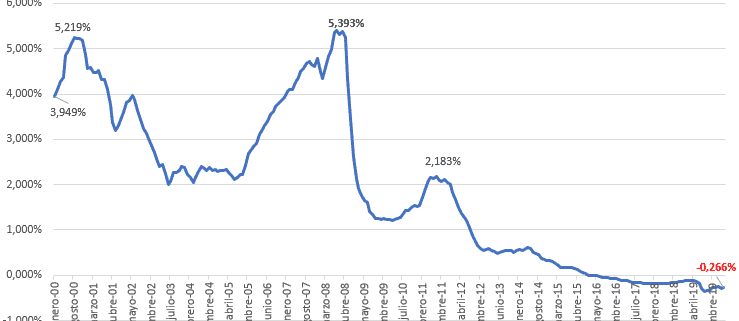

Al igual que hacíamos ya en 2008 en este mismo blog (hace 12 años, nada más y nada menos), alertamos de los peligros jurídicos de la compra sobre planos. Hay una relación estrecha entre hipoteca y compra sobre planos que intentaremos explicar en este artículo. Para que firmes el contrato privado de compra sobre planos y para que gestiones adecuadamente la concesión del préstamo hipotecario cuando la vivienda este lista para habitar.

Los intermediarios de crédito inmobiliario seleccionados por Futur Finances son los profesionales independientes precisos para planificar con tiempo y seguridad el préstamo hipotecario posterior a la compra sobre planos. Y siempre se debería acudir a un abogado antes de firmar nada y adelantar cantidad alguna.

Comentarios recientes