El préstamo hipotecario que ofrece ING para funcionarios de carrera y resto de colectivos que encajan en su perfil de riesgo ha variado considerablemente en lo que llevamos de 2022, debido a la creciente inflación mundial que pronostica tipos de interés al alza (de hecho, casas de análisis como Bankinter ya pronostica un Euribor en positivo en 2022).

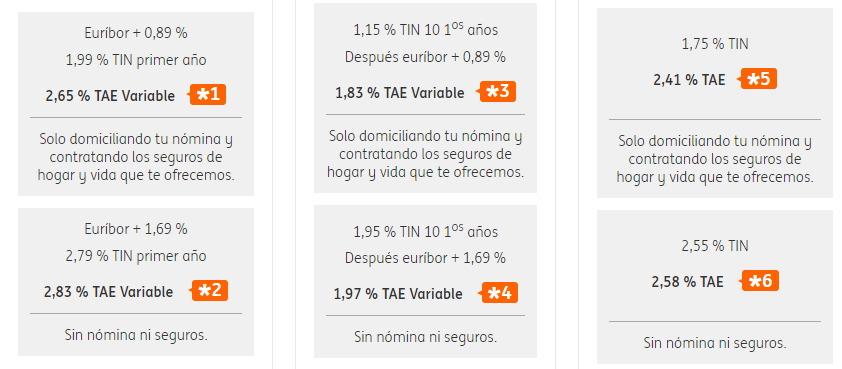

Solicitar financiación fija al banco ING implica, ahora, hacer frente a un tipo de interés nominal entre el 1,75% y el 2,55% según vinculación (2,41% a 2,58% TAE). Tipos fijos más caros y poco competitivos.

En cuanto la financiación variable, el diferencial se ha reducido, dejando el tipo nominal entre el Euribor + 0,89% y el Euribor + 1,69% (1,73% a 1,87% TAE). La obligatoriedad de contratar un seguro de hogar y de vida, además de domiciliar la nómina, reduce las ventajas de las hipotecas variables de ING, ya que suponen, al final, tener que aceptar un caro Euribor + 1,69% (el sobrecoste de las primas que nos colocan los bancos se come la supuesta bonificación en el tipo de interés.)

La hipoteca mixta en un escenario de tipos al alza podría tener sentido, si pudiéramos acceder a 10 primeros años al 1,10% y al Euribor + 0,89% en adelante (TAE var del 1,78%). El problema es que si no aceptamos vinculaciones nos encasquetan un fijo a 10 años del 1,90% TIN (aún es aceptable) y un carísimo Euribor + 1,69% en adelante (inaceptable para clientes solventes como los funcionarios).

Si buscas una buena hipoteca funcionarios, solicita información a los intermediarios seleccionados por Futur Finances:

Economista colegiado hace más de 25 años en el CEIB. CEO de Futur Finances. Perito financiero de Futur Legal.

Contactar con Pau A. Monserrat: monserrat@economistas.org.

Profesor de Economía Financiera (UIB) y director de Máster (UNIR). Consejero del Consejo Económico y Social de Illes Balears. Patrono de la Fundación Finsalud.

Licenciado en Economía (1997) y en Administración y Dirección de Empresas (1999) por la UIB. Máster Universitario en Asesoría Fiscal por la UNIR (2022).

Autor de libros y artículos académicos (ver en Dialnet). Entre otros, La Banca Culpable (Esfera de los Libros, 2013); capítulo Intermediarios de crédito inmobiliario, sus representantes designados y prestamistas inmobiliarios (Comentarios a la Ley Reguladora de los Contratos de Crédito Inmobiliario, Wolters Kluwer, 2019); Del dinero mercancía a las criptomonedas (Situación, tendencias y retos del sistema financiero, Aranzadi, 2022).

Pau A. Monserrat considera la economía y las finanzas no solo como una profesión, sino como una forma de entender el mundo. Su enfoque humanístico combinado con un análisis matemático le permite abordar las relaciones entre los distintos agentes económicos. Se ha mostrado activo en la promoción de la educación financiera y la intermediación hipotecaria, así como en la defensa de los derechos del consumidor en el sector financiero.

Comentarios recientes